Kredyt hipoteczny 2021 - oprocentowanie, marża, wkład własny

REKLAMA

REKLAMA

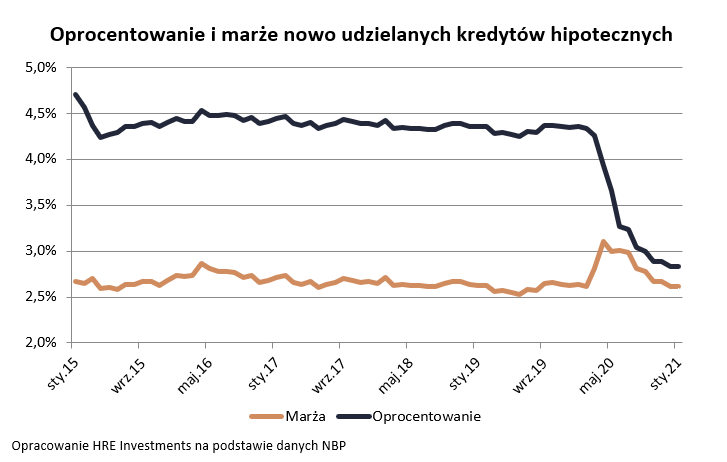

Oprocentowanie i marże kredytów hipotecznych

Niski wkład własny - wystarczy 10%

Dziś znowu jest też tak, że w większości banków można się ubiegać o kredyt z niskim (10-proc.) wkładem własnym. Początek bieżącego roku przyniósł dołączenie do grona tych instytucji dwóch największych banków. Najnowszą informacją z tego obszaru jest taka, że także bank Santander postanowił obniżyć wymagania odnośnie wkładu własnego wobec klientów, którzy nie byli dotychczas związani z tą instytucją. Wcześniej klienci zewnętrzni musieli posiadać 20-proc. wkład własny. Dziś już, składając wniosek kredytowy w tej instytucji, wystarczy posiadać 10% ceny mieszkania w gotówce, aby ubiegać się o dług. Przy czym takie wymagania dotyczą finansowania domów i mieszkań położonych na obszarze miast wojewódzkich oraz powiatów przylegających do miast wojewódzkich.

REKLAMA

REKLAMA

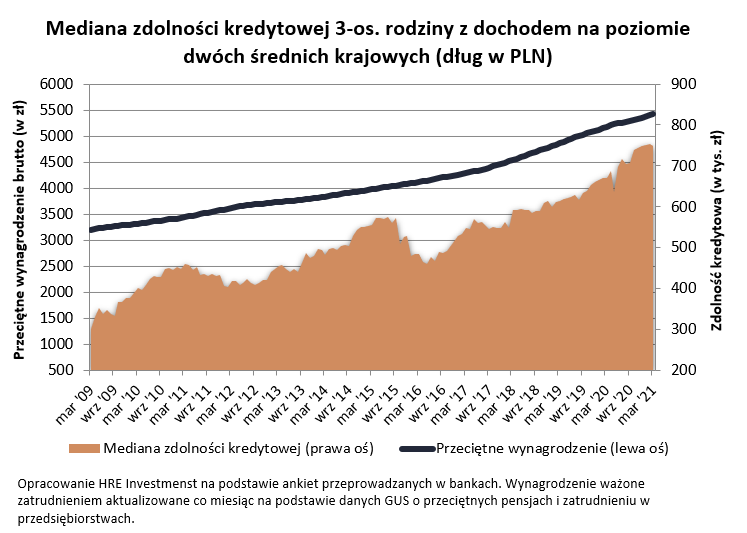

Zdolność kredytowa 2021

Nie powinno więc ulegać wątpliwości, że o „hipotekę” jest coraz łatwiej. Przy tym niskie oprocentowanie kredytów i fakt, że raportowane przez GUS wynagrodzenia rosną, powodują, że zdolność kredytowa Polaków jest rekordowa. Chodzi tu oczywiście o kwotę, którą banki skłonne byłyby pożyczyć na zakup mieszkań.

W efekcie trzyosobowa rodzina, w której oboje rodzice pracują i każde z nich przynosi do domu po „średniej krajowej” mogłaby pożyczyć w ramach 30-letniego kredytu kwotę 749 tys. złotych. To o 78 tysięcy złotych więcej niż przed rokiem.

REKLAMA

Większość Polaków zarabia jednak mniej niż wynika z urzędowej średniej. Gdyby więc poprzeczkę trochę obniżyć i założyć, że rodzina ma do dyspozycji co miesiąc nie około 7,8 tys. zł netto (dwie średnie krajowe), ale o 20% mniej, czyli niecałe 6,3 tys. zł „na rękę”, to i tak w ramach 30-letniego kredytu możliwe byłoby zadłużenie się na prawie 542 tysiące.

Za tak wysokimi wynikami stoją rekordowo niskie oprocentowanie kredytów i rosnące średnie wynagrodzenia w przedsiębiorstwach. Nie bez znaczenia są też założenia przyjęte w badaniu. Za modelową rodzinę przyjmujemy bowiem familię, która nie ma zobowiązań finansowych, ale zdążyła już zbudować sobie pozytywną historię kredytową. Gdyby tego było mało, to zakładamy, że oboje rodzice mają umowy o pracę na czas nieokreślony.

Przy tym pokazując przeciętną zdolność kredytową mówimy o medianie. To znaczy, że połowa badanych banków chciałaby naszej modelowej rodzinie pożyczyć więcej niż wspomniana mediana, a połowa instytucji pożyczyłaby mniej. I tak możliwość wypłacenia najwyższych kwot zadeklarowały banki: ING, BNP Paribas czy Bank Pocztowy. Na drugim biegunie znajdziemy za to banki: PKO, Alior i Citi Handlowy.

|

Zdolność kredytowa 3-os. rodziny z dochodem 7822 zł netto |

|||

|

Nazwa Banku |

Maksymalna zdolność kredytowa |

RRSO zapropono-wanego kredytu |

Maksymalna część ceny mieszkania, którą bank może kredytować |

|

ING |

836 815 zł |

2,76% |

80% |

|

BNP Paribas |

823 513 zł |

2,32% |

80% |

|

Bank Pocztowy |

820 000 zł |

3,23% |

80% |

|

Bank Pekao |

794 700 zł |

3,36% |

90% |

|

Santander |

759 824 zł |

2,61% |

90% |

|

Credit Agricole |

753 500 zł |

2,96% |

90% |

|

Bank Millennium |

745 000 zł |

2,71% |

90% |

|

BOŚ Bank |

712 632 zł |

2,12% |

80% |

|

Citi Handlowy |

684 000 zł |

2,43% |

80% |

|

Alior Bank S.A. |

674 154 zł |

3,45% |

90% |

|

PKO Bank Hipoteczny |

636 300 zł |

3,03% |

90% |

|

PKO Bank Polski |

636 300 zł |

3,03% |

90% |

|

* specjalna oferta przeznaczona dla nieruchomości o wysokiej charakterystyce energetycznej lub instalacjami OZE |

|||

|

Opracowanie HRE Investments na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 8 marca 2021 r.) |

|||

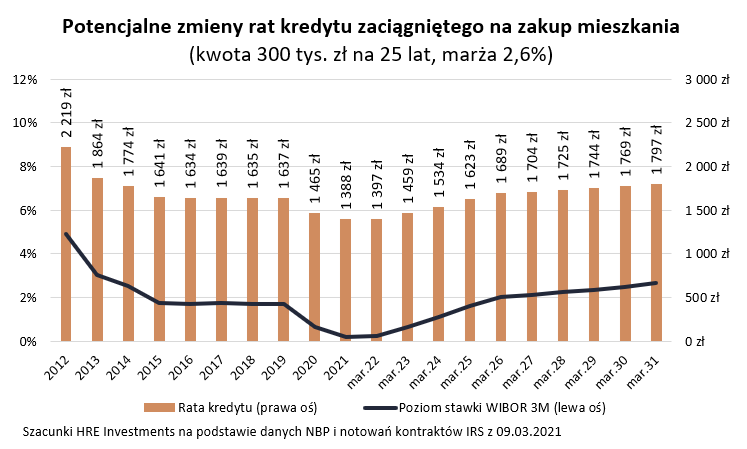

Kredyty będą droższe

Na koniec ważna przestroga - prawie wszystkie kredyty mieszkaniowe w Polsce mają zmienne oprocentowanie. W efekcie, gdy kiedyś Rada Polityki Pieniężnej podniesie stopy procentowe, to w ślad za tymi decyzjami, rosnąć będą raty dziś zaciągniętych długów. Co prawda prognozy sugerują, że niskim kosztem kredytów będziemy się jeszcze cieszyć długi czas, to bez wątpienia warto przygotowywać domowe finanse też na mniej optymistyczne scenariusze.

A jakie są prognozy? Można to sprawdzić dzięki kontraktom terminowym (IRS). Wynika z nich, że koszt pieniądza wróci do poziomu sprzed epidemii dopiero za około 5 lat. W międzyczasie posiadacze kredytów powinni się spodziewać stopniowo rosnących rat kredytów. Weźmy pod uwagę konkretny przykład – kredyt na 300 tys. złotych zaciągnięty na 25 lat z marżą na poziomie 2,6%. Taki kredyt dziś kosztuje niecałe 1,4 tys. zł miesięcznie. Za 3 lata rata powinna przekroczyć 1,5 złotych, a w 2031 roku będzie to już prawie 1,8 tys. złotych miesięcznie.

Bartosz Turek, główny analityk HRE Investments

REKLAMA

REKLAMA