Jak mały deweloper może obniżyć podatki?

REKLAMA

REKLAMA

- Czy można obniżyć składkę zdrowotną stosując ryczałt?

- Handel nieruchomościami tylko na wysokiej marży

- Wybudowanie i sprzedaż a roboty budowlane

- Przedsięwzięcie deweloperskie – jaką formę opodatkowania wybrać?

Czy można obniżyć składkę zdrowotną stosując ryczałt?

Wysokość składki zdrowotnej dla osób rozliczających się liniowo została ustalona na poziomie 4,9% osiągniętego dochodu. Jak nietrudno dostrzec, faktyczne obciążenie przedsiębiorcy wzrośnie z 19% do blisko 24%. Co prawda możliwe jest obniżenie dochodu do opodatkowania o zapłacone składki, jednak obniżenie to ma charakter symboliczny do kwoty 8 700 zł. Warto również zaznaczyć, że od nadwyżki powyżej 1 mln dochodów dochodzi do zapłaty 4% daniny solidarnościowej.

REKLAMA

REKLAMA

Nieco inaczej kształtuje się sytuacja osób opodatkowanych ryczałtem od przychodów ewidencjonowanych. W tym przypadku składka zdrowotna nie jest uzależniona od dochodu. Powyżej 300 tys. zł przychodu dla ryczałtowców składki na NFZ już nie rosną – w tym roku wynosi ona 1007,81 zł miesięcznie (w skali roku: 12 093,72 zł). Stawki podatku na ryczałcie uzależnione są od wykonywanej działalności. Natomiast osiągnięty przychód nie wchodzi już do podstawy wymiaru daniny solidarnościowej.

Handel nieruchomościami tylko na wysokiej marży

Przedsiębiorca, który świadczy usługi w zakresie kupna i sprzedaży nieruchomości na własny rachunek (PKWiU 68.10.1), powinien zastosować 10% podatek w stosunku do osiągniętych przychodów. Stawka ta jest względnie wysoka, przez co będzie ona korzystna dla niewielu osób. Dla przykładu mogą być to przedsiębiorcy, którzy w sposób nieodpłatny nabyli daną nieruchomość, np. od najbliższej rodziny. Choć najczęściej będzie dotyczyć to sytuacji, kiedy dany budynek lub lokal został zamortyzowany w całości.

Wspomniane grupowanie PKWiU zgodnie z wyjaśnieniami GUS obejmuje:

REKLAMA

- sprzedaż nieruchomości i gruntów przyległych, na własny rachunek, w przypadku, gdy sprzedaż ta traktowana jest, jako sprzedaż majątku;

- sprzedaż domów i budynków wraz z gruntem oraz indywidualnych lokali w takich budynkach (np. mieszkania własnościowe).

W interpretacji z dnia 10 czerwca 2022 r. wydanej przez Dyrektora KIS o znaku 0114-KDIP2-2.4011.330.2022.2.ASK uznano, że przychody ze sprzedaży niezabudowanej nieruchomości gruntowej będą opodatkowane 10% stawką ryczałtu. Organ zwrócił również uwagę, że nie ma znaczenia fakt, iż w momencie nabycia nieruchomości dochody z działalności gospodarczej podlegały opodatkowaniu podatkiem liniowym.

Pismem z dnia 11 kwietnia 2022 r. o znaku 0112-KDIL2-1.4011.1164.2021.3.DJ Dyrektor KIS stwierdził, że sprzedaż wolnych terenów pod zabudowę mieszkalną będzie podlegać opodatkowaniu 10% stawką ryczałtu od przychodów ewidencjonowanych.

Z przedstawionych informacji możemy wnioskować, że 10% stawka podatku znajdzie zastosowanie w przypadku braku większej ingerencji ze strony przedsiębiorcy w grunt czy w strukturę budynku.

Wybudowanie i sprzedaż a roboty budowlane

Dużo korzystniejsza stawka ryczałtu ma zastosowanie w stosunku do robót budowlany, gdyż wynosi ona raptem 5,5% osiągniętych przychodów. Intuicja mogłaby podpowiadać, że samo przeprowadzenie prac budowlanych ma niewiele wspólnego z późniejszą sprzedażą budynku. W końcu po realizacji robót nieruchomość nie musi być przedmiotem obrotu, a także wykonawca najczęściej nie posiada tytułu prawnego do zabudowań. Jednak w szczególnych przypadkach organy podatkowe pozwalają na zastosowanie niższej stawki podatku w stosunku do przychodów ze sprzedaży nieruchomości.

W interpretacji z dnia 28 kwietnia 2022 r. wydanej przez Dyrektora KIS o znaku 0112-KDIL2-2.4011.153.2022.1.AA poruszono zagadnienie budowy i sprzedaży nieruchomości. Przedsiębiorca w ramach prowadzonej działalności dokonywał zakupu gruntów, na których buduje lokale mieszkalne, a następnie zamierza sprzedawać gotowe już mieszkania. Na tle tak przedstawionego we wniosku opisu organ stwierdził, że prowadzona działalność polega na wykonywaniu robót budowlanych, a tym samym właściwa jest 5,5% stawka ryczałtu.

Podobnie Dyrektor KIS wypowiedział się w piśmie z dnia 17 września 2021 r. o znaku 0113-KDIPT2-1.4011.471.2021.2.MGR. We wspomnianej interpretacji przedsiębiorca w ramach prowadzonego przedsiębiorstwa zajmował się budową na zakupionym gruncie budynków jednorodzinnych, dwulokalowych w zabudowie szeregowej i ich dalszą sprzedażą. Organ zgodził się z Wnioskodawcą, że w stosunku do osiągniętego przychodu przysługuje mu 5,5% stawka ryczałtu od przychodów ewidencjonowanych

Analizując treść powyższych rozstrzygnięć, można dojść do wniosku, że kluczowe dla zastosowania niższej stawki podatku jest przypisanie usług do PKWiU 41.00 – Budynki i roboty budowlane związane ze wznoszeniem budynków. Zgodnie z wyjaśnieniami Głównego Urzędu Statystycznego klasa ta obejmuje realizację projektów budowlanych obejmujących przedsięwzięcia finansowe, techniczne i rzeczowe w celu przygotowania lub budowy budynków do sprzedaży.

Przedsięwzięcie deweloperskie – jaką formę opodatkowania wybrać?

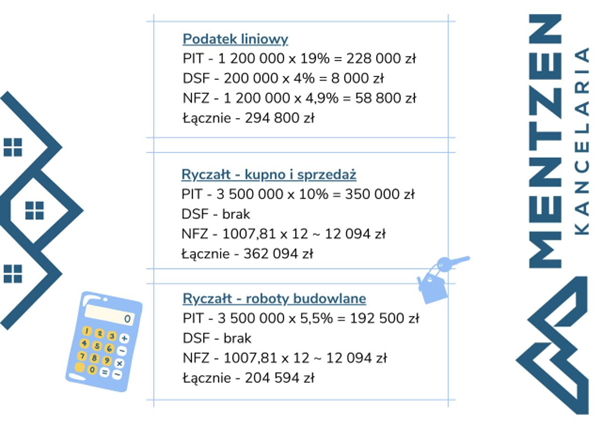

Wiele czynników będzie wpływać na całkowitą wysokość obciążeń publicznoprawnych danego przedsięwzięcia deweloperskiego. W celu zobrazowania tego mechanizmu przedstawmy poniższy przykład:

Jan Kowalski zakupił nieruchomość gruntową za 1 450 000 zł z myślą o budowie domu jednorodzinnego na sprzedaż. Prognozowane koszty samej budowy mają wynieść 700 000 zł. Inwestycja będzie wymagała pozyskania zewnętrznego kapitału, co wygeneruje dodatkowe wydatki w kwocie 150 000 zł. Przedsięwzięcie ma zostać zrealizowane w ciągu roku kalendarzowego. Jan Kowalski zamierza sprzedać wybudowany budynek mieszkalny za kwotę 3 500 000 zł.

Jak można zauważyć, różnice w opodatkowaniu są dość widoczne. Dlatego istotne jest uprzednie przygotowanie dokładnego planu biznesowego oraz zidentyfikowanie właściwej stawki podatku.

Druga z kwestii nie zawsze musi być jednoznaczna, szczególnie jeśli chodzi o tzw. house flipping, czyli obrót nieruchomościami z rynku wtórnego. W takim przypadku nie mamy do czynienia z budową budynku od podstaw, a samo natężenie prac budowlanych czy remontowych może być różne.

Rozwiązanie to powinno być stosowane po dokładnej analizie biznesowej, prawnej jak i podatkowej. Być może przed rozliczeniem sprzedaży nieruchomości warto zabezpieczyć się własną indywidualną interpretacją przepisów prawa podatkowego.

Bartosz Przybysz, Kancelaria Mentzen

REKLAMA

REKLAMA