Zdolność kredytowa – kwiecień 2021 r.

REKLAMA

REKLAMA

Duży popyt na kredyty mieszkaniowe

Nie ulega wątpliwości, że chętnych na kredyty mieszkaniowe jest dziś dużo. Według danych BIK popyt na hipoteki jest nawet najwyższy w historii. W sumie trudno się dziwić. Banki w 2020 roku przykręciły kurki z kredytami, a dziś je odkręcają, co wiele osób chce wykorzystać. Z drugiej strony – wbrew kasandrycznym wizjom – rynek pracy w Polsce ma się całkiem przyzwoicie. To powoduje, że sporo rodaków, nie tylko chce kredytu, ale też ma ku temu podstawy. A gdy do tego wszystkiego dodamy fakt, że kredyty są dziś najtańsze w historii, a większość instytucji znowu przyjmuje wnioski od osób posiadających 10-proc. wkład własny, to w sumie trudno się dziwić, że działy hipoteczne w bankach na brak pracy nie narzekają.

REKLAMA

REKLAMA

Jaka zdolność kredytowa przy "średniej krajowej"?

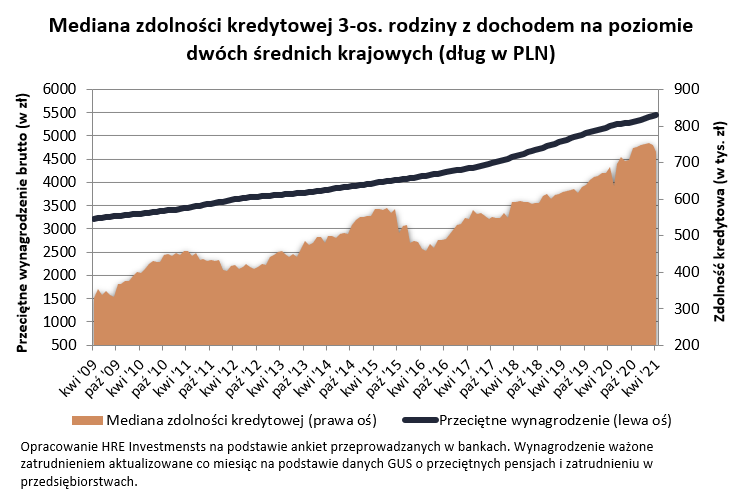

Dziś trzyosobowa rodzina, w której oboje rodzice pracują i każde z nich przynosi do domu po „średniej krajowej” mogłaby pożyczyć w ramach 30-letniego kredytu kwotę prawie 728 tys. złotych. To o prawie 41 tysięcy złotych więcej niż przed rokiem, choć też o ponad 21 tysięcy mniej niż przed miesiącem (skutek ograniczeń w jednym z badanych banków).

To w sumie znaczy, że jeśli rodzina chciałaby wykorzystać taką zdolność kredytową do cna, a do tego miała 20-proc. wkład własny, to mogłaby celować w zakup mieszkania wartego nawet 910 tysięcy złotych. Takie pieniądze nawet w stolicy wystarczyłyby na zakup mieszkania o powierzchni ponad 90 m kw., a w Zielonej Górze nawet dwóch takich nieruchomości. Przy tym oczywiście zaciągnięcie takiego kredytu wymaga posiadania odpowiedniej zdolności kredytowej oraz sporego zasobu gotówki. Przecież w tym przykładzie na pokrycie samego wkładu własnego i minimalne nawet koszty transakcyjne trzeba by przeznaczyć co najmniej 200 – 250 tysięcy złotych, a ani słowa nie mówimy o pieniądzach potrzebnych na odświeżenie, wyposażenie czy tym bardziej gruntowny remont lokalu.

REKLAMA

Nie ma wątpliwości, że rzadko kiedy sytuacja kredytobiorców jest aż tak komfortowa. Chociażby dlatego, że większość Polaków zarabia mniej niż wynika z urzędowej średniej. Gdyby więc poprzeczkę trochę obniżyć i założyć, że rodzina ma do dyspozycji co miesiąc nie ponad 7,8 tys. zł netto (dwie średnie krajowe), ale o 20% mniej, czyli niecałe 6,3 tys. zł „na rękę”, to w ramach 30-letniego kredytu możliwe byłoby zadłużenie się na prawie 481 tysięcy. Wciąż niemało, ale daleko od wspomnianych wyżej 728 tysięcy.

Do tego warto dodać, że badany przez nas od dawna przykład trzyosobowej rodziny jest dla banku niemal idealny. Nasza familia, nie ma zobowiązań finansowych, ale zdążyła już zbudować sobie pozytywną historię kredytową. Gdyby tego było mało, to zakładamy, że oboje rodzice mają umowy o pracę na czas nieokreślony, mają niskie koszty utrzymania, a do tego chętnie skorzystają z dodatkowych produktów ofertowanych przez bank – o ile będzie się im to faktycznie opłacało.

Tyle o potencjalnej zdolności kredytowej mówią średnie, a dokładnie to mediana. Lepiej cały sens tej wartości oddaje jednak inna nazwa mediany - wartość środkowa. Wszystko dlatego, że w gronie ankietowanych przez nas banków połowa instytucji zadeklarowała, że rodzinie chciałaby pożyczyć więcej niż wynosi mediana, a połowa mniej. W czołówce najbardziej hojnych banków znajdziemy: ING, BNP Paribas i Pekao. W tych instytucjach rodzina z naszego przykładu może liczyć nawet na 800-840 tysięcy długu. Na drugim biegunie znajdziemy za to banki: Pocztowy, Alior i PKO. Nawet jednak tam rodzina mogłaby pożyczyć na zakup mieszkania sporą kwotę - od 645 do 680 tysięcy.

|

Zdolność kredytowa 3-os. rodziny z dochodem 7850 zł netto |

|||

|

Nazwa Banku |

Maksymalna zdolność kredytowa |

RRSO zapropono-wanego kredytu |

Maksymalna część ceny mieszkania, którą bank może kredytować |

|

ING |

840 919 zł |

2,77% |

80% |

|

BNP Paribas |

810 224 zł |

2,53% |

80% |

|

Bank Pekao |

799 700 zł |

3,36% |

90% |

|

Santander |

762 544 zł |

2,45% |

90% |

|

Credit Agricole |

759 145 zł |

2,96% |

90% |

|

mBank |

727 745 zł |

3,16% |

90% |

|

BOŚ Bank* |

720 761 zł |

2,13% |

80% |

|

Bank Pocztowy |

680 000 zł |

3,36% |

80% |

|

Alior Bank S.A. |

678 342 zł |

3,45% |

90% |

|

PKO Bank Hipoteczny |

645 050 zł |

2,92% |

90% |

|

PKO Bank Polski |

645 050 zł |

2,92% |

90% |

|

* specjalna oferta przeznaczona dla nieruchomości o wysokiej charakterystyce energetycznej lub instalacjami OZE |

|||

|

Opracowanie HRE Investments na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 12 kwietnia 2021 r.) |

|||

Tanie kredyty nie będą wieczne - ryzyko wzrostu stóp procentowych

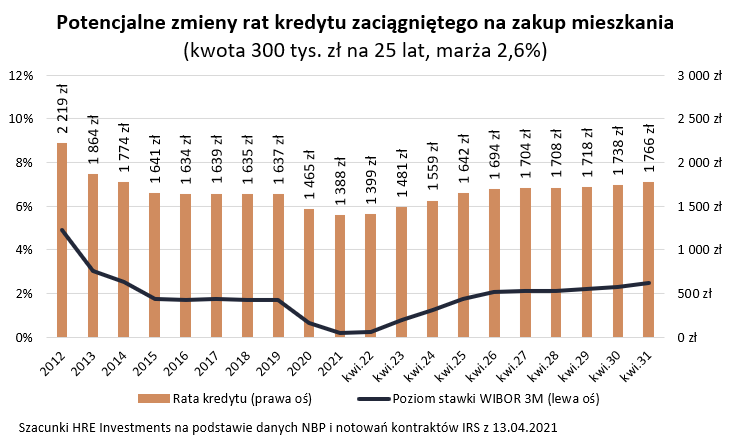

Biorąc dziś kredyt na zakup mieszkania trzeba mieć jednak świadomość ryzyka z tym związanego. Chodzi o to, że większość takich długów ma oprocentowanie zmienne, a więc jeśli stopy procentowe pójdą w górę, to i raty wzrosną. Co prawda prognozy sugerują, że niskim kosztem kredytów będziemy się jeszcze cieszyć długi czas, to bez wątpienia warto przygotowywać domowe finanse też na mniej optymistyczne scenariusze.

Jakie są prognozy? Można to sprawdzić dzięki kontraktom terminowym (IRS). Wynika z nich, że koszt pieniądza wróci do poziomu sprzed epidemii dopiero za około 4 lata. W międzyczasie posiadacze kredytów powinni się spodziewać stopniowo rosnących rat. Weźmy pod uwagę konkretny przykład – kredyt na 300 tys. złotych zaciągnięty na 25 lat z marżą na poziomie 2,6%. Taki kredyt dziś kosztuje niecałe 1,4 tys. zł miesięcznie. Za 3 lata rata powinna przekroczyć 1,5 tys. zł, a w 2031 roku będzie to już prawie 1,8 tys. złotych miesięcznie. Tak przynajmniej sugerują aktualne notowania kontraktów terminowych.

Bartosz Turek, główny analityk HRE Investments

REKLAMA

REKLAMA