Coraz większe kredyty dla rodzin

REKLAMA

REKLAMA

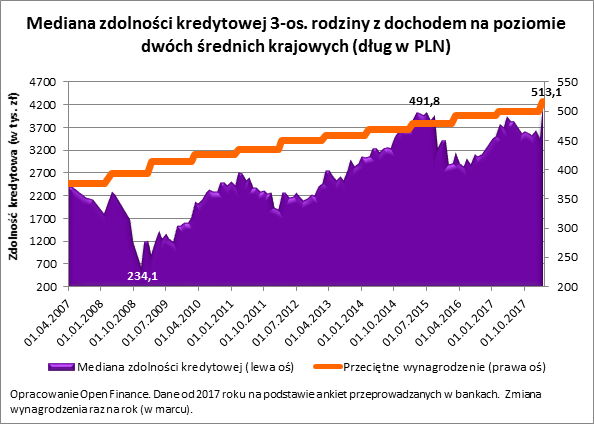

Ponad 513 tys. złotych – tyle może pożyczyć na mieszkanie trzyosobowa rodzina, w której oboje dorośli pracują przynosząc do domu dwie „średnie krajowe”. To o 37 tysięcy wyższy wynik niż przed rokiem. Trzeba jednak podkreślić, że banki chcą pożyczyć więcej tylko dlatego, że rosną przeciętne dochody Polaków. W ciągu ostatniego roku nie doszło do znaczącego złagodzenia polityki kredytowej, a obserwowane w ostatnim półroczu obniżanie przeciętnych marż w produktach hipotecznych jest na tyle kosmetyczne, że niemal nie wpływa na możliwość zadłużania się.

REKLAMA

REKLAMA

14 miesięcy kredytowej hossy

Jak wynika z najświeższych danych GUS przeciętne wynagrodzenie wyniosło w 2017 roku 4271,51 zł brutto. To aż o 5,4% więcej niż rok wcześniej. Proste przeliczenie tych wyników na wynagrodzenie netto sugeruje, że statystyczny obywatel dostawał co miesiąc od pracodawcy 2890 zł netto w 2016 roku i 3044 zł netto w 2017 roku.

Niestety urząd statystyczny w swoich badaniach potwierdza też, że większość obywateli zarabia mniej niż wynika ze średniej. Bardziej adekwatne dane na temat dochodów Polaków są jednak bardzo rzadko aktualizowane i dostępne ze znacznym opóźnieniem, co powoduje, że niezbędne jest opieranie się na mniej wiarygodnej mierze jaką jest wcześniej wspomniana średnia.

REKLAMA

Oprócz informacji o rosnących wynagrodzeniach Polaków, cieszą też dane o tym, że coraz więcej obywateli pracuje (zatrudnienie w lutym 2018 roku było o 3,7% wyższe niż w analogicznym okresie przed rokiem). Domowe bilanse poprawiają też miliardy płynące do beneficjentów programu 500+.

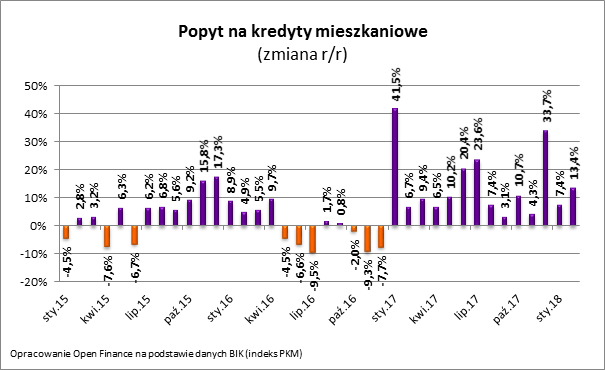

Dla popytu na kredyty mieszkaniowe kluczowe są też rosnące ceny nieruchomości. Wyraźnie przyspieszyły one pod koniec 2017 roku – wynika z danych NBP. Bank centralny szacuje, że w ostatnim kwartale roku na 7 największych miastach za mieszkania używane trzeba było płacić prawie 7% więcej niż w analogicznym okresie rok wcześniej. Efekt? Już od 14 miesięcy BIK informuje regularnie o rosnącym popycie na kredyty mieszkaniowe. W lutym 2018 roku popyt na długi mieszkaniowe były o 13,4% wyższe niż rok wcześniej.

Największą przeszkodą pozostaje wkład

Na drodze do jeszcze dynamiczniejszego boomu mieszkaniowego stoi nieprzerwanie wymaganie posiadania 20-proc. wkładu własnego. Co prawda połowa banków przyjmie też wnioski kredytowe od osób posiadających o połowę mniej wartości kupowanego mieszkania w gotówce, ale i tak dodatkowe pieniądze przyjdzie wydać tytułem kosztów transakcyjnych (notariusz, pośrednik, koszty sądowe i podatek) i okołokredytowych (prowizje i opłaty związane z zaciągnięciem długu). To powoduje, że w przypadku zakupu przeciętnego mieszkania na kredyt warto mieć na koncie przynajmniej kilkadziesiąt tysięcy złotych. Z drugiej strony, gdyby nie te wymagania, ceny nieruchomości mogłyby być nawet o kilkadziesiąt procent wyższe.

Pokonując wspomniane bariery trzyosobowa rodzina z dochodem na poziomie prawie 6,1 tys. zł. może zadłużyć się nawet na ponad 530 tys. zł – wynika z najświeższych danych zebranych przez Open Finance. Taka sztuka powinna udać się w Euro Banku, Banku Millennium, Banku Zachodnim WBK i Banku BGŻ BNP Paribas. Najskromniejszy kredyt skłonne byłby udzielić BOŚ Bank i Bank Pocztowy, ale i tak byłoby to ponad 410 tysięcy.

|

Zdolność kredytowa 3-os. rodziny z dochodem 6088 zł netto |

|

|

Nazwa Banku |

Maksymalna zdolność kredytowa |

|

Euro Bank |

556 011 zł |

|

Bank Millennium |

542 000 zł |

|

Bank Zachodni WBK |

532 990 zł |

|

Bank BGŻ BNP Paribas |

531 280 zł |

|

Bank Pekao |

518 500 zł |

|

ING Bank Śląski |

513 154 zł |

|

Raiffeisen Polbank |

513 000 zł |

|

PKO Bank Hipoteczny |

491 400 zł |

|

PKO Bank Polski |

491 400 zł |

|

Alior Bank S.A. |

488 155 zł |

|

BOŚ Bank |

443 570 zł |

|

Bank Pocztowy |

415 000 zł |

|

Opracowanie Open Finance na podstawie danych przesłanych przez banki (ankieta wysłana 7 marca) |

|

Przypadek: Małżeństwo z jednym dzieckiem. Obie dorosłe osoby pracują od 3 lat na pełen etat na umowie na czas nieokreślony. Dochód rodziny na poziomie 6088 zł netto miesięcznie. Modelowy kredytobiorca mieszka w mieście o 300 tys. mieszkańców i ma pozytywną historię kredytową. Na ten moment rodzina spłaciła wszystkie kredyty, nie posiada kart kredytowych czy limitów w kontach. Rodzina posiada samochód wart 15 tys. zł. Przeciętne deklarowane miesięczne koszty utrzymania na poziomie 1,5 tys. zł miesięcznie. Jeśli będzie miało to wpływ na wynik kalkulacji, rodzina skłonna jest skorzystać z dwóch produktów - rachunku ROR z przelewem wynagrodzenia i karty płatniczej lub kredytowej. Kredytobiorca woli unikać ubezpieczeń typu: od utraty pracy, na życie itp. Raty równe.

Raty kiedyś wzrosną

Każdy podejmujący decyzję o zadłużaniu się powinien wziąć pod uwagę, że w przyszłości jego dochody mogą się zmienić, a raty w wyniku podwyżek stóp procentowych mogą wzrosnąć. Póki co perspektywa takich zmian jest dość odległa. Członkowie Rady sugerują, że na taką decyzję przyjdzie jeszcze poczekać – nawet ponad rok. Gdyby tego było mało, pojedyncza podwyżka stopy referencyjnej o 25 punktów bazowych niewiele zmieni. Może bowiem oznaczać o kilkanaście złotych wyższy koszt w przeliczeniu na każde 100 tys. zł pożyczone na 30 lat.

Różnica niewielka, ale nie zapominajmy, że jeszcze 5 lat temu podstawowa stopa procentowa była około 3 razy wyższa niż dziś. Gdyby do takiego poziomu powróciła, to dzisiejsza rata mogłaby wzrosnąć aż o 40% - np. z 1500 zł dziś do około 2100 zł miesięcznie. Choć obecnie realizacja takiego scenariusza jest bardzo mało prawdopodobna, to nie można jej z całą pewnością wykluczyć.

Bartosz Turek, analityk Open Finance

REKLAMA

REKLAMA