Kredyt mieszkaniowy w maju 2021 r. – zdolność kredytowa, wkład własny, oprocentowanie

REKLAMA

REKLAMA

Kredyty mieszkaniowe (hipoteczne) wiosną 2021 r. - duży popyt, nie mniejsza podaż

Z pewnością tegoroczna wiosna obudziła do życia nie tylko przyrodę, ale też kredytobiorców. Chodzi o to, że grono Polaków, którzy w ostatnim czasie odkładali na później aspiracje o własnej nieruchomości liczy dziesiątki tysięcy, a może i ponad sto tysięcy. Wszystko wskazuje na to, że obecnie ich obawy zostały oswojone, cierpliwość się skończyła lub po prostu zauważyli oni, że banki znowu otworzyły się na potrzeby kredytobiorców.

Szczególnie ważny był tu początek roku ze względu na to, że znowu większość instytucji przyjmowała wnioski z 10-proc. wkładem własnym.

Marże kredytowe (część oprocentowania stanowiąca zarobek banków) też wróciły do poziomu sprzed epidemii. Do tego same banki przychylniejszym okiem patrzą na osoby, które zarabiają w inny sposób niż za pomocą umowy o pracę na czas nieokreślony. Powodów jest kilka.

Po pierwsze w prognozach ekonomicznych dominuje pogląd, zgodnie z którym po kilkunastu gorszych miesiącach czeka nas teraz dynamiczne odbudowywanie i rozwój gospodarki. Ma on być tak szybki, że będzie miało to pozytywny wpływ na rynek pracy. Gdy do tego dodamy fakt, że dziś już niemal nikt nie spodziewa się spadków cen mieszkań, to uzyskujemy dogodne warunki do tego, aby banki udzielały więcej kredytów mieszkaniowych. Nie jest tajemnicą, że bankom też zależy na tym, aby sprzedawać więcej hipotek, bo są to kredyty bardzo dobrze spłacane, a przy tym na wysokie kwoty. Jest to o tyle ważne, że dziś problemem banków jest nadmiar pieniędzy (depozytów), które trzeba zaprząc do pracy. Kredyty hipoteczne nadają się do tego bardzo dobrze.

REKLAMA

REKLAMA

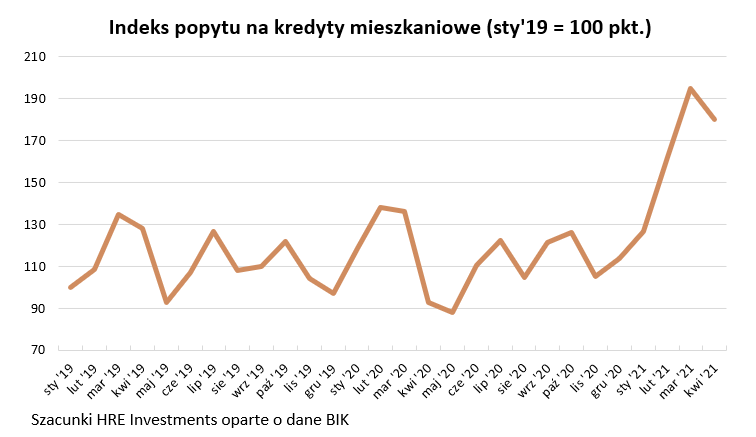

Na efekty powyżej zarysowanych zmian nie trzeba było długo czekać. Liczba składanych wniosków kredytowych wystrzeliła – wynika z danych BIK. Popyt na kredyt w marcu br. był rekordowy. W kwietniu był on jedynie trochę niższy niż w marcu, ale najpewniej z bardzo prostego powodu. Chodzi o liczbę dni roboczych. W kwietniu było ich 21, a w marcu 23. Gdyby to uwzględnić i przeliczyć popyt na kredyty na dni robocze, to okazałoby się, że od 5 miesięcy popyt na kredyty rośnie nieprzerwanie.

Banki łagodzą wymagania wobec kredytobiorców

Warto dodać, że z ankiety przeprowadzonej przez NBP możemy się dowiedzieć, że banki nie tylko obserwują duże zainteresowanie kredytami, ale też chcą ich udzielać. Dominuje pogląd, że w kolejnych tygodniach będziemy obserwować dalsze łagodzenie wymagań stawianych przed klientami.

Nie wszystkim będzie jednak łatwiej. Osoby, które w oczach banków są bardziej ryzykownymi klientami powinni spodziewać się wyższego oprocentowania długów. Póki co tylko oni.

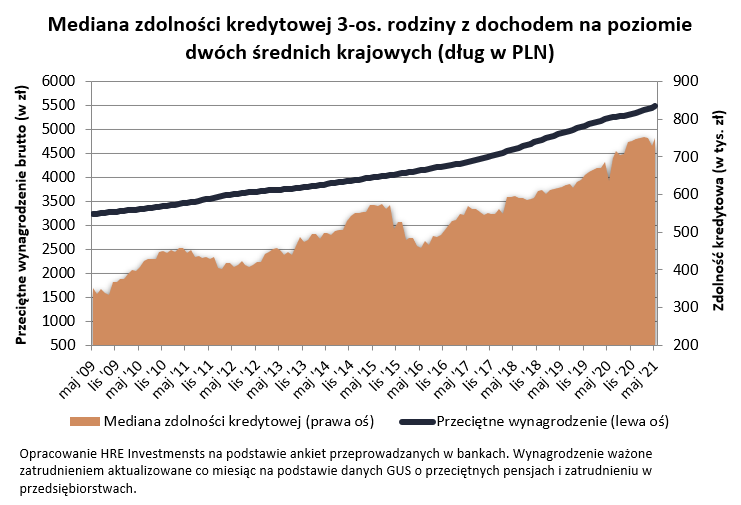

Kredyt ponad 90 razy większy niż zarobki

A jak to wygląda w praktyce? Zgodnie z deklaracjami banków trzyosobowa rodzina, w której oboje rodzice pracują i przynoszą do domu łącznie dwie średnie krajowe, mogliby zadłużyć się na kwotę prawie 736 tys. złotych – wynika z ankiety przeprowadzonej przez HRE Investments. Mówimy tu o medianie. To znaczy, że połowa banków chciałaby naszej hipotetycznej rodzinie pożyczyć więcej (np. ING, Bank Pocztowy, BNP Paribas czy Pekao), a połowa instytucji zaproponowałaby niższy kredyt (np. PKO, Millennium, Citi czy BOŚ).

REKLAMA

|

Zdolność kredytowa 3-os. rodziny z dochodem 7902 zł netto |

|||

|

Nazwa Banku |

Maksymalna zdolność kredytowa |

RRSO zapropono-wanego kredytu |

Maksymalna część ceny mieszkania, którą bank może kredytować |

|

ING |

846 488 zł |

2,81% |

80% |

|

Bank Pocztowy |

840 000 zł |

3,24% |

80% |

|

BNP Paribas |

833 700 zł |

2,38% |

80% |

|

Bank Pekao |

808 900 zł |

3,35% |

90% |

|

Santander |

767 595 zł |

2,61% |

90% |

|

Credit Agricole |

764 206 zł |

2,96% |

90% |

|

mBank |

735 895 zł |

2,72% |

90% |

|

BOŚ Bank* |

706 653 zł |

2,12% |

80% |

|

Citi Handlowy |

692 000 zł |

2,43% |

80% |

|

Bank Millennium |

651 000 zł |

2,48% |

90% |

|

PKO Bank Hipoteczny |

649 350 zł |

2,91% |

90% |

|

PKO Bank Polski |

649 350 zł |

2,91% |

90% |

|

* specjalna oferta przeznaczona dla nieruchomości o wysokiej charakterystyce energetycznej lub instalacjami OZE |

|||

|

Opracowanie HRE Investments na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 11 maja 2021 r.) |

|||

Wład własny - potrzebna gotówka

Najnowsza mediana zdolności kredytowej jest o prawie 100 tys. zł wyższa niż przed rokiem, choć też o 8 tysięcy wyższa niż w kwietniu 2021 r. Dla przeciwwagi należy dodać, że żeby zaciągnąć taki kredyt warto mieć co najmniej 200-250 tysięcy złotych w gotówce. Taka kwota byłaby niezbędna, aby przedstawić odpowiedni wkład własny i pokryć koszty transakcyjne.

Po części wytłumaczeniem tajemnicy szybko rosnącej zdolności kredytowej jest fakt, że dokładnie rok temu mieliśmy do czynienia z delikatną paniką w niektórych bankach. Jej emanacją był wyraźny spadek zdolności kredytowej w maju 2020 roku. To tłumaczy bardzo duży wzrost w ujęciu rocznym. Do tego kredyty w przeciągu ostatniego roku staniały, a gdy kredyty są tańsze, to co do zasady, przy takich samych dochodzie możemy pożyczyć więcej. Nie bez znaczenia jest też to, że w naszym badaniu uwzględniamy zmiany wynagrodzeń w sektorze przedsiębiorstw, a te wg danych GUS w ostatniej publikacji mocno zaskoczyły na plus.

Do tego warto dodać, że familia z naszej ankiety, nie ma zobowiązań finansowych, ale zdążyła już zbudować sobie pozytywną historię kredytową. Gdyby tego było mało, to zakładamy, że oboje rodzice mają umowy o pracę na czas nieokreślony, niskie koszty utrzymania i chętnie skorzystają z dodatkowych produktów ofertowanych przez bank – o ile będzie się im to faktycznie opłacało. Do tego zakładamy łączny dochód na poziomie dwóch średnich krajowych, a jak wiemy większość rodaków zarabia mniej niż wynika z urzędowej średniej.

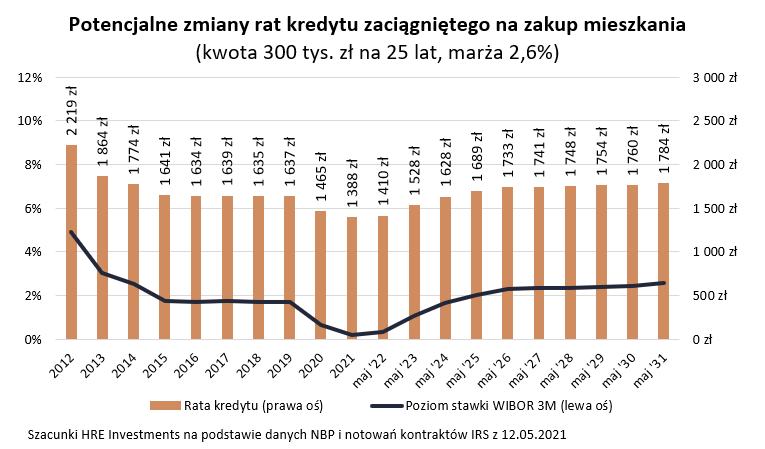

Wysokość rat kredytowych, oprocentowanie

W tym całym kredytowym szale kupujący powinni pamiętać o jednym. Jeśli faktycznie nasza gospodarka ma przed sobą dobre perspektywy, to za kilka kwartałów kredyty zaczną drożeć. Będzie to konsekwencja spodziewanych podwyżek stóp procentowych. Trzeba mieć świadomość, że z każdym mijającym miesiącem i coraz lepszymi danymi z gospodarki, zbliża się moment, w którym w końcu dojdzie do podwyżek stóp procentowych. Wtedy raty wzrosną. Podwyżki nie powinny jednak być zbyt gwałtowne – tak przynajmniej sugerują obecne prognozy.

Przyglądając się aktualnym notowaniom kontraktów terminowych można wydedukować, że gracze rynkowi spodziewają się, że koszt pieniądza wróci do poziomu sprzed epidemii za około 3-4 lata. W międzyczasie posiadacze kredytów powinni się spodziewać stopniowo rosnących rat. Weźmy pod uwagę konkretny przykład – kredyt na 300 tys. złotych zaciągnięty na 25 lat z marżą na poziomie 2,6%. Taki kredyt dziś kosztuje niecałe 1,4 tys. zł miesięcznie. Za 2 lata rata powinna przekroczyć 1,5 tys. zł, a w 2031 roku będzie to już prawie 1,8 tys. złotych miesięcznie.

Ostrożność zawsze w cenie

Ewentualne podwyżki nie powinny więc być zbyt gwałtowne, ale bez wątpienia warto też przygotowywać domowe finanse na mniej optymistyczne scenariusze. W praktyce warto nie zadłużać się dziś do granic możliwości i zachować solidny bufor bezpieczeństwa w miesięcznym budżecie, czyli po prostu wydawać mniej niż się zarabia.

Bartosz Turek, główny analityk HRE Investments

REKLAMA

REKLAMA