Czy warto nadpłacać kredyt?

REKLAMA

REKLAMA

Polityka większości krajowych banków wydaje się być korzystna dla osób, które nadpłacają kredyt hipoteczny. Tylko w trakcie pierwszych kilku lat kredytowania banki naliczają prowizję z tytułu wcześniejszej spłaty. Z dodatkowymi kosztami nie trzeba liczyć się w sytuacji, gdy dodatkowe części zobowiązania są spłacane po tym okresie. Niestety, ze względu na niskie oprocentowanie kredytów hipotecznych, ewentualne zyski, które wynikają z takich nadpłat, rzadko kiedy prezentują się imponująco – pisze Andrzej Prajsnar z portalu RynekPierwotny.com.

REKLAMA

REKLAMA

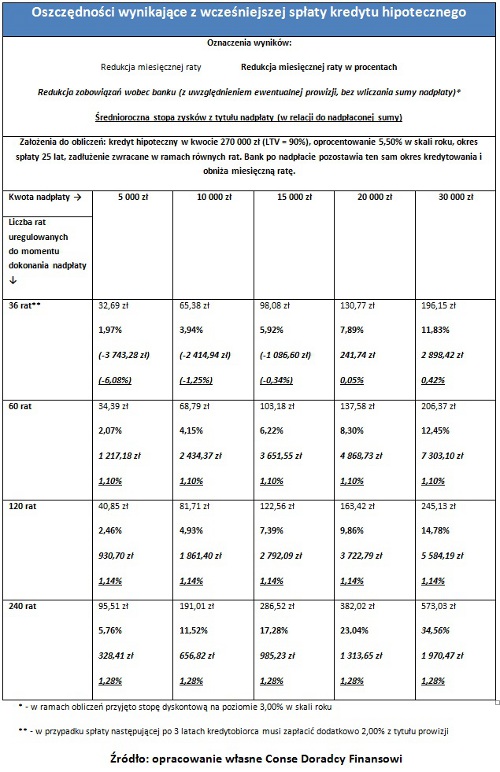

Najbardziej oczywistym efektem nadpłat kredytu hipotecznego jest bez wątpienia spadek salda aktualnego zadłużenia. Według ekspertów firmy Conse Doradcy Finansowi, łączna obniżka zobowiązań kredytobiorcy jest niewiele większa od sumy, która jest nadpłacana. Wpływ na te dodatkowe korzyści mają oprocentowanie kredytu hipotecznego, a także kwota niespłaconego kapitału.

– Dzięki nadpłacie, część dotychczasowych zobowiązań przestaje generować koszty odsetkowe. W związku z tym, największą korzyść finansową uzyska osoba, która zwraca niewielką część kredytu o wysokim oprocentowaniu – mówi Izabela Bastian z Conse Doradcy Finansowi.

Zobacz także: Przez jaki czas spłacimy ubezpieczenie niskiego wkładu własnego?

REKLAMA

Niestety w praktyce prowizje ograniczają opłacalność szybkiej nadpłaty kredytu hipotecznego. Może się zdarzyć, że ich koszt przewyższa zyski, jakie wynikają z obniżenia kosztów odsetkowych.

Zobacz także: Kredyt hipoteczny – najważniejsze informacje

Według Izabeli Bastian z Conse Doradcy Finansowi, warto przyjrzeć się sytuacji kredytobiorcy, który nadpłacił swoje zobowiązanie po upływie 36 miesięcy. W tym wariancie bank pobierze dwuprocentową prowizję z tytułu wcześniejszej spłaty. Jak się okazuje, nadpłata w kwocie mniejszej niż 20000 niespecjalnie się opłaca. Okazuje się bowiem, że w tym wypadku korzyści, jakie wynikają z niższej raty, są niwelowane przez wpływ inflacji (3,0% w skali roku).

Zobacz także: Związek partnerski a kredyt – jak widzą to banki?

W powyższym przypadku przyjęliśmy, że nadpłata obniży ratę, ale zmianie nie ulegnie okres kredytowania. Rozwiązaniem alternatywnym może być zmniejszenie liczby rat. Wariant pierwszy może być bardziej korzystny dla tych, którzy chcą po prostu obniżyć ratę. Jednak trzeba podkreślić, że nadpłata dokonywana w pierwszych latach kredytowania, raczej w niewielkim stopniu wpłynie na obniżenie raty. Izabela Bastian z Conse Doradcy Finansowi zwraca uwagę, że te przykładowe obliczenia pokazują zależność między zmniejszeniem miesięcznych płatności i saldem zadłużenia. Wyniki ukazują, że procentowa obniżka rat, dla osoby która dokonuje nadpłaty po 240 miesiącach kredytowania jest niemal trzykrotnie wyższa od wartości wyliczonej dla okresu 36 miesięcy.

Co zamiast nadpłaty?

Rozważając nadpłatę kredytu hipotecznego, warto mieć świadomość, że oszczędności można spożytkować w nieco inny sposób. Jedną z takich alternatyw jest samodzielna inwestycja środków. Dla wielu kredytobiorców, taka inwestycja może okazać się znacznie lepszym rozwiązaniem.

Zobacz także: Najlepsza pożyczka hipoteczna – w którym banku?

– Analizowany przykład pokazuje, że nadpłata kredytu przyniosła realną roczną stopę zysku na poziomie 1,10%–1,28%. Wartości te niewiele różnią się od obecnej rentowności najlepszych lokat. Warto także zwrócić uwagę, że przechowywanie środków w formie bankowego depozytu lub papierów wartościowych mogą być zabezpieczeniem na wypadek ewentualnych trudnych sytuacji życiowych. Nadpłata jest rozwiązaniem, które wyklucza możliwość ponownego wykorzystania przekazanego kapitału – podkreśla Izabela Bastian z Conse Doradcy Finansowi.

Zobacz także: Zdolność kredytowa – co się na nią składa?

Swoistym kompromisem między depozytem a nadpłatą kapitału może być bilansowanie zobowiązań hipotecznych. W takim wypadku kredytobiorca wpłaca swoje oszczędności na osobny rachunek, który bank tymczasowo traktuje jako sumę zmniejszającą saldo zadłużenia. W nagłym wypadku, właściciel może jednak środki te wypłacić. Takie bilansowanie kredytu hipotecznego oferują tylko niektóre banki. Warto jednak się nim zainteresować – podsumowuje Andrzej Prajsnar z portalu RynekPierwotny.com.

Zobacz także: Remont mieszkania: kredyt gotówkowy czy pożyczka hipoteczna

REKLAMA

REKLAMA