Oprocentowanie kredytów mieszkaniowych jest niższe niż inflacja

REKLAMA

REKLAMA

Oprocentowanie kredytów mieszkaniowych niższe niż inflacja. Jak długo to potrwa?

Oprocentowanie przeciętnego kredytu mieszkaniowego jest niższe niż inflacja. To znaczy, że realne oprocentowanie kredytów mieszkaniowych jest ujemne. Z takim fenomenem nie mieliśmy do czynienia od co najmniej 2005 roku, czyli od kiedy NBP publikuje odpowiednie dane. Co więcej, sytuacja ta utrzyma się co najmniej przez jakiś czas - sugerują najnowsze dane i prognozy.

REKLAMA

REKLAMA

Powody są dwa – historycznie najniższe oprocentowanie kredytów i wciąż wzmożona inflacja. Przykład? Najnowsze dane banku centralnego mówią o tym, że przeciętny kredyt hipoteczny spłacany w październiku był oprocentowany na 2,3%. Dla porównania inflacja w październiku była wyższa (3,1% wg danych GUS), a przez kolejnych 12 miesięcy ma wynosić także sporo, bo około 2,6% - taki przynajmniej scenariusz analitycy NBP uznają za najbardziej prawdopodobny. To znaczy, że siła nabywcza pieniędzy będzie spadała szybciej niż banki będą dopisywać odsetki do długów hipotecznych.

Szybciej działa inflacja niż bankowe odsetki

Najłatwiej ten fenomen pokazać na uproszczonym przykładzie. Załóżmy, że przeciętny kredytobiorca ma 300 tysięcy złotych długu zaciągniętego na 25 lat na zakup mieszkania. Oprocentowanie kredytu wynosi wcześniej wspomniane 2,3%, a inflacja 2,6%. Przez 12 miesięcy siła nabywcza kapitału udostępnionego przez bank spadnie o 2,6%. Chodzi o to, że za rok 300 tysięcy złotych będzie wartych tyle co 292,4 tys. zł dziś. Realna utrata wartości przez kredyt wyniesie więc w tym czasie około 7,6 tys. zł. W tym samym czasie bank naliczy kredytobiorcy około 6,8 tys. złotych odsetek (nominalnie).

REKLAMA

Oczywiście jest to bardzo uproszczona kalkulacja, bo co miesiąc płacimy też raty kapitałowe obniżające saldo zadłużenia, do tego pieniądze oddawane do banku w formie rat też należałoby urealnić. Pomijamy jednak te kwestie, aby zanadto nie komplikować obliczeń, bo na ich wynik te korekty nie miałyby dużego wpływu.

A jak to będzie w przyszłości? Prognozy przygotowane przez analityków NBP sugerują, że za rok GUS poinformuje o inflacji na poziomie 2,6%. W kolejnych 12 miesiącach ceny w sklepach, na stacjach i w punktach usługowych mają wzrosnąć o kolejne 3,1% - przewidują analitycy banku centralnego.

Dziś dostępne notowania kontraktów terminowych sugerują natomiast, że oprocentowanie hipotek zmieni się przez kolejne lata jedynie nieznacznie. Do końca 2022 roku nie powinno przekroczyć 2,5%. Tak przynajmniej sugerują dzisiejsze kontrakty terminowe na stopę procentową. Jeśli tak faktycznie się stanie, to przez dwa lata oprocentowanie statystycznego złotowego kredytu mieszkaniowego będzie niższe niż inflacja. Siła nabywcza kapitału pożyczonego przez banki będzie więc spadała szybciej niż naliczane będą odsetki od kredytu.

Inflacja sprzyja podwyżkom

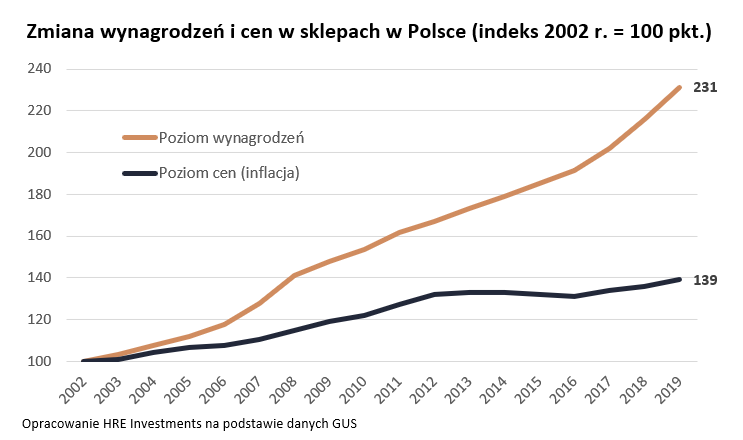

Ktoś mógłby zapytać - co z tego, że siła nabywcza kapitału spada? Jeśli nasza pensja albo inne dochody są stałe, to faktycznie inflacja w żadnym wypadku nas nie cieszy. Przecież wraz z tym jak wszystko drożeje, to i w kieszeni zostaje nam mniej. W takim wypadku nikłym pocieszeniem jest to, że siła nabywcza kapitału pożyczonego nam przez bank też spadła. To prawda. Historia pokazuje jednak, że w ostatnich latach wynagrodzenia Polaków rosły znacznie szybciej niż ceny w sklepach czy punktach usługowych (mierzone inflacją). W latach 2002 -2019 średnie wynagrodzenie wzrosło bowiem o 131%, a ceny w sklepach o 39%. W efekcie statystyczny obywatel był sobie w stanie pozwolić na coraz więcej. Jeśli trend ten się utrzyma, to posiadany dziś dług z czasem też powinien nam coraz mniej ciążyć.

Jest jeszcze jeden przykład, który może pomóc zobrazować ten fenomen w prosty sposób. 15 lat temu statystyczny mieszkaniec Warszawy, aby zarobić 100 tysięcy złotych „na rękę” musiał pracować około 40 miesięcy. Teraz taka kwota odpowiada 20 średnim stołecznym pensjom.

Najtańsze kredyty w historii

Nawet jednak nie bawiąc się w takie wyliczenia każdy, kto ostatnio zetknął się z ofertą kredytów mieszkaniowych widzi, że te długi są dziś najtańsze w historii. Tak jak wspomnieliśmy wyżej, gdy NBP wziął w październiku do jednego worka wszystkie spłacane mieszkaniowe kredyty złotowe, to doszedł do wniosku, że przeciętne oprocentowanie takiego długu to 2,3%. Przy tym przeciętny nowy kredyt hipoteczny jest trochę droższy. Te udzielane w październiku były oprocentowane na niecałe 2,9%. Nawiasem mówiąc, to prawie 20 razy więcej niż wynosiło w październiku przeciętne oprocentowanie nowo zakładanej rocznej lokaty.

Trudno się więc dziwić, że Polacy chcą z tych kredytów korzystać. Bank centralny oszacował sprzedaż mieszkaniowych hipotek na 5,7 mld złotych. To najwięcej od co najmniej 6 lat (za taki okres są dostępne dane zbierane przez bank centralny). Niestety napływające informacje sugerują, że w gronie kredytobiorców jest znacznie mniej, niż przed epidemią, osób młodych, które kupują swoje pierwsze mieszkanie. Winne są wyższe wymagania stawiane przez banki przed osobami szukającymi wsparcia w zakupie mieszkania. Z drugiej strony sytuację realnie ujemnego oprocentowania kredytów wykorzystują osoby zamożniejsze podnosząc standard życia lub kupując nieruchomości w celach inwestycyjnych.

Nieruchomości obok złota czy indeksowanych inflacją obligacji skarbowych to dziś jedno z najpopularniejszych sposobów ochrony kapitału przed inflacją. Nawiasem mówiąc, długoterminowe badania pokazują też, że szybciej od inflacji rosną zarówno ceny mieszkań, jak i złota. Dane NBP pokazują ponadto, że w Polsce przez ostatnie lata czynsze rosły szybciej niż poziom cen w sklepach. Dane, których początek przypadka na 1918 rok, pochodzące z USA, są trochę mniej optymistyczne. W tym czasie za Oceanem czynsze rosły z dynamiką zbliżoną do wzrostu inflacji.

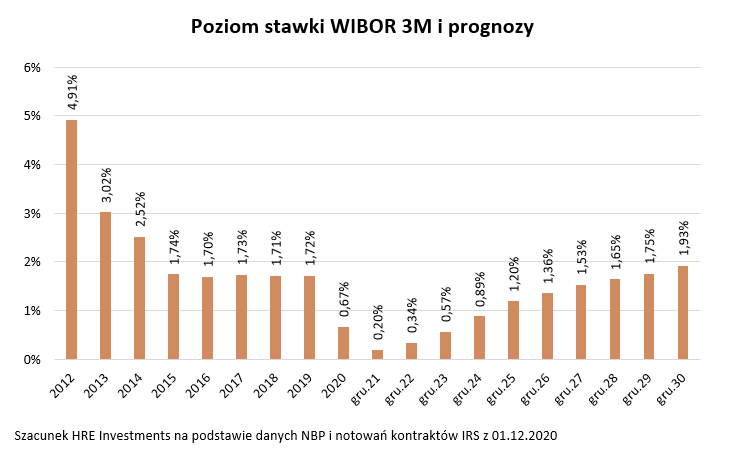

Ale uwaga! Najniższe oprocentowanie kredytów mieszkaniowych w Polsce to dziś zasługa działań RPP. Ta, dając odpór epidemicznym kłopotom w gospodarce, obniżyła podstawową stopę procentową niemal do zera. To bezpośrednio wpływa na koszt pieniądza, po którym banki pożyczają sobie wzajemnie pieniądze na rynku międzybankowym. Od tego znowu kosztu (stawka WIBOR) zależy oprocentowanie prawie wszystkich złotowych kredytów mieszkaniowych w Polsce.

To znaczy, że jeśli np. gospodarka będzie się miała lepiej, to RPP może zdecydować się na podwyżki stóp procentowych i w efekcie wzrosną też raty dziś spłacanych kredytów mieszkaniowych. Prognozy sugerują jednak, że nie stanie się to szybko. Pierwsza podwyżka jest spodziewana najwcześniej w 2022 roku. Co więcej, nawet jak już do podwyżek będzie dochodziło, to dziś ekonomiści spodziewają się, że będą one dość powolne. W efekcie do poziomu stóp procentowych sprzed epidemii mamy dojść dopiero na przełomie 2029 i 2030 roku. Tak przynajmniej wygląda obraz przyszłości malowany przez dzisiejsze notowania kontraktów terminowych na stopy procentowe.

Bartosz Turek, analityk HRE Investments

REKLAMA

REKLAMA