Indeks Dostępności Kredytowej – dostaniemy więcej kredytu

REKLAMA

REKLAMA

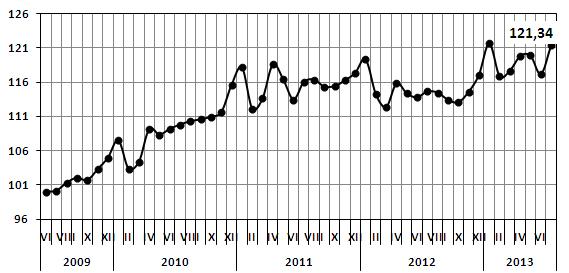

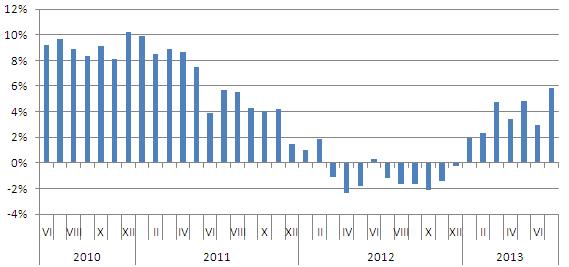

Obliczany każdego miesiąca przez Open Finance Indeks Dostępności Kredytowej (IDK), który obrazuje sytuację na rynku kredytów hipotecznych w złotych, wzrósł w lipcu o 4,18 pkt (3,57 proc.) i wynosi 121,34 pkt. To drugi najwyższy wynik w historii indeksu, który jest obliczany od czerwca 2009 r. W porównaniu do lipca ubiegłego roku, wskaźnik jest wyżej o 6,68 pkt (5,83 proc.). Po raz siódmy z rzędu w ujęciu rocznym IDK jest na plusie – to zasługa przede wszystkim obniżek stóp procentowych zafundowanych kredytobiorcom przez Radę Polityki Pieniężnej. Z takim okresem wzrostu nie mieliśmy do czynienia od zimy 2011/2012.

REKLAMA

REKLAMA

Za coraz wyższe notowania indeksu odpowiada przede wszystkim wzrost zdolności kredytowej rodziny zarabiającej dwukrotność średniej krajowej publikowanej co miesiąc przez Główny Urząd Statystyczny. W stosunku do notowania z lipca ubiegłego roku uśredniona zdolność kredytowa modelowej rodziny wzrosła z 417 tys. zł do 485 tys. zł., czyli o ponad 16 proc. Warto przy tym zaznaczyć, że w okresie tym średnia pensja wzrosła tylko o niespełna 1,5 proc.

Zobacz także: Rekomendacja S po zmianach – zagrożenie dla mieszkaniówki?

Było to możliwe, gdyż po kolejnych obniżkach stóp procentowych, dokonanych przez Radę Polityki Pieniężnej, stawka WIBOR 3M (najpopularniejszy wskaźnik wykorzystywany przez banki do ustalania oprocentowania kredytów hipotecznych w złotych) osiągnęła najniższe poziomy w historii i obecnie jej notowania ustabilizowały się w okolicach 2,70 proc. Dla kredytobiorcy, spłacającego 30-letni kredyt na kwotę 300 tys., oznacza to obniżkę miesięcznej raty o ok. 450 zł w stosunku do ubiegłorocznych wakacji. Na dodatek, niższa rata oznacza, że banki chętniej udzielają klientom kredytów na wyższe kwoty (rośnie zdolność kredytowa), co przełożyło się na dynamiczny wzrost notowań IDK.

REKLAMA

W ostatnim czasie WIBOR przestał jednak spadać, a notowania kontraktów terminowych na stopy procentowe też wskazują na to, że trend ten dobiega końca. Na razie można się więc spodziewać stabilizacji wysokości rat kredytowych. Potem, gdy rynek zacznie oczekiwać wzrostu stóp procentowych, raty zaczną rosnąć, ale na razie się na to nie zanosi.

W ujęciu miesięcznym indeks zanotował dynamiczny wzrost o ponad 3,5 proc., który jest powiązany ze wzrostem średniej pensji. Jak poinformował GUS, w czerwcu przeciętne miesięczne wynagrodzenie w sektorze przedsiębiorstw wyniosło 3808,63 zł, o prawie 3 proc. więcej niż miesiąc wcześniej.

Spadek stóp procentowych znacznie poprawił dostępność kredytów hipotecznych w złotych i „uratował” rynek kredytów. Warto jednak pamiętać, że Komisja Nadzoru Finansowego szykuje zmiany w rekomendacjach i na rynku może dojść do sporych zmian. Z jednej strony ma nastąpić poluzowanie polityki kredytowej, ale z drugiej wprowadzony zostanie obowiązkowy wkład własny, co utrudni dostęp do kredytów części potencjalnych klientów.

IDK wyliczany jest na podstawie trzech parametrów określających ofertę kredytów hipotecznych. Wskaźnik powstaje na podstawie uśrednionych ofert 11 banków z rynkowej czołówki. Na indeks nie wpływają oferty instytucji sprzedających niewielką liczbę kredytów, ale jeśli chodzi o parametry, znacznie odbiegające od rynkowych średnich. Na comiesięczny wynik indeksu wpływają trzy parametry: maksymalne możliwe LtV (stosunek kwoty kredytu do wartości zabezpieczającej go nieruchomości), bankowa marża oraz maksymalna zdolność kredytowa wyliczona dla rodziny zarabiającej dwukrotność średniej krajowej, podawanej co miesiąc przez Główny Urząd Statystyczny. IDK uwzględnia zatem zarówno podejście banków (maksymalne LtV i marża), jak i zmianę zarobków Polaków.

Zobacz także: Czy dzieci obniżają zdolność kredytową?

REKLAMA

REKLAMA