Czy dzieci obniżają zdolność kredytową?

REKLAMA

REKLAMA

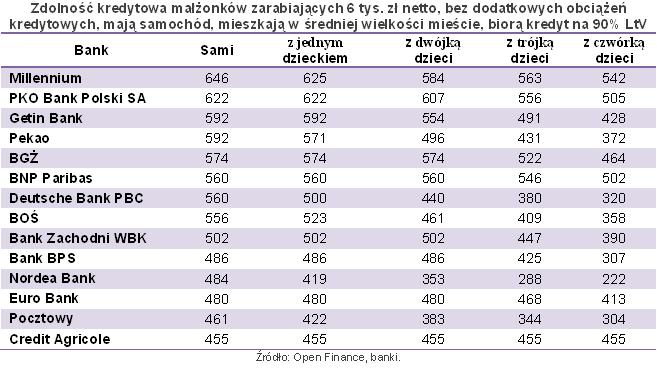

Sprawdziliśmy jak potomstwo wpływa na zdolność kredytową. Po kredyt wybiera się pracujące małżeństwo zarabiające 6 tys. zł na rękę, które odłożyło 10 proc. ceny nieruchomości na wkład własny. Mieszkają w średniej wielkości mieście, mają samochód, nie mają obciążeń kredytowych. W pierwszej opcji chcą wziąć kredyt bez dzieci, w drugiej z jednym dzieckiem, w trzeciej z dwojgiem, a w kolejnych z trojgiem i czworgiem. Wszystkie pociechy są na ich utrzymaniu.

REKLAMA

REKLAMA

Wydawałoby się, że każdy bank automatycznie potraktuje dziecko jako obciążenie domowego budżetu, jednak jak wynika z zebranych przez nas danych wcale tak nie jest. Na 14 prezentowanych banków, aż w ośmiu zdolność kredytowa męża i żony będzie identyczna, gdy po kredyt przyjdą sami, jak i wtedy gdy będzie towarzyszyło im jedno, a nawet dwoje dzieci.

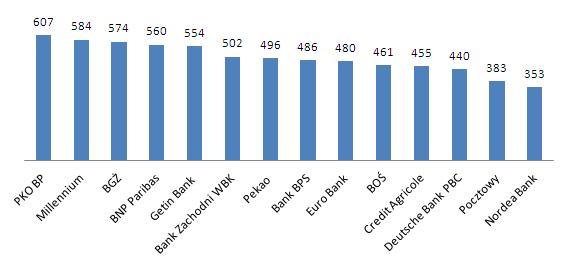

Średnia maksymalna zdolność kredytowa małżeństwa zarabiającego 6 tys. zł netto

REKLAMA

Źródło: Open Finance, banki

Zobacz także: Projekt ustawy o kasach oszczędnościowo-budowlanych

Takie podejście stawia banki na czele prorodzinnych instytucji w naszym kraju. Banki zapewne z góry zakładają, że prędzej czy później rodzina się powiększy, chociaż w „prorodzinnych” bankach średnia, maksymalna zdolność kredytowa na starcie jest nawet wyższa niż w bankach, w których później każde kolejne dziecko obniża możliwości kredytowe.

Zdolność kredytowa z dwójką dzieci

Źródło: Open Finance, banki

Zobacz także: Jaki kredyt dostanie singiel, a jaki para?

Zdolność kredytowa małżeństw z dwojgiem dzieci

Bez względu na to, czy opisywane przez nas gospodarstwo domowe ma dwie osoby, czy też trzy lub cztery, przy 6 tys. zł dochodu netto Bank BPS niezmiennie udzieli 486 tys. zł kredytu, Bank Zachodni WBK – 502 tys. zł, BGŻ – 574 tys. zł, BNP Paribas – 560 tys. zł, w Eurobanku – 480 tys. zł. Credit Agricole idzie jeszcze dalej – czy dzieci nie ma czy jest ich czworo zdolność kredytowa niezmiennie wynosi 455 tys. zł. Z kolei PKO BP i Getin Bank nie będą obniżały maksymalnej zdolności kredytowej wyłącznie przy pierwszym potomku. W PKO BP dla dwuosobowej i trzyosobowej rodziny maksymalny kredyt wyniesie 621,5 tys. zł, a w Getinie – 592 tys. zł, a gdy kredyt ma zmienne oprocentowanie 649 tys. zł, przy stałej stopie przez pierwszych pięć lat lub dziesięć lat.

Banki, w których kalkulatory kredytowe dostrzegają każde dziecko, nie są jednomyślne co do skali obniżki maksymalnej zdolności kredytowej z tego powodu. W Millennium i Pekao spadek maksymalnej możliwej do pożyczenia kwoty wyniesie 3-4 proc., ale już w BOŚ i Pocztowym będzie to między 6 proc. a 8 proc., a w DB PBC i Nordei kilkanaście. W zależności od banku maksymalna zdolność kredytowa stopnieje od 20 tys. zł do 60 tys. zł. Na drugie dziecko banki te ścinają już zdolność kredytową przeważnie między 40 tys. zł a 60 tys. zł. Na trzecie dziecko z wyjątkiem Credit Agricole wszystkie banki obniżają maksymalną zdolność kredytową nieco bardziej, przeważnie między 50 tys. zł a 60 tys. zł, podobnie też na czwarte, choć np. BPS odejmie tu ponad 100 tys. zł.

Zobacz także: Kredyt na budowę domu – banki chętnie pożyczają

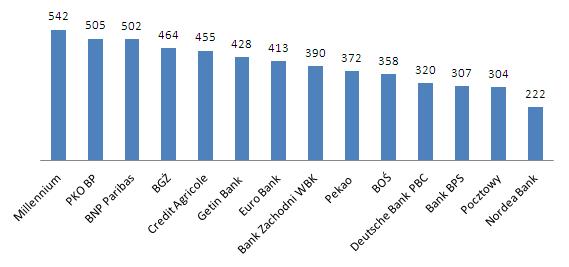

Zdolność kredytowa z czwórką dzieci

Źródło: Open Finance, banki

W bankach nie działa powszechne przekonanie, że najtrudniej jest z pierwszą dwójką, a reszta już się jakoś wychowa. Widzą to nieco inaczej – średnie spadki zdolności kredytowej na pierwsze i drugie dziecko są stosunkowo niskie, od trzeciego dziecka jest to już znacznie więcej. Wielodzietne rodziny nie mają jednak z tego powodu dużych powodów do narzekań. Najhojniejsze dla naszego małżeństwa z czwórką dzieci banki (Millennium, PKO BP i BNP Paribas) udzielą ponad 500 tys. zł kredytu.

Zobacz także: Kredyt hipoteczny: ile zyskamy na cross-sellingu?

REKLAMA

REKLAMA