Nowa Ustawa o kredycie konsumenckim

REKLAMA

REKLAMA

18 grudnia wchodzi w życie nowa ustawa, która dostosowuje nasze prawo do dyrektywy UE z 2008 roku w sprawie umów o kredyt konsumencki. Przepisy regulujące udzielanie tego typu kredytów zostały znacznie rozbudowane. Wdrażamy unijne przepisy z opóźnieniem (teoretycznie powinniśmy to zrobić do 12 maja 2010 roku), ale za to w niektórych wypadkach nasze regulacje idą dalej, niż wymaga tego UE.

REKLAMA

REKLAMA

Nowe pojęcie kredytu

W nowym pojęciu kredytu konsumenckiego będą mieścić się kredyty i pożyczki do kwoty 255 tys. zł. Dziś pod ustawę o kredycie konsumenckim „podpadają” zobowiązania w kwocie maksymalnie 80 tys. zł. Kredyt konsumencki to według nowej ustawy zadłużenie w ROR, pożyczka gotówkowa, kredyt ratalny czy zadłużenie na karcie kredytowej.

Zobacz także: Kupić mieszkanie czy jeszcze poczekać?

Kontrowersyjna jest kwestia tego, czy za kredyt konsumencki można uznać kredyt hipoteczny, bo ustawa nie jest tu precyzyjna. Według interpretacji Fundacji na Rzecz Kredytu Hipotecznego, należy czytać wprost artykuł 4 ust 2, który mówi, że „w zakresie umów o kredyt zabezpieczony hipoteką oraz pożyczki zabezpieczonej hipoteką stosuje się art. 22, art. 23, art. 29, art. 35 i art. 46”. Przepisy tych artykułów odnoszą się głównie do obowiązków informacyjnych banku. Taka interpretacja oznacza, że pozostałe artykuły, w tym na przykład bardzo ważny słowniczek (art. 5), nie odnoszą się do kredytów hipotecznych. Możliwa jest jednak interpretacja znacznie bardziej rygorystyczna, tzn., że do kredytów hipotecznych na sumę do 255 tys. zł ma zastosowanie cała ustawa, a dla kredytów powyżej tej kwoty tylko sześć wymienionych wyżej artykułów. Według danych ZBP, średnia wartość kredytu hipotecznego udzielonego w III kwartale br. wyniosła 214,4 tys. zł. Home Broker szacuje, że kredyty mieszkaniowe o kwocie do 255 tys. zł stanowią ok.70% wszystkich tego typu zobowiązań. Przyjęcie bardziej rygorystycznej interpretacji oznaczałoby, że dla tej części rynku miałyby zastosowanie inne przepisy, czyli, że osoby zaciągające kredyty o większej wartości byłyby przez prawo gorzej chronione.

REKLAMA

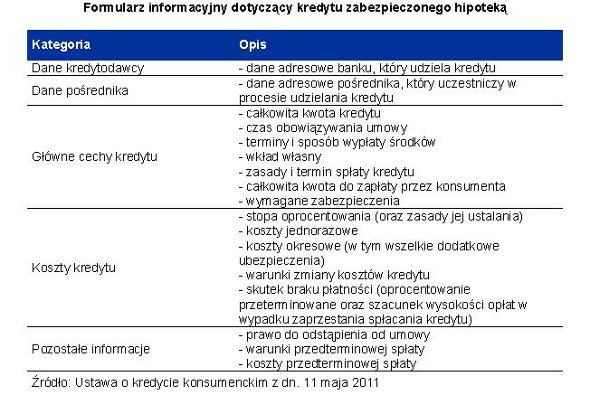

Specjalny formularz od banku

Kredytobiorcy, którzy po 17 grudnia będą ubiegać się o kredyt, niezależnie od tego, jaki bank wybiorą, powinni otrzymać porównywalne informacje dotyczące oferty. Co więcej, muszą otrzymać je na specjalnym formularzu, którego wzorzec jest dokładnie określony w ustawie. Różne kredyty mają różne typy formularzy. Przykładowo w formularzu dla zobowiązania hipotecznego znajdują się informacje dotyczące kwoty kredytu, zasad spłaty, rodzaju zabezpieczenia, wszystkich kosztów ponoszonych przez kredytobiorcę, wysokości oprocentowania i zasad, według których jest ono obliczane, ale też sytuacji, w jakiej bank może zmienić warunki określone w umowie czy wreszcie konsekwencji, jakie będzie ponosił kredytobiorca, gdy opóźni się w spłacie raty. Jednolity wzór formularza obowiązujący we wszystkich bankach ma ułatwić kredytobiorcom porównywanie ofert. Klient będzie go otrzymywał przed podpisaniem umowy. W ustawie zostały też określone elementy, które powinna zawierać umowa o kredyt hipoteczny.

Problem z definicją kosztu kredytu

Niespodziewanie duże konsekwencje dla kredytobiorców ma też ta część ustawy, w której zawarto słowniczek pojęć. Chodzi dokładnie o dwie definicje: całkowitego kosztu kredytu i całkowitej kwoty kredytu. Pod pierwszym pojęciem kryją się odsetki, prowizje, marże czy koszty dodatkowe (np. ubezpieczenia) z wyjątkiem opłat notarialnych. Natomiast drugie pojęcie oznacza łączną kwotę, jaką bank udostępnia klientowi z tytułu umowy o kredyt. W tym miejscu pojawia się problem interpretacyjny – czy prowizja, która jest kredytowana przez bank, może być doliczona do kwoty kredytu? Rozstrzygnięcie tej kwestii jest bardzo istotne, bo kredytowanie prowizji przez banki jest powszechną praktyką. Takie rozwiązanie podnosi co prawda faktyczny koszt prowizji (bo są od niej naliczane odsetki), ale powoduje, że kredytobiorca nie musi ponosić tego ciężaru w gotówce.

Według UOKiK doliczenie prowizji do kwoty kredytu, czyli de facto jej kredytowanie, jest możliwe na gruncie nowej ustawy, ale tylko w przypadku, gdy prowizja nie jest oprocentowana tak jak pozostała część kredytu. Z opinią UOKiK nie zgadza się Fundacja na Rzecz Kredytu Hipotecznego. Wskazuje ona m.in., że doliczenie prowizji do kwoty kredytu bez oprocentowania oznaczałoby udzielnie przez bank darmowego kredytu na przykład na kilkanaście lat. Fundacja ostrzega też, że powyższe interpretacja może skłonić banki do próby obchodzenia przepisów, na przykład udzielania dodatkowego (droższego) kredytu na sfinansowanie prowizji czy rekompensowania sobie utraconych odsetek wyższą marżą dla pozostałej części kredytu. A to podważałoby sens istnienia ustawy o kredycie konsumenckim w nowym kształcie.

Zobacz także: Maleje liczba kart kredytowych

Gdyby przyjąć z jednej strony interpretację UOKiK, a z drugiej restrykcyjnie założyć, że ustawa w całości odnosi się do kredytów hipotecznych na kwotę do 255 tys. zł, interpretacja urzędu antymonopolowego miałaby poważne konsekwencje dla kredytobiorców. Przeciętna prowizja dla takiego kredytu na 250 tys. zł wynosi obecnie 0,8% – wynika z danych Home Broker.

Różnice w ofercie są jednak znaczące. W przypadku kredytu w złotych mniej więcej połowa banków nie pobiera prowizji w ogóle, ale są też na rynku stawki 2%, 2,5%, a nawet powyżej 3%. Bardzo często kredytobiorca ma możliwość dokonania wyboru – na przykład między niższą prowizją a niższą marżą albo między zapłatą prowizji a zakupem innego produktu oferowanego przez bank (np. ubezpieczenia). Przykładowo prowizja na poziomie 3% od kredytu na 250 tys. zł to 7 500 zł. Teoretycznie taki wydatek musiałby ponieść kredytobiorca w gotówce, gdyby bank nie mógł doliczyć prowizji do kwoty kredytu na takich warunkach jak obecnie. Wśród banków nie ma zgody co do tego, jak rozumieć ustawę w tej części.

Inne ważne zmiany, które znalazły się w ustawie, dotyczą wydłużenia czasu, w którym kredytobiorca może bez podania przyczyny wycofać się z zawartej umowy o kredyt konsumencki, z 10 do 14 dni. Warto zauważyć, że nowa ustawa nakłada wiele obowiązków na pośredników kredytowych, m.in. konieczność poinformowania kredytobiorcy o tym, że pośrednik jest wynagradzany przez bank. To, którzy z nich będą pod ustawę podlegać, zależy głównie od tego, jak na gruncie ustawy będą traktowane kredyty hipoteczne.

Masz czas do 18 grudnia

Wszystko wskazuje więc na to, że 18 grudnia będzie bardzo ważną data dla polskiej bankowości. Z ankiety przeprowadzonej przez Home Brokera wśród banków wynika jednak, że większość z nich albo dopiero przygotowuje się do zmiany prawa, albo po prostu nie chce ujawnić, jakie konsekwencje dla klientów będą miały nowe przepisy. Dwa banki zapowiedziały, że klienci, którzy już złożyli wnioski, ale do 18 grudnia nie podpiszą umowy kredytowej, będą musieli na nowo złożyć wniosek. Według Home Broker należy liczyć się z tym, że podobnie postąpią inne banki. Wydłuży to proces kredytowy. Dlatego osoby, które chciałyby zaciągnąć kredyt jeszcze w tym roku, powinny się pospieszyć.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA