Pożycz deweloperowi pieniądze i zarabiaj

REKLAMA

REKLAMA

Średnia cena mieszkania jest o blisko 4 proc. niższa niż przed rokiem – wynika z indeksu cen transakcyjnych liczonego na podstawie zakupów dokonywanych przez klientów Open Finance i Home Broker. Na kupnie mieszkania pod wynajem rok temu można było zarobić ok. 2,3 proc., ale tylko przy założeniu, że zakup jest finansowany gotówką, a inflacja nie istnieje. Po uwzględnieniu wzrostu cen realna rentowność najmu była ujemna (-1,5 proc.). Z kolei giełdowy indeks WIG-deweloperzy w rok stracił na wartości niemal 48 proc. Wobec tak negatywnych informacji ponad 10-proc. stopa zwrotu, którą można uzyskać na obligacjach emitowanych przez deweloperów, wygląda niezwykle atrakcyjnie. I wciąż będzie tak wyglądać, ponieważ wysoka podaż mieszkań, wygaszanie programu „Rodzina na Swoim” i kolejne zaostrzenia w udzielaniu kredytów nie sprzyjają ożywieniu rynku mieszkaniowego.

REKLAMA

REKLAMA

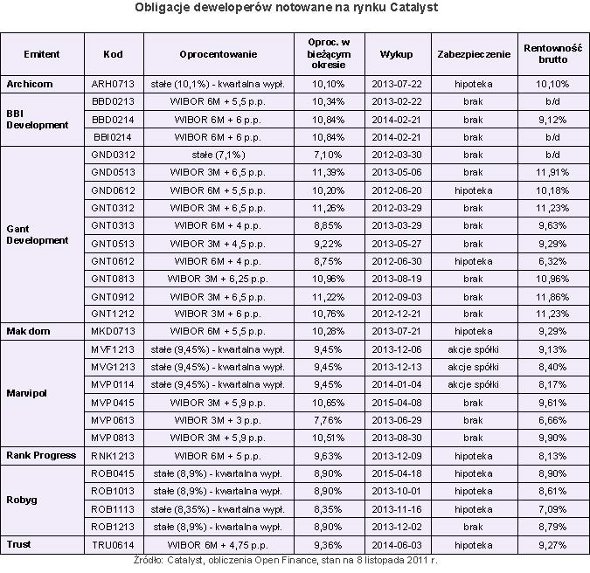

Na warszawskim rynku obligacji Catalyst można znaleźć już 27 serii papierów dłużnych ośmiu deweloperów na łączną kwotę ponad 660 mln zł. Przeciętna ich rentowność brutto wynosi 9,3 proc., ale bez trudu można znaleźć też takie z ponad 10-proc. stopą zwrotu. Oprocentowanie dwóch trzecich obligacji spółek deweloperskich notowanych na Catalyst jest zmienne, obliczane jako stawka bazowa (WIBOR 3M lub 6M) powiększona o marżę w wysokości od 3 do 6,5 p.p.

Zobacz także: Europejski Bank Centralny obniżył stopy procentowe

Jednak nie ma róży bez kolców. A tym kolcem w przypadku notowanych na Catalyst obligacji jest coraz częściej brak zabezpieczenia wyemitowanych papierów. Dla obligatariusza oznacza to zwiększone ryzyko inwestycji. Co zresztą odzwierciedlają ceny. Przeciętna rentowność do wykupu zabezpieczonych obligacji deweloperów wynosi 8,63 proc. Tymczasem dla papierów niezabezpieczonych jest ona o blisko 1,4 p.p. wyższa. Najczęstszym przedmiotem zabezpieczenia jest hipoteka. Wyjątek stanowi część obligacji Marvipolu, które zabezpieczone są akcjami spółki – z punktu widzenia inwestora jest to znacznie mniej atrakcyjna forma ochrony.

REKLAMA

Przewidywalność zysków wskazywałaby, że obligacje emitowane przez deweloperów są substytutem lokat bankowych. Lecz z całą pewnością tak nie jest. Inwestor nabywając obligacje korporacyjne, bierze na siebie ryzyko kredytowe. Powinien on się zatem liczyć z możliwością utraty płynności czy nawet upadłości dewelopera. Problemów z odzyskaniem powierzonych środków doświadczyli inwestorzy, którzy nabyli obligacje spółki deweloperskiej TMB – nie były one jednak notowane na Catalyst. Na rynku tym kłopot z wywiązaniem się ze swoich zobowiązań ma spółka Anti zajmująca się małą architekturą – spłaca ona zadłużenie w transzach.

Ze względu na czas realizacji projektów deweloperskich zdecydowana większość papierów dłużnych ma okres zapadalności nie dłuższy niż trzy lata. Łatwiejszy dostęp do obligacji niż do kredytów bankowych powoduje, że spółki z sektora budownictwa mieszkaniowego chętnie emitują kolejne serie obligacji. Środki z nich pochodzące są przeznaczane na zakup działek, spłatę zadłużenia bankowego, pożyczki celowe czy po prostu realizację projektów deweloperskich. W przeciwieństwie do kredytu, emisja papierów dłużnych nie wymaga wkładu własnego ze strony dewelopera czy przedsprzedaży części mieszkań. Co prawda jest to droższe źródło finansowania, ale ze względu na większą elastyczność popularne wśród firm działających w branży mieszkaniowej.

Zobacz także: Karta kredytowa niekorzystnie wpływa na zdolność kredytową

Planując inwestycję w obligacje spółek deweloperskich, warto również uwzględnić dodatkowe warunki ich emisji. I tak na przykład część z nich może być zamienna na akcje bądź wykupiona wcześniej na żądanie obligatariusza lub emitenta. Kłopotem dla inwestora może okazać się również niekiedy niska płynność rynku. Liczna grupa papierów od wielu dni czy nawet tygodni nie była przedmiotem handlu. Najczęściej związane jest to z wysoką ceną nominalną jednej obligacji lub zbyt niską rentownością zakupu.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA