Karta kredytowa niekorzystnie wpływa na zdolność kredytową

REKLAMA

REKLAMA

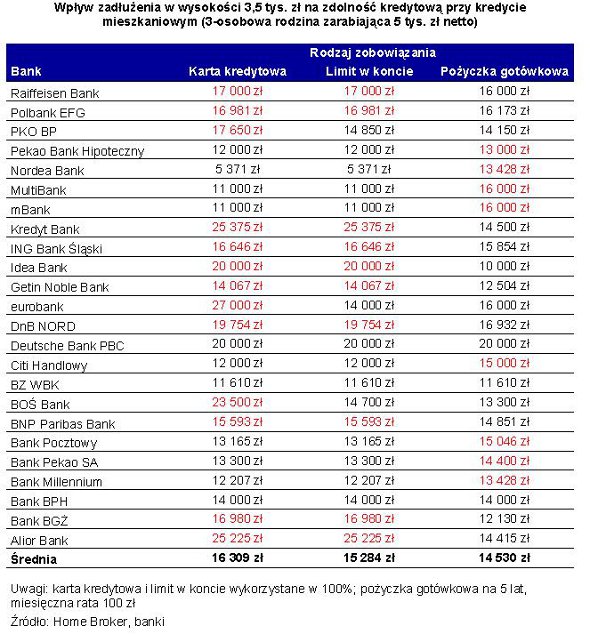

Home Broker zapytał banki, w jaki sposób posiadanie karty kredytowej, limitu w koncie i pożyczki gotówkowej wpływa na zdolność kredytową trzyosobowej rodziny zarabiającej 5 tys. zł netto, która chce zaciągnąć kredyt mieszkaniowy. Założono, że rodzina ma jeden ze wskazanych produktów – kartę kredytową, limit w koncie lub pożyczkę gotówkową. W każdym przypadku wysokość zobowiązania wynosi 3,5 tys. zł (w przypadku karty jest to wysokość zarówno limitu, jak i aktualnego zadłużenia).

REKLAMA

REKLAMA

Najbardziej obciąża karta kredytowa

Jak się okazuje, karta kredytowa zmniejsza zdolność kredytową przeciętnie o 16,3 tys. zł, limit w koncie to średnio 15,3 tys. zł obniżki maksymalnej kwoty kredytu mieszkaniowego. Pożyczka gotówkowa (założono 3,5 tys. zł do spłaty przez 5 lat z ratą ok. 100 zł miesięcznie) ogranicza możliwości kredytowe rodziny średnio o 14,5 tys. zł.

Zobacz także: Zbliża się koniec „Rodziny na Swoim”

Banki ankietowane przez Home Broker można podzielić na cztery grupy. W pierwszej grupie karta kredytowa i limit w koncie obciążają zdolność kredytową jednakowo i do tego w większym stopniu niż pożyczka gotówkowa (np. BGŻ, DnB Nord, Getin Noble Bank, Idea Bank, ING, Kredyt Bank). Relatywnie najbardziej restrykcyjnie kartę traktują BOŚ, PKO BP i Eurobank. Deutsche Bank, Bank BPH i BZ WBK traktują wszystkie zobowiązania jednakowo. Czwartą grupę stanowią Millennium, Citi Handlowy, mBank, Multibank i Nordea Bank. Dla nich karta kredytowa czy limit w koncie stanowią mniejsze obciążenie domowego budżetu niż pożyczka gotówkowa.

REKLAMA

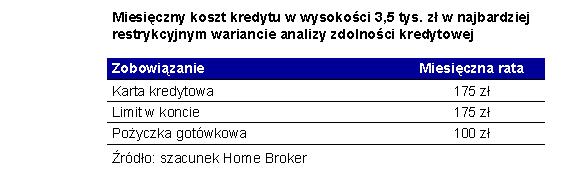

Limit w koncie

Podejście banków trudno uzasadnić wyłącznie miesięcznym kosztem obsługi trzech wziętych pod uwagę rodzajów zobowiązań. Limit w koncie (przy założeniu wykorzystania 100% limitu przez cały miesiąc i oprocentowaniu rocznym 16%) to koszt ok.47 zł miesięcznie i jest to zdecydowanie najtańsza forma finansowania. Na drugim biegunie jest karta kredytowa, która co miesiąc angażuje175 zł, z czego odsetki to około 60 zł (zakłada się maksymalne wykorzystanie limitu i comiesięczną spłatę tylko kwoty minimalnej, czyli 5% zadłużenia). Miesięczny koszt pożyczki gotówkowej kształtuje się pośrodku powyższych wartości. Jeśli założyć brak prowizji i dodatkowych ubezpieczeń oraz oprocentowanie na poziomie 15% i okres kredytowania 5 lat, rata wyniesie ok 83 zł. Dodanie prowizji i ubezpieczeń podniesie ratę do zakładanych 100 zł miesięcznie.

Zobacz także: Polacy niechętnie przenoszą konta do innych banków

Restrykcyjne banki

W rzeczywistości sprawa jest jednak bardziej skomplikowana. Bardziej restrykcyjne podejście banków do kart kredytowych i limitów niż do pożyczek gotówkowych nie wynika bowiem wyłącznie z faktycznych kosztów, które ponoszą osoby spłacające te trzy rodzaje zobowiązań, ale wiąże się też m.in. z wymaganiami, jakie stawia nadzór bankowy.

Rekomendacja T nakazuje bankom, aby przy obliczaniu zdolności kredytowej traktowały kartę kredytową i limit w koncie tak jak pożyczkę gotówkową i to przy założeniu, że będzie ona spłacona przez pięć lat. Oznacza to, że bank powinien obliczyć ratę takiej pożyczki i przyjąć, że klient co miesiąc ma właśnie takie zobowiązanie. Zastosowanie tej metodologii spowoduje, że miesięczny koszt spłaty zadłużenia na karcie kredytowej będzie niższy od rzeczywistego (ok. 83 zł dla przyjętego przez Home Broker oprocentowania 15%), a koszt spłaty limitu w koncie będzie większy niż w rzeczywistości (też ok. 83 zł). Jednak część banków przyjmuje, że w takiej sytuacji należy zastosować wariant bardziej restrykcyjny. W przypadku debetu prawie połowa banków idzie jeszcze dalej, tzn. zakłada, że klient spłaca co miesiąc analogicznie, jak w przypadku karty kredytowej, 5% zadłużenia. W efekcie miesięczne obciążenie budżetu z tytułu karty i limitu w koncie jest takie samo i wynosi 175 zł.

Takie podejście sprawia, że karta i debet jednakowo obciążają zdolność i to w stopniu większym niż pożyczka gotówkowa. Stosują je m.in. Alior, BGŻ, Millennium, Pocztowy, BNP Paribas, Citi Handlowy, DnB Nord, GNB, ING, Kredyt Bank czy Raiffeisen. Są jednak banki, które przyjmują wprost zapis Rekomendacji T, który mówi, że dla karty i debetu należy obliczyć 5-letni koszt spłaty tak jak przy pożyczce gotówkowej. W efekcie ta ostatnia (ze względu chociażby na prowizję czy ubezpieczenie) bardziej obciąża zdolność niż karta i debet. W tę stronę skłaniają się Millennium, Bank Pocztowy, Citi Handlowy, mBank, MultiBank, Pekao SA czy Pekao Bank Hipoteczny. Do tych banków powinny skierować swoje kroki osoby, które aktywnie korzystają z debetu czy karty kredytowej, a chcą wziąć kredyt hipoteczny.

Zobacz także: Mniejszy kredyt na mieszkanie

Karta kredytowa do kredytu

Pikanterii całej sprawie dodaje fakt, że wiele banków przy okazji udzielania kredytu hipotecznego przyznaje klientom karty kredytowe, a czasami wymaga, aby były one aktywnie wykorzystywane. Co więcej, w takiej sytuacji bank obniża marżę kredytu mieszkaniowego.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA