Pekao Bank Hipoteczny zrezygnował z ubezpieczenia pomostowego

REKLAMA

REKLAMA

Ubezpieczenie pomostowe to nic innego jak dodatkowy koszt, który bank nalicza w początkowym okresie spłaty kredytu. Jest on pobierany do czasu ustanowienia docelowego zabezpieczenia kredytu, czyli hipoteki. Ubezpieczenie pomostowe to rekompensata za zwiększone ryzyko banku. Zgodnie z postanowieniem Sądu Ochrony Konkurencji i Konsumentów, bank może pobierać ten rodzaj opłaty tylko do czasu uprawomocnienia wpisu hipoteki. W zależności od miasta, ustanowienie hipoteki na rzecz banku zajmuje od miesiąca do kilku miesięcy. Zdarza się, że nawet pół roku.

REKLAMA

REKLAMA

Wysokość ubezpieczenia a banki

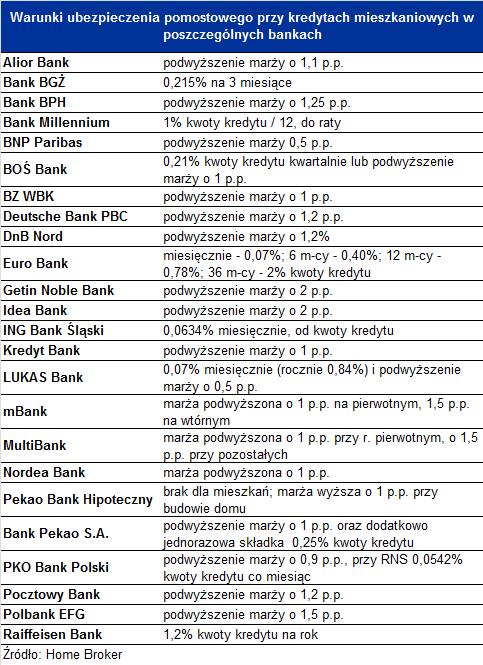

W większości banków ubezpieczenie pomostowe ma postać podwyższonej marży. Stawki różnią się w zależności od banku. Maksymalny poziom to 2 pkt. proc. Niektóre banki różnicują wysokość stawki dla rynku pierwotnego i wtórnego. Przykładowo, w mBanku i MultiBanku dodatkowa marża dla rynku pierwotnego wynosi 1%, a dla wtórnego 1,5%. Niektóre banki zamiast podnoszenia marży, naliczają jednorazową opłatę w wysokości stanowiącej odsetek kwoty kredytu. Z tej opłaty pokrywają ubezpieczenie kredytu do czasu ustanowienia zabezpieczenia hipotecznego. Może się też zdarzyć, że bank pobierze jedno i drugie: wyższa marżę i składkę ubezpieczeniową. W Pekao SA marża jest podwyższana o 1 pkt. proc., a do tego dochodzi jednorazowa składka w kwocie 0,25% kwoty kredytu. Podobną zasadę stosuje Lukas Bank. BOŚ daje kredytobiorcy wybór – albo jednorazowa składka, albo podwyższenie marży. Niektóre banki naliczają składkę jednorazowo, a inne co pewien czas, np. miesięcznie, kwartalnie czy rocznie.

Zobacz także: Problemy ze spłatą kredytu – jak je rozwiązać? Poradnik

Ubezpieczenie pomostowe podnosi koszt w początkowym okresie spłaty kredytu. Zwykle jest to czas, gdy kumulują się wydatki związane z zakupem mieszkania czy jego wykończeniem, wiec każde dodatkowe kilkaset złotych może być dużym obciążeniem domowego budżetu. Problem dotyczy szczególnie tych miast, gdzie na wpis hipoteki czeka się długo.

REKLAMA

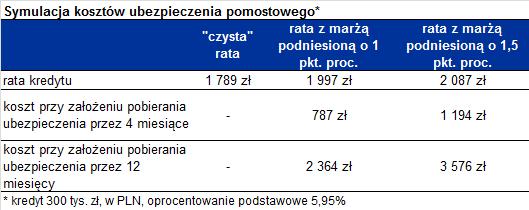

Koszt ubezpieczenia pomostowego

Jaki jest to koszt? Załóżmy, że kredytobiorca zaciąga kredyt w kwocie 300 tys. zł. Jego oprocentowanie odpowiada obecnej średniej rynkowej dla kredytów z złotych, czyli wynosi 5,95%. Rata takiego kredytu zaciągniętego na 30 lat to 1789 zł. Jeśli z tytułu ubezpieczenia pomostowego bank podniósłby marże o 1 pkt. proc., rata wzrosłaby do 1997 zł. Jeśli stawka wynosiłaby 1,5%, rata byłaby na poziomie 2087 zł. Różnica wynosi więc odpowiednio 197 zł i 298 zł. Przy założeniu, że ustanowienie zabezpieczenia zajmie cztery miesiące, koszt kredytu będzie w pierwszym przypadku wyższy o 787 zł, a w drugim o 1194 zł. W przypadku zakupu mieszkania w budowie, na ustanowienie zabezpieczenia można czekać rok, dwa lata, a nawet dłużej. Bo można tego dokonać dopiero po zakończeniu budowy i wydzieleniu poszczególnych lokali. W naszym przykładzie dodatkowy koszt dla 12 miesięcy wyniesie, w zależności od przyjętej marży, 2364 zł lub 3576 zł.

Pierwszym bankiem, który wycofał się z ubezpieczenia pomostowego, jest Pekao Bank Hipoteczny. Do tej pory do czasu ustanowienia hipoteki podnosił marżę o 1 pkt. proc. Bank wyjaśnia, że to rodzaj ukłonu w stronę klienta, a także pomysł na uproszczenie oferty kredytu hipotecznego. Dodaje, że udziela kredytu na nieruchomości mające uregulowany stan prawny, wzmianki w Księdze Wieczystej monitoruje się elektronicznie, a na wpisy hipotek czeka około 1 miesiąca. Dzięki temu można uprościć obsługę klientów i zmniejszyć ich koszty. Jeżeli jednak klient nie dostarczy bankowi odpisu z księgi wieczystej w przewidzianym w umowie terminie, poniesie koszt 500 zł. Podwyższona marża pozostanie natomiast w przypadku kredytów na budowę domu (do czasu uzyskania pozwolenia na użytkowanie). Bank nie kredytuje zakupu mieszkań w budowie.

Zobacz także: Czym jest spread?

Reakcja banków

Inne banki nie sygnalizują na razie planów rezygnacji z naliczania ubezpieczenia pomostowego. Czy pionierska decyzja Pekao Banku Hipotecznego skłoni ich do tego? Na razie trudno to przesądzić, bo nie jest to duży gracz na rynku kredytów mieszkaniowych. Jeśli jednak efektem jego decyzji byłaby przynajmniej obniżka stawek w innych bankach, skorzystaliby kredytobiorcy. Na drodze do takich decyzji mogą jednak stanąć departamenty odpowiedzialne za kontrolę ryzyka bankowego.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA