Kredyt hipoteczny – zdolność kredytowa spada po podwyżce stóp NBP

REKLAMA

REKLAMA

Stopy procentowe w górę – zdolność kredytowa w dół

Konsekwencje podwyżek stóp procentowych widać już w ofertach banków. Niestety nie wszystkie instytucje, wypełniając naszą najnowszą ankietę, zdążyły już te zmiany uwzględnić. Ci, którym się to udało, chcą dziś pożyczyć na zakup mieszkania mniej niż przed miesiącem. W praktyce dla trzyosobowej rodziny, która ma do dyspozycji dwie średnie krajowe, oznacza to spadek zdolności kredytowej o około 25-35 tysięcy złotych. Kwota znacząca, ale odpowiada tylko 4% zdolności kredytowej. Ta, jeszcze we wrześniu, wynosiła około 700 tys. złotych – wynikało tak z deklaracji banków dla rodziny z naszego przykładu.

REKLAMA

REKLAMA

Dzięki Radzie rata w górę

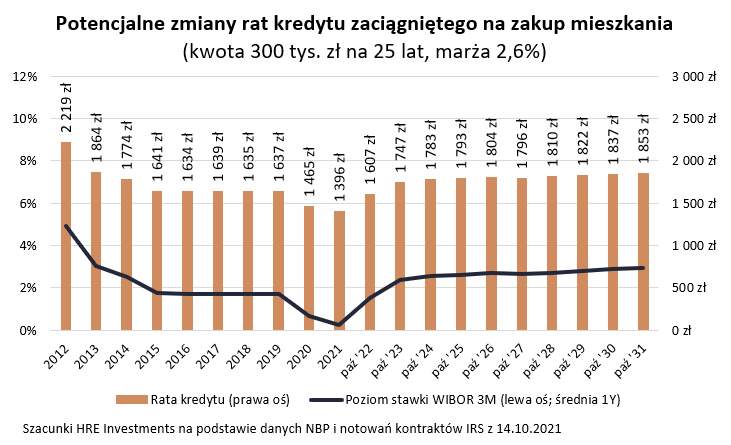

Jest to konsekwencja wyższych stóp procentowych po niespodziewanej październikowej decyzji Rady Polityki Pieniężnej. Podwyżka stóp przełożyła się na wzrost stawki WIBOR, która jest elementem oprocentowania większości kredytów w Polsce. Najpopularniejsza stawka WIBOR – ta trzymiesięczna - jeszcze przed ogłoszeniem październikowej decyzji RPP, była notowana na poziomie 0,25%, a 13 października było to już 0,68%. Z tego tytułu przeciętne oprocentowanie nowych kredytów mieszkaniowych wzrosło z około 2,9% do 3,3%. Skutkiem są wyższe raty mieszkaniowych długów o około 4-5%.

|

Potencjalna wysokość rat kredytów mieszkaniowych po podwyżce stóp procentowych |

||||||

|

WIBOR 3M REKLAMA |

Dług zaciągnięty na 25 lat z marżą na poziomie 2,6% na kwotę: |

|||||

|

100 000 zł |

200 000 zł |

300 000 zł |

400 000 zł |

500 000 zł |

1 000 000 zł |

|

|

0,25% |

466 zł |

933 zł |

1 399 zł |

1 866 zł |

2 332 zł |

4 664 zł |

|

0,68% |

489 zł |

978 zł |

1 467 zł |

1 956 zł |

2 445 zł |

4 889 zł |

|

Szacunki HRE Investments |

||||||

Wprost przekłada się to na wspomniany wcześniej spadek zdolności kredytowej. Po prostu, skoro kredyt jest droższy, to przy takiej samej racie, możemy pożyczyć mniej niż przed wzrostem oprocentowania.

Zdolność kredytowa trzyosobowej rodziny

Zgodnie z deklaracjami banków nasza przykładowa rodzina na największy kredyt mogłaby liczyć w bankach ING, Millennium, BOŚ czy BNP Paribas. Instytucje te zaproponowałyby dług w wysokości od 750 do prawie 800 tys. złotych. Najniższą zdolność kredytową zadeklarowały: PKO i Alior, ale i tak skłonne byłyby one naszej familii pożyczyć około 640 - 670 tys. złotych. Najpewniej część z tych wyników będzie niższa w ankiecie, którą przeprowadzimy za miesiąc, bo wtedy większa część banków uwzględni już październikową podwyżkę stóp procentowych.

|

Zdolność kredytowa 3-os. rodziny z dochodem 8138 zł netto |

|||

|

Nazwa Banku |

Maksymalna zdolność kredytowa |

RRSO zaproponowanego kredytu |

Maksymalna część ceny mieszkania, którą bank może kredytować |

|

ING |

792 324 zł |

2,82% |

80% |

|

Bank Millennium |

770 000 zł |

2,40% |

90% |

|

BOŚ Bank* |

754 969 zł |

2,65% |

80% |

|

BNP Paribas |

754 745 zł |

3,77% |

80% |

|

Santander |

710 611 zł |

3,04% |

90% |

|

Bank Pocztowy |

700 000 zł |

3,71% |

80% |

|

Credit Agricole |

681 536 zł |

2,81% |

90% |

|

Alior Bank S.A. |

665 309 zł |

3,48% |

90% |

|

PKO Bank Hipoteczny |

643 300 zł |

3,45% |

90% |

|

PKO Bank Polski |

643 300 zł |

3,45% |

90% |

|

* specjalna oferta przeznaczona dla nieruchomości o wysokiej charakterystyce energetycznej lub instalacjami OZE |

|||

|

Opracowanie HRE Investments na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 13 października 2021 r.) |

|||

Przypomnijmy, że co miesiąc monitorujemy ofertę kredytową, która przedstawiona zostałaby trzyosobowej rodzinie, w której oboje rodzice pracują i każde z nich przynosi do domu po średniej krajowej. Niezbędne jest, aby uściślić, że nasza przykładowa rodzina chce zadłużyć się na lat 30, ma do dyspozycji co miesiąc ponad 8 tysięcy złotych netto, do tego nie ma innych zobowiązań, a mimo to zdążyła już wyrobić sobie dobrą historię kredytową.

Kiedy kolejne podwyżki stóp?

Warto podkreślić, że po październikowej decyzji RPP doszło do wyraźnej zmiany prognoz dotyczących dalszych zmian stóp procentowych w Polsce. W efekcie mamy do czynienia z rosnącym rozdźwiękiem pomiędzy deklaracjami przewodniczącego RPP i oczekiwaniami rynku. Te drugie sugerują, że w listopadzie zobaczymy już kolejny ruch stóp procentowych w górę. Prezes NBP twierdzi natomiast, że na kolejne ruchy będziemy musieli trochę poczekać, aby Rada mogła ocenić wpływ październikowej podwyżki na gospodarkę.

Czas pokaże kto w tym ekonomicznym sporze będzie górą. Poza sporem pozostaje za to jedna bardzo ważna kwestia. Niezależnie od tego jak często RPP będzie podnosić stopy procentowe, to zarówno rynek, jak i liczni ekonomiści sugerują, że podwyżki nie powinny być zbyt gwałtowne, a dopiero za 1-2 lata dojdziemy do poziomu stóp procentowych sprzed epidemii. Docelowo – czyli w perspektywie kilku lat podstawowa stopa powinna dotrzeć w okolice 2-2,5% (z obecnych 0,5%) i w tej okolicy powinna już pozostać przez dłuższy czas.

Jest to bardzo ważna informacja, bo realizacja takiego scenariusza oznacza, że z dzisiejszego otoczenia ultra-niskich stóp procentowych dążymy do środowiska niskich stóp procentowych. Wciąż więc kredyty nie powinny być nadmiernie drogie, a z drugiej strony lokaty w dającej się przewidzieć przyszłości nie pozwolą nam uchronić oszczędności przed inflacją.

Bartosz Turek, główny analityk HRE Investments

REKLAMA

REKLAMA