Kredyty mieszkaniowe w II kwartale 2013 roku – ranking

REKLAMA

REKLAMA

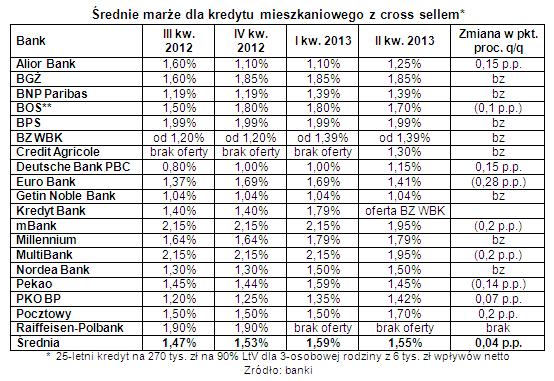

Po raz pierwszy od półtora roku marże kredytów mieszkaniowych przestały piąć się w górę. Średnia marża dla kredytów złotowych powiązanych z innymi produktami bankowymi od stycznia do kwietnia wręcz nieznacznie spadła. Obecnie wynosi 1,55 proc. wobec 1,59 proc. na początku roku. Taką przeciętną marżę otrzyma w bankach 3-osobowa rodzina pożyczając 270 tys. zł, na 25 lat, na 90 proc. wartości nieruchomości. Przy założeniu, że oboje małżonkowie pracują, nie mają dodatkowych zobowiązań i razem zarabiają 6 tys. zł netto.

REKLAMA

REKLAMA

Co z marżami?

Czy to koniec podwyżek cen kredytów mieszkaniowych, czy raczej incydent z okazji wiosennych promocji, po której banki wrócą do wcześniejszych przyzwyczajeń? Trudno dziś stwierdzić, ale pewne jest, że w końcu pojawiły się obniżki.

Zobacz także: Czy rzeczywiście mamy do czynienia z łagodzeniem polityki pieniężnej?

REKLAMA

Z 17 banków, znajdujących się w naszym zestawieniu w ciągu ostatnich trzech miesięcy pięć obniżyło marże. Niższymi kosztami zaczął kusić Pekao, gdzie marża spadła z 1,59 proc. do 1,45 proc. Eurobank poszedł dalej i ściął marże z 1,69 proc. do 1,41 proc. W BOŚ marża straciła 0,1 p.p i spadła do 1,7 proc. W markach należących do BRE: mBanku i MultiBanku, gdzie marże były najwyższe wśród ofert prezentowanych w rankingu marża spadła z 2,15 proc. do 1,95 proc. Obniżoną marżą, jak z najlepszych czasów na rynku kredytów mieszkaniowych zaczął też kusić Citi Handlowy. Zanim jednak ktoś pobiegnie po kredyt z marżą 0,95 proc. na 270 tys. zł i 90 proc. wartości nieruchomości powinien się upewnić, że ma 300 tys. zł oszczędności, które przy okazji zaciągania kredytu może ulokować w Citi Handlowy. Studzi to nieco optymizm, podobnie jak fakt, że trzy banki podwyższyły jednak marże. Na kosmetyczną, ale jednak zmianę w górę zdecydował się lider rynku PKO BP. Marża obowiązująca w pierwszym roku spłaty pozostała niezmieniona na poziomie 1,1 proc., ale od drugiego roku zamiast 1,35 proc. jest – 1,42 proc. Podwyżkę marży wprowadził również DB PBC. Obecnie jeśli klient zdecyduje się na kredyt mocno obudowany dodatkami, m.in. programem inwestycyjnym i ubezpieczeniem na życie zamiast 1 proc. zapłaci 1,15 proc. Jako alternatywę ma kredyty z niewielkim cross sellem i z marżą 1,65 proc., choć kwartał temu było to atrakcyjne 1,3 proc.

Zobacz także: Kredyt mieszkaniowy o stałej stopie procentowej

Z niskich pułapów oprocentowania w granicach 1,1 proc. wyszedł również Alior, najpierw jednak mocno zwiększył oprocentowanie do 1,49 proc., żeby obecnie kredyty do 450 tys. zł udzielać z marżą 1,25 proc. Stawka poszła w górę również w Banku Pocztowym – z 1,5 do 1,7 proc. przy cross sellu i z 1,8 do 2,5 proc. w ofercie standardowej.

Zobacz także: Kredyt hipoteczny na działkę budowlaną

Aktualnie najniższą marżę w kredycie z rozbudowanym cross sellem proponuje klientom Getin Noble Bank – 1,04 proc., żeby ją dostać trzeba mieć co miesiąc pieniądze nie tylko na ratę, ale też 300 zł na program inwestycyjny. Drugą z najniższych marż proponuje DB PBC – 1,15 proc. również jest to kredyt z programem inwestycyjnym ze składką 220 zł. Dla kredytu bez programu inwestycyjnego najniższą marżę – 1,3 proc. jest w stanie zaproponować Credit Agricole, trzeba się tu jednak liczyć z opłacaniem przez cały okres kredytu ubezpieczenia na życie. Obecność Credit Agricole w czołówce banków z najniższymi marżami jest tym bardziej warta docenienia, że jeszcze kwartał temu banku tego nie było w naszym rankingu. Credit Agricole udzielał kredytów na maksymalnie 80 proc. wartości nieruchomości.

Co z pewnością ucieszy poszukujących kredytów mieszkaniowych, banki nie tylko przyhamowały z podwyższaniem marż, lecz także przestały windować inne koszty. Wiosenne zmiany w górę są wyjątkowo nieliczne. W DB PBC wzrosła prowizja z 2 proc. do 3 proc. Z kolei Alior zwiększył opłatę za ubezpieczenie brakującego wkładu. Trzyletnia składka wynosi 3,5 proc. od kwoty przekraczającej 80 proc. wartości nieruchomości, zamiast wcześniejszych 1,29 proc.

Zobacz także: Kredyt na budowę domu – banki chętnie pożyczają

Większa zdolność kredytowa

Zahamowanie wzrostu marż, głęboki spadek stawki WIBOR, po obniżkach stóp procentowych dały naprawdę odczuwalne dla portfela kredytobiorców korzyści. Średnia rata opisywanego kredytu na 270 tys. zł, w naszym październikowym zestawieniu wynosiła jeszcze ok. 1860 zł, dziś jest to już średnio ok. 1570 zł. Zaledwie w pół roku na każde 100 tys. zł, 25-letniego kredytu koszty obniżyły się o ponad 100 zł.

Zobacz także: Jaki kredyt dostanie singiel, a jaki para?

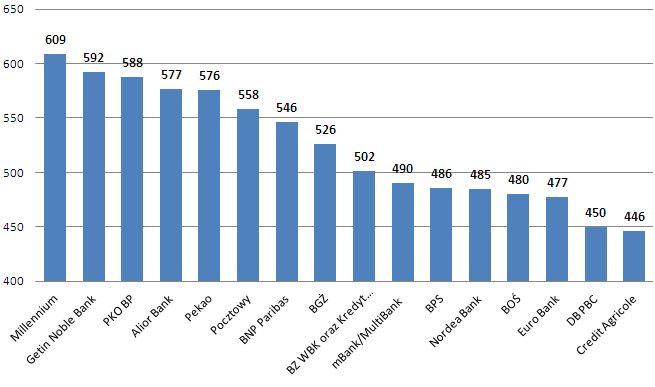

A niższe raty to zdecydowanie większa dostępność kredytów. Wymagania banków co do minimalnych dochodów klientów spadły niemal do poziomów z końca 2011 r. gdy w naszych zestawieniach prezentowaliśmy zdolność kredytową na 30 lat, a nie na maksymalnie 25 lat, jak tego wymagała od 2012 r. zmieniona Rekomendacja S. Obecnie do uzyskania 270 tys. zł, 25-letniego kredytu 3-osobowa rodzina (oboje małżonków pracują) potrzebuje przeciętnie 3909 zł netto, podczas gdy pół roku temu było to ok. 4100 zł.

Z kolei jeśli rodzina ta zarabia 6 tys. zł netto, to jej średnia, maksymalna zdolność kredytowa dochodzi już do 576 tys. zł. Od stycznia gdy było to 501 tys. zł odnotowała ogromny skok.

Gdzie są najlepsze warunki?

Pierwsze miejsce w naszym rankingu zajęły ex quo Pekao i PKO BP.

Pekao proponuje dwie wersje kredytu: z niezmienną marżą przez cały okres spłaty (1,45 proc.) i z niższą marżą przez pierwsze dwa lata – 1,25 proc., a potem 1,54 proc., co daje średnią 1,52 proc. W obu przypadkach konieczne jest opłacenie prowizji. W pierwszej ofercie będzie to 1,49 proc., a w drugiej 1,95 proc. Radzimy zdecydować się na stałą marżę przez cały okres spłaty, bo wyższa prowizja i niewielkie oszczędności na racie przez pierwsze dwa lata wypadają mniej korzystnie.

Zobacz także: Kredyt bez wkładu własnego – czy to jeszcze możliwe?

Na przedstawione oferty mogą liczyć klienci, które założą lub już posiadają Eurokonto z regularnymi miesięcznymi wpływami z tytułu dochodów wraz z kartą debetową oraz kartę kredytową lub ubezpieczenie nieruchomości od ognia i innych zdarzeń losowych oferowane przez bank. Atutem Pekao są niskie wymagania co do dochodów potencjalnych klientów, w przypadku opisywanego kredytu – 3500 zł wobec średniej na rynku 3909 zł. Plusem jest również opcja skredytowania 100 proc. wartości nieruchomości oraz niskie koszty ubezpieczenia brakującego wkładu. Dla wyjątkowo długodystansowych kredytobiorców wadą może być jednak maksymalny okres kredytowania wynoszący 30 lat.

Zobacz także: Kredyt gotówkowy – na co zwracać uwagę podczas jego zaciągania?

W PKO BP, którego punktowa ocena wypadła identycznie jak w Pekao, w pierwszym roku spłaty marża wynosi 1,1 proc., ale od drugiego roku jest to – 1,42 proc. (średnia wychodzi w granicach 1,4 proc.) Do tego trzeba dodać koszt ubezpieczenia na cztery lata od utraty pracy i hospitalizacji ze składką 3,25 proc. wartości kredytu. Ponadto do uzyskania opisywanych warunków konieczne jest jedynie założenie konta i posiadanie karty kredytowej. Zaletą oferty jest również wysoka zdolność kredytowa jaką może osiągnąć 3-osobowa rodzina z dużego miasta, z 6 tys. zł dochodów netto, w PKO BP będzie to 588 tys. zł. Jeśli chodzi o wymagania dochodowe konieczne do uzyskania opisywanego kredytu to w grę wchodzi 3635 zł, czyli sporo poniżej rynkowej średniej. Co ważne dla naszej punktacji, bank jest niedoścignionym liderem sprzedaży kredytów mieszkaniowych. A sprzedaż traktujemy jako miarę praktycznej dostępności kredytów dla klientów. Drugą pozycję na rynku ma Pekao.

Zobacz także: Rekomendacja S (nowa) – co zmieni?

Co z kolejnymi miejscami?

BNP Paribas podobnie jak na początku roku oferuje kredyt z marżą 1,39 proc. lub wersję 1,1 proc. w pierwszym roku, a później 1,45 proc. W BNP Paribas, tak jak w PKO BP nie ma prowizji, trzeba jednak wykupić ubezpieczenie osobowe. Trzyletnia wersja kosztuje 2,2 proc. wartości kredytu, a pięcioletnia 3,7 proc. BNP Paribas, to lider, jeśli chodzi o niskie wymagania dochodowe. Do otrzymania 270 tys. zł kredytu na 25 lat i 90 proc. ceny mieszkania wystarczy tu trzyosobowej rodzinie niecałe 3380 zł. Żeby uzyskać kredyt na takich warunkach, klient musi być gotowy założyć konto za co najmniej 6,5 zł miesięcznie i przelewać na nie wpływy w wysokości min. 1 proc. kwoty kredytu, czyli w tym przypadku przynajmniej 2,7 tys. zł. Na ROR-ze powinny być przeprowadzane w miesiącu chociaż trzy transakcje.

Zobacz także: Kredyt hipoteczny – najważniejsze informacje

Warto zauważyć, że w przeciwieństwie do zwycięzców rankingu w BNP Paribas wcześniejsza spłata kredytu będzie po trzech lub pięciu latach bezpłatna. W Pekao i PKO BP prowizja obowiązuje przez cały czas trwania umowy.

Bez jakichkolwiek opłat kredyt mogą wcześniej zwrócić klienci Credit Agricole, który w naszym zestawieniu jest oceniany na równi z BNP Paribas. Credit Agricole proponuje 1,3 proc. marży, nie pobiera prowizji, nie ma też opłat za wcześniejszą spłatę. Jego klient musi się jednak liczyć z opłacanym co miesiąc ubezpieczeniem na życie. Składka wynosi 0,0299 proc. kwoty zadłużenia, co na początek daje ponad 80 zł, które trzeba dopłacić do pierwszej raty. Składka co miesiąc maleje wraz ze spłatą kredytu, mimo to przez 25 lat koszt ochrony przy obecnym oprocentowaniu kredytu, wynosi blisko 14,4 tys. zł. Podobnie rozwiązane ubezpieczenie na życie ma DB PBC – tu składka miesięczna wynosi 0,03 proc. kwoty zadłużenia. W zamian za ubezpieczenie DB PBC obniża marżę kredytu o 0,1 p.p. Ochronę ubezpieczeniową w identycznym modelu ma też Millennium, ale z niższą, bo wynoszącą 0,02 proc. składką miesięczną. Z kolei w EuroBanku klient opłaca składkę ubezpieczeniową – 0,3 proc. zadłużenia raz na rok, czyli na początek będzie to 810 zł.

Zobacz także: Restrukturyzacja kredytu, czyli co?

Minimalne wymagania dochodowe Credit Agricole plasują się akurat w średniej rynkowej – 3900 zł. Kredyt może tu trwać 35 lat i nie może przekroczyć 90 proc. LtV.

Kto wszedł do pierwszej piątki?

Piątym bankiem rankingu już od kilku kwartałów jest BZ WBK. Jego ofertę klienci otrzymają już również w placówkach przejętego Kredyt Banku. Minimalna marża banku wynosi 1,39 proc. Konieczne jest opłacenie 2 proc. prowizji przez znanych bankowi klientów i 2,5 proc. przez nowych, ewentualnie zakup pakietu ubezpieczeń. Bank pożyczy na maksymalne 90 proc. LtV i najwyżej na 30 lat. Od tego kwartału zaskoczył mocno obniżając wymagania dochodowe wobec klientów, obecnie jest to 3880 zł, zamiast ponad 4200 zł, kwartał temu. Co doceni spora część klientów sprzedaż wiązana jest tu wyjątkowo słabo rozbudowana. Do skorzystania z atrakcyjniejszych warunków kredytu konieczne jest jedynie konto z wpływami min. 2000 zł.

Zobacz także: Czy można wziąć kredyt na już wykonany remont?

Co jest brane pod uwagę w rankingu?

Punktujemy wysokość marży i prowizji, kosztów dodatkowych ubezpieczeń i warunki sprzedaży wiązanej. Bank może stracić lub zyskać na kosztach ubezpieczenia brakującego wkładu. Oceniamy również maksymalne LTV, maksymalny okres kredytowania koszt wcześniejszej spłaty. Znaczenie ma również wielkość sprzedaży (posłużyliśmy się danymi za IV kwartał 2012 r.).

Dane do rankingu zostały zebrane w pierwszej połowie kwietnia 2013 r.

Zobacz także: Kredyt mieszkaniowy niekoniecznie z małżonkiem

REKLAMA

REKLAMA