Czy można wziąć kredyt na już wykonany remont?

REKLAMA

REKLAMA

Niewiele osób wie, że kredyt mieszkaniowy, czyli najtańsze możliwe finansowanie, można uzyskać w banku również wstecz. Mieszkania, domy kupione za gotówkę w zależności od banku można skredytować w ciągu roku, trzech od podpisania aktu notarialnego. Bank zaproponuje klientowi takie same warunki cenowe jakby kredyt zaciągany był właśnie na zakup tej nieruchomości. Zwykły kredyt mieszkaniowy można otrzymać również wstecz na już poniesione wydatki na remont bądź modernizację nieruchomości. Banki zrefinansują materiały wykończeniowe m.in.: płytki, podłogi, drzwi, okna, farby, nowy piec i wannę, ale także zabudowę kuchenną oraz koszty związane z robocizną. Zrefinansują również opłacony zadatek i zapłacone już deweloperowi transze.

REKLAMA

REKLAMA

Zobacz także: Czy kobieta w ciąży dostanie kredyt hipoteczny?

Mała wiedza kredytobiorców

Klienci mają jednak niewielką świadomość, że z kupionej nieruchomości lub przeprowadzonego remontu można wycisnąć tani kredyt. A warto wiedzieć o takiej opcji, bo nigdy nie wiadomo kiedy tani pieniądz może się przydać. Z pewnością korzystniej będzie sfinansować w ten sposób np. zakup droższego samochodu, nowe meble i sprzęt RTV i AGD niż sięgając po kredyt samochodowy lub kredyt gotówkowy.

Kredyty na refinansowanie poniesionych kosztów – jak nazywają je banki, nie są popularne. Ich udział w sprzedaży to kilka procent i bliżej tu 1 proc. niż 5 proc., bo jak tłumaczą bankowcy, Polacy zazwyczaj decydują się na kredyty doraźnie. Żeby starać się o finansowanie wstecz trzeba mieć pieniądze wcześniej. Kto je ma, do banku po pożyczki nie zagląda, a kto nie ma, idzie od razu, żeby zrealizować cel.

REKLAMA

Zobacz także: Jak obniżyć koszt kredytu walutowego?

Po kredyt już po wyłożeniu pieniędzy stawiają się w bankach przeważnie osoby, które słyszały o refinansowaniu i m.in. z tego względu zdecydowały się na okazyjny, szybki zakup nieruchomości za gotówkę. Później na spokojnie wybierają najkorzystniejszą ofertę kredytową.

Zobacz także: Biuro informacji kredytowej (BIK) – czy warto się go obawiać?

Refinansowanie wydatków

Refinansowania poniesionych wydatków na nieruchomość lub też jej wykończenie warte jest uwagi, bo pozwala na skorzystanie z najtańszego kredytu na rynku. Marże kredytów mieszkaniowych wynoszą obecnie przeciętnie ok. 1,7-2 pkt proc., co wraz ze stawką WIBOR daje oprocentowanie najwyżej 5,5 proc. Przy pożyczce hipotecznej jaką można zaciągnąć pod zastaw nieruchomości trzeba się już liczyć z marżą między 3 pkt proc a 5 pkt proc. Kredyt gotówkowy ma nominalne oprocentowanie, nie licząc prowizji czy ubezpieczeń, przeciętnie w granicach 14-15 proc., a samochodowy ok. 10 proc. Zdecydowanie droższy będzie również kredyt w koncie lub na karcie.

Choć na końcu czeka klienta najniższa możliwa rata, to jednak o kredyt mieszkaniowy i o pożyczkę hipoteczną, wymagające zastawu domu lub lokalu trzeba się nieco postarać. Przede wszystkim należy mieć: mieszkanie własnościowe lub spółdzielcze, ewentualnie działkę lub dom, własny bądź osoby, która zgodzi się na zastawienie nieruchomości. Najlepiej gdyby nieruchomość nie miała już obciążonej hipoteki. Jeśli jednak jakiś bank widnieje w księdze wieczystej, to należy się udać po kredyt właśnie tam, bo inne banki nie będą chętne do wpisania się na drugim miejscu.

Zobacz także: Jak banki obliczają oprocentowanie kredytów hipotecznych?

Jeśli nieruchomość nie ma księgi wieczystej, trzeba ją założyć (60 zł), następnie 200 zł trzeba zapłacić za wpis do księgi wieczystej. Jeśli nieruchomość ma księgę, to wydatki te odpadają. Konieczne jednak będzie wydanie 200 zł na wpisanie banku do księgi, ubezpieczenie pomostowe na czas zanim to nastąpi, czyli przy 5-letnim kredycie na 30 tys. zł ok. 50 zł. Niewykluczone, że kilkaset złotych trzeba też będzie wyłożyć na wycenę nieruchomości. Chociaż, gdy nieruchomość jest łatwa do wyceny dla banku, jest szansa na uniknięcie tego wydatku. Przyda się także cierpliwość, bo formalności i decyzja kredytowa zajmują trochę czasu. Do wypłaty mogą upłynąć co najmniej trzy-cztery tygodnie.

Zobacz także: Związek partnerski a kredyt – jak widzą to banki?

Jaka jest minimalna kwota kredytu?

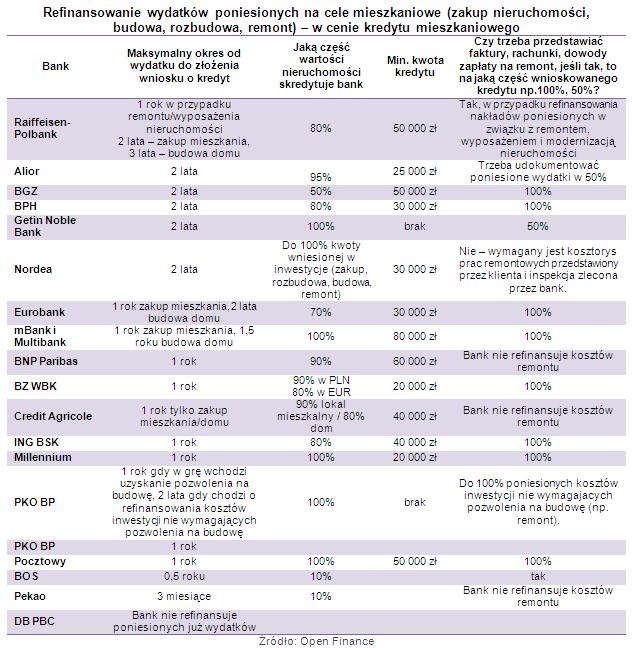

Standardem przy kredytach zabezpieczonych hipotecznie (dotyczy to również pożyczek hipotecznych) jest przeważnie wysoko ustawiony próg kwoty minimalnej. Najniższe kwoty, które można próbować zrefinansować kredytem mieszkaniowym w prezentowanych przez nas bankach wynoszą 20 tys. zł. Takie minimum mają BZ WBK i Millennium. O 5 tys. zł więcej jest w Aliorze. Refinansowy kredyt mieszkaniowy od 30 tys. zł dostępny jest w: BPH, Eurobanku i Nordei. Chociaż np. w PKO BP nie ma dolnego ograniczenia kwoty. Najwyżej poprzeczkę mają ustawioną mBank i MultiBank – 80 tys. zł.

Niemało jest to też w BNP Paribas, bo min. 60 tys. zł, ale bank ten podobnie jak Credit Agricole i Pekao nie refinansują kosztów remontów, lecz co najwyżej zakup nieruchomości.

Zobacz także: Najlepsza pożyczka hipoteczna – w którym banku?

Dokumentowanie wydatków

Przy próbie zrefinansowania kosztów remontu poza minimalną kwotą od jakiej bank gotów jest udzielić kredytu mieszkaniowego niezwykle istotny jest sposób w jaki klient powinien udokumentować poniesione wydatki. Najbardziej liberalne podejście ma Nordea, która w ogóle nie oczekuje rachunków i faktur, lecz polega na kosztorysie sporządzonym przez klienta i weryfikującej to inspekcji. Ale to jest wyjątek. W Aliorze i Getin Noble Banku trzeba pokazać rachunki na minimum połowę kwoty kredytu, o który zabiega klient. W pozostałych przypadkach kredyt na poniesione koszty modernizacji, wyniesie najwyżej tyle ile klient jest w stanie udokumentować rachunkami i fakturami, oczywiście jeśli zsumują się one do kwoty minimalnej, od której bank udzieli kredytu mieszkaniowego.

Zobacz także: Zdolność kredytowa – co się na nią składa?

Po jakim czasie możemy refinansować koszt remontu?

Na zaciągnięcie kredytu na odłożone, po remoncie faktury i rachunki klienci mają zazwyczaj od roku do dwóch lat. Dwa lata dają klientom: Alior, BGŻ, BPH, Getin Noble Bank, Nordea, a także PKO BP. W ostatnim przypadku tylko pod warunkiem, że modernizacja nie wymagała zgody budowlanej. W większości banków jest to nie dłużej niż rok.

A może kredyt doraźny?

W sytuacji gdy dziś nie ma pieniędzy, a remont zrobić trzeba, również w grę wchodzi możliwość skorzystania z kredytu mieszkaniowego. Żeby takie korzystne finansowanie uzyskać konieczne będzie przygotowanie harmonogramu prac i przedstawienie kosztorysu. Trzeba się również nastawić na to, że bank może wypłacać taki kredyt w transzach wraz z postępem prac, które klient udokumentuje zdjęciami i fakturami.

Zobacz także: Czy singiel otrzyma kredyt hipoteczny?

REKLAMA

REKLAMA