Kredyt mieszkaniowy o stałej stopie procentowej

REKLAMA

REKLAMA

Do banków, które już od pewnego czasu proponują kredyty ze stałym oprocentowaniem (BZ WBK, DB PBC, Getin Noble Bank i PKO BP) w ostatnich dniach dołączyła BGŻ. Kredyt ze stałą ratą, choć nie ze stałym oprocentowaniem można również dostać od kilku miesięcy w Nordei. Niewykluczone, że takich ofert będzie więcej, bo niektóre z banków również rozważają ich wprowadzenie. W Europie Zachodniej, ale również u naszych czeskich sąsiadów czy też w Stanach Zjednoczonych jest to standard. W Polsce na razie nisza. Jak informują banki, w których oferowany jest kredyt mieszkaniowy ze stałym oprocentowaniem zainteresowanie jest sporadyczne i sięga najwyżej 5-6 proc. klientów. Popytowi nie sprzyja powszechne przekonanie, że stopy procentowe będą spadać. Szybko zbliżamy się jednak do najniższego poziomu stóp procentowych w historii. Jeśli Rada Polityki Pieniężnej zetnie je ponownie o 0,25 p.p., podstawowa stopa procentowa spadnie do 3,5 p.p. – rekordowo niskiego pułapu, z którym mieliśmy do czynienia od połowy 2009 r. do stycznia 2011 r. Jeśli więc jest szansa, może warto się zastanowić czy nie zapewnić sobie na kilka lat stosunkowo niskiego jak na polskie warunki oprocentowania?

REKLAMA

REKLAMA

Zobacz także: Kredyt na budowę domu – banki chętnie pożyczają

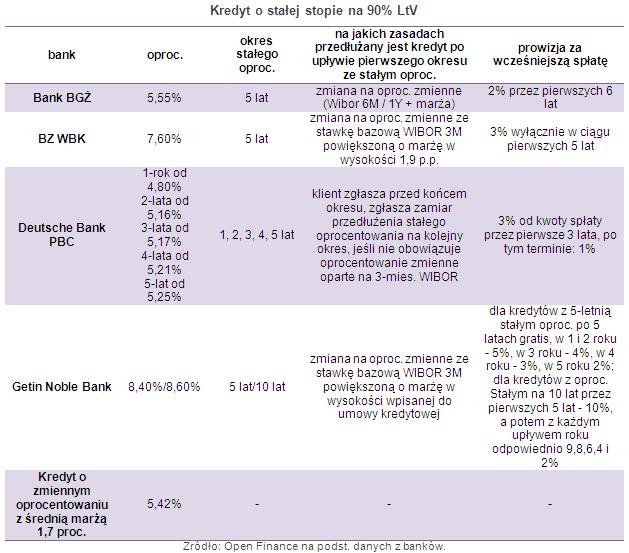

Obecnie proponowane przez banki pięcioletnie stawki stałego oprocentowania dla kredytów mieszkaniowych wahają się od min. 5,25 proc. w DB PBC, przez 5,55 proc. w BGŻ, 7,60 proc. w BZ WBK do 8,4 proc. w Getin Noble Banku. (Wzięliśmy pod uwagę 90 LtV). Tymczasem kredyt ze zmiennym oprocentowaniem przy obowiązującej obecnie na rynku średniej marży 1,7 p.p. oraz stawce WIBOR 3M 3,72 proc., to 5,42 proc.

Zobacz także: Lepsza perspektywa dla zadłużonych we franku

REKLAMA

Jeszcze inaczej próbę zapewnienia przewidywalności wysokości raty podjęła Nordea. Klient zaciąga tu zwykły kredyt ze zmiennym oprocentowaniem i gwarantuje sobie stałą ratę z dnia uruchomienia kredytu, która przy obecnym poziomie WIBOR może być całkiem atrakcyjna. Klient nie ma jednak pewności po ilu latach zakończy spłatę. Jeśli w trakcie obsługi kredytu WIBOR będzie spadał, to okres się skraca, jeśli WIBOR będzie wzrastał, okres się wydłuża. Na wypadek gdyby kredyt trzeba było wydłużyć, bank skraca o 10 lat maksymalny okres kredytowania na jaki może pozwolić sobie klient. No i tu może się dla części zainteresowanych pojawić minus rozwiązania. Krótszy okres kredytowania musi się na wstępie przełożyć na wyższą ratę niż gdyby kredyt był liczony o dekadę dłużej.

Stałe oprocentowanie czy zmienne?

Spojrzeliśmy pod kątem stałego oprocentowania na kredyt spłacany od połowy 2008 r. W przypadku pożyczonych wówczas 300 tys. zł na 30 lat z marżą 1 p.p. średnia rata przez minione cztery lata i dziewięć miesięcy wyniosła 1748 zł. Odpowiada to oprocentowaniu kredytu na poziomie 5,73 proc. Biorąc pod uwagę, wyższe obecnie marże, z dzisiejszej perspektywy taki kredyt byłby opłacalny do stawki 6,5 proc. Gdyby wówczas bank zaproponował klientowi opcję stałego oprocentowania na 5,7 proc., a może nawet i droższą, z pewnością wielu skorzystałoby bez wahania, bo pierwsza rata byłaby o 300–400 zł niższa niż ta, którą opisywany klient musiał zapłacić. Raty dla 300 tys. zł kredytu w drugiej połowie 2008 r. przekraczały 2100 zł, a trzymiesięczny WIBOR, choć dziś trudno uwierzyć przewyższał 6,6 proc. Miesięczne obciążenia opisywanego klienta wahały się w ciągu niecałych pięć lat od 2129 zł do 1616 zł. Różnice na racie sięgały, więc niemal jednej czwartej jej wysokości! To ryzyko w kalkulacjach zdolności kredytowej uwzględniają również banki i plusem kredytu ze stałym oprocentowaniem może być np. korzystniejsze obliczenie zdolności kredytowej. Niewątpliwą zaletą jest też przewidywalność rat i większa swoboda planowana domowego budżetu.

Zobacz także: Zmiana rekomendacji S – plusy i minusy

Są też jednak minusy. Stałe oprocentowanie trwa zazwyczaj jedynie pięć lat. Tylko w Getin Noble Banku może to być również 10 lat, a w PKO BP są to już wyłącznie dwa lata. Z opisywanych ofert, stałą stopę procentową na kolejny okres mogą sobie zapewnić jedynie klienci DB PBC i PKO BP. Problemem trudnym do zaakceptowania może być również wyższa zazwyczaj początkowa rata takiego kredytu niż kredytu ze zmiennym oprocentowaniem. I jeśli koniec końców przez pierwszy okres spłaty kredytu ze stałym oprocentowaniem przyjęte oprocentowanie przewyższy rynkową stawkę, to przełoży się to klientowi na wolniejsze tempo spłaty pożyczonego kapitału.

Zobacz także: Kredyt hipoteczny na działkę budowlaną

REKLAMA

REKLAMA