Kredyt walutowy – czy jest jeszcze dostępny?

REKLAMA

REKLAMA

Wbrew powszechnym opiniom walutowe kredyty hipoteczne nie przeszły jeszcze do historii. W dalszym ciągu można zaciągać zobowiązania w dolarze amerykańskim, funcie brytyjskim oraz euro czy franku szwajcarskim. Niektóre banki mają w ofercie wymienione waluty, ale możliwość ich uzyskania jest bardzo ograniczona. Dane Narodowego Banku Polskiego wskazują, że tylko kredyty wyrażone w europejskiej walucie mają jeszcze jakiekolwiek znaczenie rynkowe. Jest to istotna informacja, ponieważ przeciętne oprocentowanie takich produktów bankowych wciąż jest niższe niż w przypadku złotówkowych odpowiedników – pisze Andrzej Prajsnar z portalu RynekPierwotny.com.

REKLAMA

REKLAMA

Zobacz także: Mniejsze raty kredytu w euro

Zalecenia Komisji Nadzoru Finansowego

Przedstawiciele Komisji Nadzoru Finansowego już w 2010 roku twierdzili, że podaż kredytów walutowych powinna być minimalna. Bardzo często padał argument mówiący, że takie produkty generują zbyt duże ryzyko dla krajowego systemu bankowego. W trakcie kolejnych dwóch lat wprowadzono liczne obostrzenia. Sprawiły one, że kredyt walutowy stał się przywilejem dla nielicznych. Można zatem stwierdzić, iż cel KNF-u został wykonany.

Eksperci reprezentujący firmę Conse Doradcy Finansowi uważają, że o losie kredytów walutowych przesądziła tak zwana Rekomendacja S III.

REKLAMA

– Największe znaczenie miał zapis ograniczający udział miesięcznej raty do 42% dochodu kredytobiorcy. Wcześniej w odniesieniu do kredytów walutowych stosowano mniej restrykcyjne zasady, które zostały przewidziane przez Rekomendację T. W dalszym ciągu dotyczy ona klientów zaciągających kredyty złotówkowe. Osoby należące do tej grupy mogą spłacać raty stanowiące 50% lub 65% miesięcznego dochodu – wyjaśnia Marta Pawlikowska z Conse Doradcy Finansowi.

Zobacz także: Kredyt w euro trudno dostępny i mniej atrakcyjny

Ograniczenie dostępności kredytów

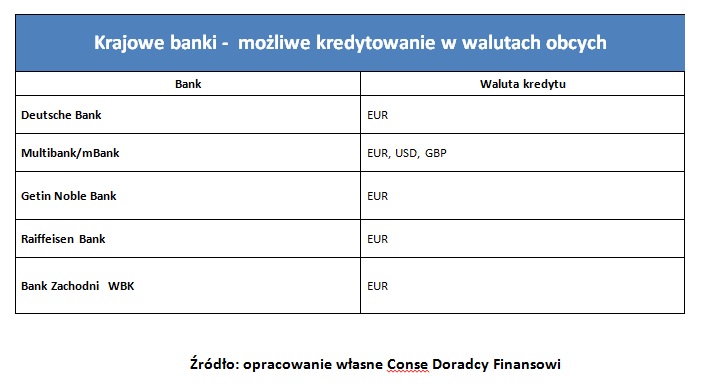

KNF już kilka lat temu formułował zalecenia, które miały ograniczyć dostępność kredytów walutowych. Można tutaj wskazać na jeden z zapisów uchwalonej w 2008 roku Rekomendacji S I. Mówi ona, że osoby zaciągające kredyt walutowy muszą wykazać się zdolnością kredytową, która wystarczyłaby do spłaty wyższego o 20% zobowiązania złotówkowego. Pomimo rozmaitych restrykcji w październiku 2011 roku dwanaście banków wciąż oferowało kredyty walutowe. Andrzej Brudzyński z Conse Doradcy Finansowi mówi, że w ciągu ostatniego roku ta grupa znacząco się zmniejszyła. Obecnie powszechnie dostępne kredyty walutowe znajdują się w ofercie: Multibanku, mBanku, Banku Zachodniego WBK, Getin Noble Banku, Banku Raiffeisen i Deutsche Banku. Poniższe zestawienie przedstawia szczegóły oferty wszystkich wymienionych kredytodawców.

Zobacz także: Rynek kredytów hipotecznych 2013

Eksperci firmy Conse zwracają uwagę, że na rodzimym rynku funkcjonują jeszcze instytucje umożliwiające zaciągnięcie kredytu w euro. – Osoby uzyskujące dochody w europejskiej walucie powinny zainteresować się ofertami Alior Banku, Banku Ochrony Środowiska oraz Pekao. Wspomniani kredytodawcy przygotowali specjalne oferty, które nie są dostępne dla pozostałych klientów. Pierwszy z wymienionych banków oferuje również preferencyjne warunki dla klientów uczestniczących w programie private banking – informuje Marta Pawlikowska z Conse Doradcy Finansowi.

W przypadku ogólnodostępnych ofert uwagę zwracają dwa aspekty. Pierwszy z nich to wysokie wymagania co do dochodu klienta. Analiza ofert wskazuje, że na kredyt walutowy mogą liczyć tylko osoby osiągające ponadprzeciętne dochody. Wyjątek stanowi Getin, który wymaga, żeby gospodarstwo domowe uzyskiwało około 5500 złotych netto w skali miesiąca. Trzeba jednak dodać, że oferta tego banku nie dotyczy typowego kredytu walutowego. W ramach omawianego kredytu „EUR-PLN” przewidziano bowiem przymusowe przewalutowanie środków na złotówki. Taka operacja nastąpi najpóźniej po 4 latach.

Zobacz także: Rośnie popularność kredytów rodzinnych

Interesująco przedstawiają się również marże dostępnych kredytów walutowych. Można zaobserwować znaczne zróżnicowanie jeżeli chodzi o przedziały ustalane przez poszczególne banki. Niektóre oferty trudno uznać za atrakcyjne.

Zobacz także: Czy warto kupić nieruchomość za gotówkę?

– Marże wyższe niż 4% nie są opłacalne nawet przy założeniu, że stopy referencyjne dla euro (LIBOR i EURIBOR) nadal będą się kształtować na niskim poziomie. Osiągnięcie realnych korzyści przy pomocy kredytu rozliczanego w euro jest prawdopodobne tylko wtedy, gdy klient wynegocjuje znacznie niższą wartość marży lub zakupi wiele produktów oferowanych w banku. Taką możliwość oferuje sześć banków – mówi Andrzej Brudzyński z Conse Doradcy Finansowi.

Tani kredyt walutowy stanowi korzystny wybór nie tylko dla osób, które uzyskują dochody w obcych walutach. Zamożni kredytobiorcy mogą uniknąć ryzyka niekorzystnych zmian kursu dzięki zawieraniu odpowiednich transakcji zabezpieczających na rynku walutowym – podsumowuje Andrzej Prajsnar z portalu RynekPierwotny.com.

Zobacz także: Lepsza perspektywa dla zadłużonych we franku

REKLAMA

REKLAMA