Polacy stali się bardziej wiarygodni w oczach banków

REKLAMA

REKLAMA

Ile jest na Twoim koncie, bank skwapliwie sprawdzi przy próbie zaciągnięcia kredytu. Przeciętny scoring w BIK liczy 528,8 punktu. Wyższy obecnie średni scoring w Biurze Informacji Kredytowej, to zasługa głównie bardziej rygorystycznej polityki kredytowej banków, ograniczenia sprzedaży kredytów konsumpcyjnych oraz dużo niższej liczby kart kredytowych – zwraca uwagę BIK.

REKLAMA

REKLAMA

Zobacz także: Kantory internetowe zyskują na popularności

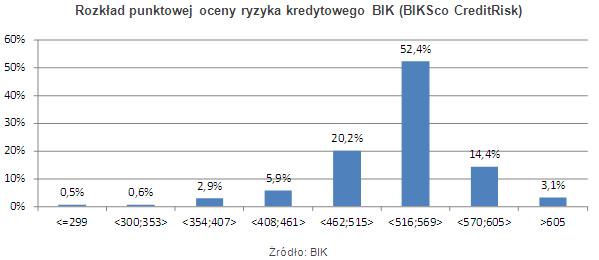

Ocena ryzyka kredytowego wyliczana przez BIK ma bardzo szeroki zakres – waha się od 192 do 631 punktów. Ponad połowa osób zdobywa między 516 a 569 punktów. Jedynie około 3 proc. uzyskuje ponad 600 punktów, w granicach 0,5 proc. klientów otrzymuje najniższe oceny punktowe – nieprzekraczające 300 punktów. Obecna średnia to właśnie 528,8 pkt. Należy tu zaznaczyć, że osobom z poważnymi opóźnieniami w spłacie kredytów w ogóle się nie oblicza scoringu punktowego.

REKLAMA

Scoring jest metodą punktowej oceny ryzyka kredytowego. Określa ona wiarygodność kredytową osoby na podstawie porównania jej profilu z profilem innych, którzy już otrzymali kredyty. Im bardziej profil danego klienta jest podobny do profilu klientów terminowo spłacających swoje kredyty w przeszłości, tym lepszą ocenę punktową otrzyma klient. Źródło: BIK

Informacja o liczbie punktów przypisanych poszczególnym kredytobiorcom nie jest tajemnicą. Każdy może sprawdzić w BIK jak wygląda jego scoring. Szczególnie gdy przymierza się do zaciągnięcia ważnego dla siebie kredytu powinien się swoją oceną zainteresować. Jak bowiem deklaruje zdecydowana większość banków na decyzję o nieprzyznaniu kredytu może wpłynąć zarówno raport BIK o terminach regulowania zobowiązań kredytowych, jak i scoring BIK, choć oczywiście ostatnie zdanie należy do bankowych systemów oceniających klienta. Jeśli jednak historia kredytowa jest w porządku, a BIKSco CreditRisk pokazuje dużą pulę punktów, to bankowi łatwiej jest podjąć ostateczną decyzję o kredycie, może też udzielić go szybciej i na lepszych warunkach. Nie da się jednak jednoznacznie powiedzieć jaka liczba punktów stanowi dla banków zachętę, a jaka odstrasza od pożyczenia pieniędzy. Banki mają w tym względzie indywidualne podejście. Z pewnością liczba powyżej średniej to atut.

Zobacz także: Hipoteka dla banku to może być za mało

Nie otrzymają go osoby, które nie miały jakichkolwiek doświadczeń z kredytami, czyli te, których w BIK w ogóle nie ma. Spośród 21 mln osób znajdujących się w bazie Biura scoring wyliczany jest dla 80 proc. klientów.

Scoringu nie zobaczy kredytobiorca z opóźnieniami w spłacie zadłużenia wynoszącym ponad 90 dni, jeśli nie zwrócił na czas np. raty kredytu lub co najmniej 2 proc. wartości limitu. Na BIKSco CreditRisk nie ma też co liczyć osoba, której rachunek kredytowy jest aktywny krócej niż pół roku. Z kolei gdy spłata zobowiązań zakończyła się od 6 do 36 miesięcy temu BIK może najwyżej wystawić uproszczoną ocenę ryzyka.

Zobacz także: Ekologiczne domy pozwolą na oszczędności

Na co zwracają uwagę banki?

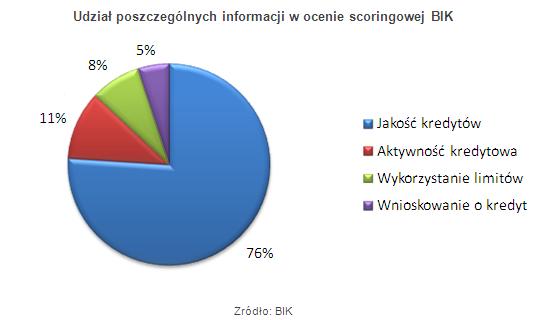

Żeby uzyskać pożądaną przez banki ocenę punktową najlepiej jest mieć, od minimum sześciu miesięcy, jeden aktywny rachunek kredytowy. Na ostateczną punktację wpływ mają, bowiem cztery elementy, z których największe znaczenie ma jakość obsługi kredytu. Udział terminowego spłacania kredytów w całości oceny wynosi 76 proc.

Druga w kolejności pod względem wagi jest aktywność kredytowa klienta (11 proc.). Na plus działa długa historia kredytowa regularnych spłat. Na minus przemawia zaciąganie wielu nowych kredytów w krótkim czasie, szczególnie gdy klient dopiero zaczyna swoje doświadczenie z długami.

8-proc. udział w punktowej ocenie ryzyka kredytowego ma wykorzystanie limitów kredytowych. Zbliżanie się do granic limitów kredytowych w koncie czy na kartach kredytowych, a tym bardziej ich przekraczanie to wyższe ryzyko kredytowe i pogorszenie oceny. Ocenę scoringową zwiększają natomiast limity posiadane i nienadużywane.

Zobacz także: Czy warto kupić nieruchomość za gotówkę?

W pewnym stopniu (w 5 proc.) na ocenę wpływ ma także wnioskowanie o kredyty – wielokrotne występowanie o kredyt konsumpcyjny w krótkim czasie postrzegane jest jako wyższe ryzyko kredytowe.

Dla postrzegania klienta przez banki nie ma natomiast znaczenia liczba składanych wniosków o kredyt mieszkaniowy.

Przygotowujący scoring BIK nie drąży w scoringu takich zagadnień jak wiek kredytobiorcy, jego wykształcenie zawód, miejsce zamieszkania czy stan cywilny. Tym jednak w swoich ocenach mocno interesują się banki.

Zobacz także: Czym jest Biuro Informacji Kredytowej?

Jak zwiększyć swoją ocenę punktową?

Osoba niezadowolona z wysokości swojej oceny punktowej przede wszystkim powinna sprawdzić czy nie ma pomyłki w bazie BIK. Czy dane dotyczące kredytów i historii ich obsługi są prawidłowe. Jeśli nie, należy interweniować w banku, który odpowiada za nieprawidłowy wpis, bo BIK samodzielnie nie ma prawa zmieniać informacji. Może się okazać, że w raporcie zgodnie z prawdą znajdują się noty o niewielkich opóźnieniach z przeszłości lub bieżących zaległościach. Nie pozostaje wówczas nic innego jak szybko je spłacić, a przed zaciągnięciem kolejnego kredytu odczekać kilka miesięcy, bowiem wpływ poszczególnych zdarzeń na ocenę punktową BIK maleje z czasem. Niestety, dotyczy to również historii pozytywnej.

Osoby, które ze względu na brak jakichkolwiek kredytów nie otrzymały oceny punktowej, a jest ich sporo, również mogą nadrobić taki brak. Przed poważnym kredytowym przedsięwzięciem powinny zdecydować się np. na kartę kredytową, limit kredytowy w koncie lub też kredyt ratalny i spłacać zadłużenie prawidłowo przez minimum pół roku. To z pewnością pozwoli na wyliczenie jakiejkolwiek oceny punktowej, choć trzeba mieć na uwadze, że zmniejszy zdolność kredytową przy zaciąganiu kolejnego kredytu.

Zobacz także: Elixir – sesje bankowe i godziny przelewów

Początki scoringu nie są związane z bankowością, lecz ze sprzedażą wysyłkową. Jako pierwsze zastosowały scoring w latach trzydziestych amerykańskie firmy zajmujące się sprzedażą wysyłkową. Dynamiczny rozwój rynku kart kredytowych w latach sześćdziesiątych spowodował upowszechnienie scoringu w Stanach Zjednoczonych. W krajach Europy Zachodniej scoring wykorzystywany jest przez banki od końca lat siedemdziesiątych ubiegłego wieku. Źródło: BIK

Zobacz także: Jak zarobić na kredycie mieszkaniowym?

Czy za raport trzeba płacić?

Polacy pobierają w BIK średnio około 8 tys. raportów miesięcznie. Większość raportów jest bezpłatna. Są to dane podstawowe o historii kredytowej, do których klientom raz na pół roku darmowy dostęp gwarantuje ustawa. Za zawierający ocenę punktową Raport Plus trzeba już jednak zapłacić 35 zł, a za Raport Plus podsumowujący zobowiązania, ale bez oceny punktowej – 30 zł. Na płatne rozwiązanie trzeba się zdecydować również wtedy, gdy potrzebna jest informacja w języku angielskim.

Na wydanie raportu, bez względu na jego zakres BIK ma do 30 dni. Zazwyczaj pozyskanie raportu wiąże się z osobistą wizytą w Biurze Obsługi Klienta BIK w Warszawie lub przesłaniem pocztą wypełnionego wniosku wydrukowanego ze strony internetowej BIK, a potem odebraniem raportu od listonosza lub w placówce poczty. Odpłatne raporty Plus on-line klientom internetowym udostępniają też np. banki: PKO BP i Meritum Bank. Z kolei raport podstawowy, bez punktów, bezpłatnie mogą otrzymać klienci Open Finance.

Zobacz także: Co zastąpi rządowy program „Rodzina na Swoim”?

REKLAMA

REKLAMA