Kredyt w euro: kiedy można liczyć na nadwyżkę?

REKLAMA

REKLAMA

Osłabienie kursu złotego, choć podnosi raty już spłacających zadłużenie w walucie, zwiększa atrakcyjność kredytów walutowych dla nowych kredytobiorców. Im wyższy kurs wypłaty i im większy spadek kursu w trakcie spłaty, tym większa korzyść dla kredytobiorcy. Same zmiany kursowe powodują spadek wartości zadłużenia w banku.

REKLAMA

REKLAMA

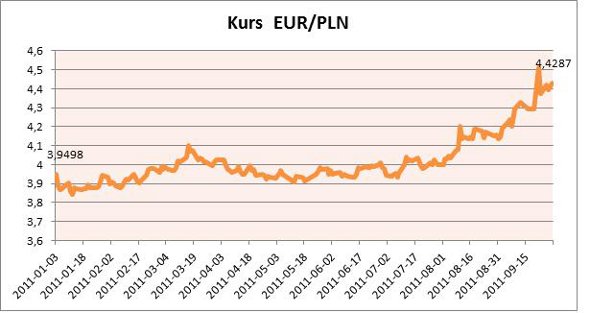

Osoby zainteresowane kredytem mieszkaniowym we frankach mają do dyspozycji już tylko trzy banki, ale oferta w euro dostępna jest w 15 bankach – wskazują dane Home Broker Doradcy Finansowi. Eksperci przewidują, że euro, które kosztuje dziś 4,41 zł, najprawdopodobniej będzie w pierwszej połowie października testować poziom 4,5 zł i to nie musi być jeszcze koniec ruchu w górę. Przyczyną jest tzw. awersja do ryzyka. Traci większość walut z rynków wschodzących, a złoty, że względu na silne powiązania Polski ze strefą euro, traci szczególnie mocno. Tylko od początku sierpnia złoty stracił względem euro 11%. Strata liczona od połowy maja sięga już 13%.

Kredyt walutowy denominowany czy indeksowany?

Home Broker nie namawia do spekulacji walutowej z użyciem kredytu, ale zwraca uwagę, że w takim okresie przesunięcie wypłaty kredytu o kilka dni może oznaczać dodatkowe korzyści dla kredytobiorcy. Warto więc wcześniej zorientować się, czy zasady stosowane przez bank dopuszczają taką możliwość.

REKLAMA

Zobacz także: Rada Polityki Pieniężnej nie zmieniła stóp procentowych

Pierwszą rzeczą, którą trzeba ustalić, jest to, czy bank udziela kredytu denominowanego, czy indeksowanego. W obu przypadkach środki wypłacane są w złotych, jednak nieco inaczej wyglądają zapisy w umowie. W przypadku kredytu denominowanego kwota w umowie określona jest w walucie (np. wartość kredytu wynosi 100 tys. euro). Z kolei w przypadku kredytu indeksowanego w umowie albo określona jest przybliżona kwota w walucie, z informacją, że faktyczna kwota będzie zależeć od kursu w dniu uruchomienia, albo kwota w złotych (np. kredyt na 400 tys. zł, indeksowany kursem walutowym). Granica między pojęciem denominowany i indeksowany jest jednak bardzo płynna i w bankach można się spotkać z różnym rozumieniem tej terminologii.

Kiedy kredytobiorca dostanie więcej?

W przypadku kredytów denominowanych, w okresie spadku kursu złotego, prawdopodobna jest sytuacja, że bank wypłaci kredytobiorcy kwotę większą od tej, o jaką klient wnioskował. Przykładowo, kredytobiorca potrzebuje na zakup mieszkania 400 tys. zł. Zawiera umowę kredytową na kwotę 93 tys. euro. W dniu jej zwarcia kurs wynosi 4,3 zł. Jednak w dniu uruchomienia kredytu kurs euro rośnie do 4,5 zł. W takiej sytuacji bank wypłaca 418,6 tys. zł. Kredytobiorca „dostaje” więc nadwyżkę w kwocie prawie 19 tys. zł. Żeby taka sytuacja mogła się zdarzyć, bank musi przyjmować do wypłaty inny kurs niż z kurs dnia podpisania umowy. Ale to nie wszystko. Nie może też mieć w umowie zapisu, że w przypadku wzrostu kursu waluty wypłaci kredytobiorcy tylko określoną kwotę w złotych.

Home Broker sprawdził, jak poszczególne banki udzielające kredytów w euro regulują te kwestie. Z wypłatą nadwyżki mogą się zetknąć klienci BZ WBK, PKO BP, Credit Agricole (dawniej Lukas Bank) i BNP Paribas Bank (w tym ostatnim banku dotyczy to części walutowej kredytu dwuwalutowego). Deutsche Bank wypłaca nadwyżkę, ale nie trafia ona do kredytobiorcy tylko na specjalne konto, które służy do wcześniejszej spłaty kredytu. Wszystkie wymienione banki przyjmują do wypłaty kurs z dnia uruchomienia kredytu. W ich przypadku opłacalne może być więc opóźnienie wypłaty kredytu o kilka dni.

Bank może wypłacić za mało

W tych samym bankach sytuacja zmienia się na niekorzyść klienta, w sytuacji, gdy między datą zawarcia umowy kredytowej (czy ewentualnie złożenia wniosku o kredyt) a dniem wypłaty kurs euro spadnie. Wówczas pojawia się problem, że wypłacona kwota może być za mała i klient będzie musiał pokryć brakującą sumę z własnej kieszeni. Analogicznie jak we wcześniej podanym wariancie z osłabieniem kursu złotego może to być suma kilkunastu tysięcy złotych. Rozwiązaniem w takim przypadku może być aneksowanie umowy i podniesienie kwoty w euro. O ile kredytobiorca nie wykorzystał w pełni swojej zdolności kredytowej, sprawa powinna zostać załatwiona dosyć szybko, np. w ciągu 7 dni.

Zobacz także: Jak banki liczą zdolność kredytową?

Gorzej, jeśli kredytobiorca wykorzystał zdolność w całości, wówczas bank może analizować sytuację klienta ponownie, być może żądać dostarczenia dodatkowych dokumentów. W takim przypadku kredytobiorca może mieć poważny problem, zwłaszcza jeśli termin zapłaty został określony w akcie notarialnym bez zapasu. W skrajnym przypadku bank może odmówić podniesienia kwoty kredytu i zażądać, aby kredytobiorca udowodnił, że jest w stanie dopłacić brakująca kwotę, bez której bank w ogóle nie uruchomi kredytu.

Który kredyt jest mniej ryzykowny?

Ryzyka kursowego związanego z samą wypłatą nie ma w przypadku, gdy kurs walutowy służy tylko do przeliczenia kwoty kredytu, która w umowie ustalona jest w złotych (czyli w przypadku kredytów indeksowanych). Takich kredytów udzielają: BOŚ, DnB Nord, Getin Noble Bank, Kredyt Bank, mBank, MultiBank, Nordea, Alior i Polbank.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA