Kredyt walutowy denominowany - ryzyko kursowe już na etapie wypłat?

REKLAMA

REKLAMA

Kredyt walutowy: indeksowany czy denominowany?

Banki oferują dwa rodzaje kredytów walutowych: indeksowane i denominowane. W przypadku kredytu indeksowanego kluczowa jest kwota w złotych i to do niej bank dostosowuje ostateczną wartość zadłużenia w euro czy franku. W efekcie dopiero po wypłacie ostatniej transzy klient wie, ile euro czy franków pożyczył.

REKLAMA

REKLAMA

Przy kredycie denominowanym akcent położony jest na walutę. Z góry wiadomo, ile euro czy franków jest do oddania, ale dopiero przy ostatniej transzy klient przekonuje się, ile pożyczył w złotych. Im dłuższy okres dzieli moment ustalenia kwoty kredytu w walucie do chwili jego ostatecznej wypłaty w złotych, tym większe prawdopodobieństwo, że równowartość w złotych może być zupełnie inna od oczekiwanej. Ryzyko jest już na etapie starań o kredyt, gdy w jednym banku kwota pożyczanej waluty wpisywana jest już w momencie wnioskowania o kredyt, w innym będzie to dopiero dzień spisania umowy.

Zobacz także: Kredyt hipoteczny - z dodatkami czy bez?

W efekcie kłopot z kredytem denominowanym może pojawić się już przy jednorazowej wypłacie. Gdy klient wnioskuje np. o 100 tys. euro, licząc, że pozwoli mu to otrzymać ponad 390 tys. zł, bo tyle jest mu właśnie potrzebne, a kurs euro nieznacznie przekracza 3,9 zł, może zostać zaskoczony umocnieniem złotego. Jeśli kurs euro spadnie do 3,80 zł, to klient otrzyma mniej pieniędzy. Jeśli nie ma oszczędności, to z transakcji nici.

REKLAMA

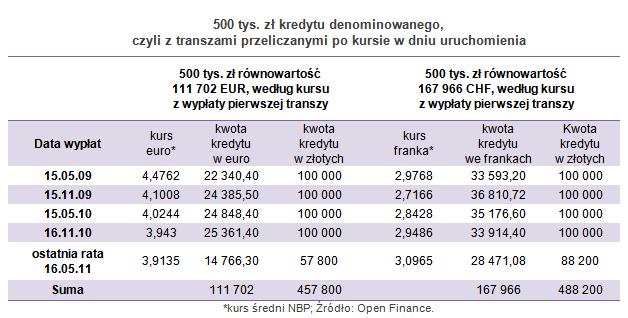

Ryzyko jeszcze bardziej rośnie gdy kredyt wypłacany jest w transzach. Jako przykład wzięliśmy pod uwagę kredyt denominowany w euro i franku wypłacany w pięciu ratach. Pierwsza transza została uruchomiona 15 maja 2009 roku, a kolejne były wypłacane co pół roku, ostatnią klient otrzymał 16 maja w poniedziałek. Mimo atmosfery wciąż osłabiającego się złotego i co rusz rosnących kursów walut obcych, klient w każdym przypadku dostał mniej, niż oczekiwał.

Kredyt denominowany ma sześć banków

Ryzyko zetknięcia się z kredytem denominowanym jest całkiem spore. Na 13 banków udzielających kredytów w euro, sześć udziela właśnie kredytów denominowanych. Są to: Bank Ochrony Środowiska, Deutsche Bank PBC, Kredyt Bank, Lukas Bank, PKO BP i Raiffeisen. W Kredyt Banku jednak, mimo nazwy kredytu (denominowany), ma on właściwości kredytu indeksowanego.

– Każda transza wypłacana jest w określonej z góry kwocie w złotych – zapewnia Agnieszka Nachyła, dyrektor Departamentu Marketingu Bankowości Hipotecznej w Kredyt Banku.

Zobacz także: Jaką formę wypłaty kredytu walutowego wybrać?

Z kolei w Raiffeisen Banku robione są już przymiarki do zmiany kredytu z denominowanego na indeksowany. W DB PBC klienci od pewnego czasu, aby ograniczyć ryzyko, mogą wziąć od razu cały kredyt i przeliczoną na złote kwotę przelać na specjalnie oprocentowane złotowe konto depozytowe, z którego mają możliwość wypłacania pieniędzy w transzach. Oprocentowanie depozytu ustalane jest w oparciu o stawkę WIBID 1M, pomniejszoną o marżę w wysokości 0,1 punktu procentowego. Czyli obecnie jest to 4,03 proc. Odsetki od depozytu pieniężnego przelewane są co miesiąc na wskazany przez klienta rachunek prowadzony w DB PBC i można je wykorzystać na pokrycie części rat spłacanego kredytu. Mankamentem tego rozwiązania jest właśnie fakt, że klient od razu ponosi koszty uruchomienia całego kredytu i spłaca ratę kapitałową i odsetkową od całej kwoty, podczas gdy osoba, która bierze kredyt w transzach, zazwyczaj na początku płaci jedynie odsetki od uruchomionej kwoty. Klient DB PBC może poprosić o karencję w spłacie kapitału, ale odsetki od całości kredytu musi płacić po przelaniu pieniędzy na konto depozytowe. Nie ma jednak obaw, że jak to może się zdarzyć w innych przypadkach, zabraknie przy ostatniej transzy kilkadziesiąt tysięcy złotych.

Dlaczego dostajesz mniej niż oczekiwałeś?

Bank licząc transze dla kredytu denominowanego, bierze kurs np. z dnia spisywania umowy lub wnioskowania o kredyt i w zależności od sytuacji dzieli to na wymaganą liczbę transz. W naszym przypadku wzięliśmy pięć równych transz, czyli wynoszących dla euro po 22 340,40 EUR, a dla franka po 33 593,20 CHF. Przyjęliśmy szczęśliwie dla naszego kredytobiorcy, że pierwsza transza była właśnie po takim kursie, na jaki liczył i dostał równe 100 tys. zł. Jednak z czasem, aby wypłacić naszemu klientowi 100 tys. zł, bank musiał wypłacać coraz więcej euro. Koniec końców zabrakło euro na ostatnią transzę i klient zamiast 100 tys. zł dostał równowartość 57 tys. zł.

W przypadku franka, klient straty na spadku kursu przy uruchamianiu drugiej, trzeciej i czwartej transzy odrobił nieco przy ostatniej, gdy kurs skoczył do niemal 3,10 zł. Było to prawie 10 gr. więcej niż w momencie uruchamiania kredytu wiosną 2009 roku. Jednak na koniec również posiadacz denominowanego kredytu we franku otrzymał w ostatniej transzy o blisko 12 tys. zł mniej, niż oczekiwał.

Zobacz także: Kto ma największą szansę na kredyt hipoteczny?

Co robić, jeśli różnica między wypłatą banku, a potrzebami jest tak duża, że nie ma szans na poratowanie się własnymi oszczędnościami?

Można poprosić bank o zwiększenie kwoty kredytu. Jednak aby aneksować umowę, trzeba wykazać się wystarczającą zdolnością kredytową. Jeśli od podpisania umowy minęło już sporo czasu, bank zbada zdolność kredytową na nowo i poprosi o aktualne zaświadczenia o dochodach czy PIT. Biorąc pod uwagę taką ewentualność, należy wiedzieć, że pod koniec tego roku w życie wejdzie Rekomendacja S II, która nakazuje bankom bardziej rygorystyczne podejście do zdolności kredytowej osób zadłużających się w walucie. Osoby dziś znajdujące się na pograniczu walutowych możliwości kredytowych mogą mieć problem, aby coś jeszcze dopożyczyć.

REKLAMA

REKLAMA