Czy warto przewalutować kredyt na złotówki?

REKLAMA

REKLAMA

Pewne znaczenie na rynku kredytów hipotecznych mają jeszcze kredyty w euro. Jednak aby móc w ogóle o nie wnioskować, kredytobiorca powinien dysponować dość wysokim dochodem netto (na poziomie minimum 6 tys. złotych / miesiąc).

REKLAMA

REKLAMA

Obecnie jednak, ryzyko związane z osłabieniem złotego powoduje, że osoby, które zaciągnęły kredyty hipoteczne w czasach walutowego boomu (lata 2005–2006) zastanawiają się nad możliwością przewalutowania swoich zobowiązań. Warto w tym miejscu przyjrzeć się, jakiego rodzaju koszty wiążą się z taką procedurą.

Zobacz także: Im dłużej spłacamy kredyt, tym koszt odsetkowy jest wyższy

Ile bank weźmie za zmianę waluty?

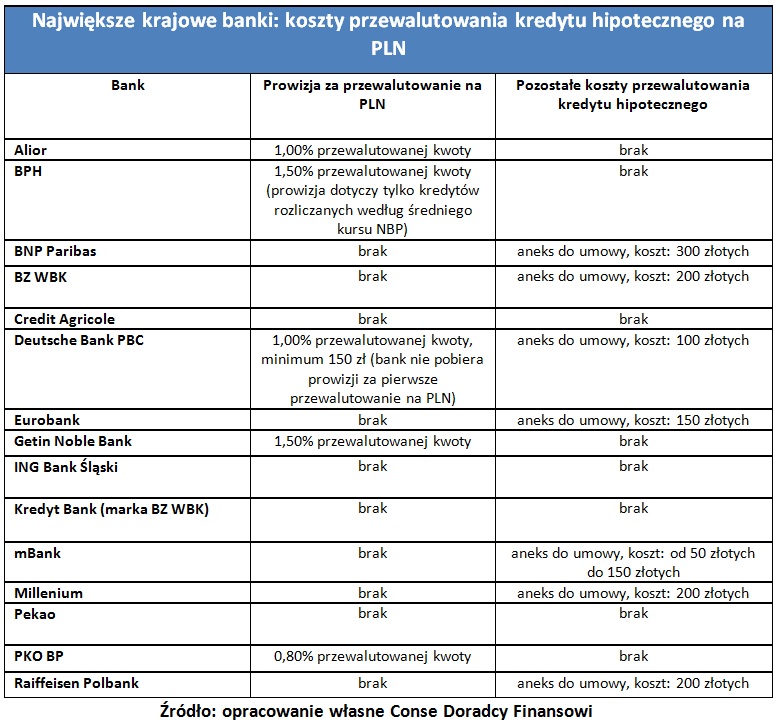

W pierwszej kolejności warto sprawdzić, jaka polityka w kwestii przewalutowania kredytu obowiązuje w banku, w którym zaciągnęliśmy kredyt. Według ekspertów Conse Doradcy Finansowi, to właśnie prowizja pobierana przy zmianie waluty generuje największy koszt dla klienta.

REKLAMA

Przyglądając się ofercie rodzimych banków, okazuje się, że dziesięć głównych oferuje przewalutowanie bez pobierania dodatkowej prowizji. Pięć kolejnych przewiduje prowizję w granicach 0,80% do 1,50% przewalutowanej kwoty. Choć wygląda to niepozornie, stawki takie niestety generują wysokie koszty dla klientów. – Koszt przewalutowania kredytu o wartości powiedzmy 150 tys. złotych waha się pomiędzy 1200 a 2250 złotych – mówi Andrzej Brudzyński z Conse Doradcy Finansowi.

Banki, które nie pobierają opłaty prowizyjnej, bardzo często stosują opłatę za aneks do umowy. Według Andrzeja Brudzyńskiego z Conse Doradcy Finansowi, taka opłata, pobierana w siedmiu z piętnastu instytucji, może wynosić od 50 złotych do 300 złotych. Warto jednak zauważyć, że cztery banki w ogóle nie pobierają prowizji i opłaty za aneks do umowy, przy przewalutowaniu kredytu.

Zobacz także: Jakich pożyczek Polacy zaciągają najwięcej?

Koszty przewalutowania

Jednak opłata prowizyjna i ewentualne koszty związane z aneksem do umowy przy przewalutowaniu kredytu, to nie jedyne koszty przewalutowania, które trzeba brać w rachubę. Eksperci z Conse Doradcy Finansowi zwracają uwagę, że trudną do uniknięcia konsekwencją przewalutowania kredytu jest różnica w kursach walut w momencie zaciągania kredytu i w chwili jego przewalutowania.

– Dla kredytobiorcy największe znaczenie ma kurs zastosowany w chwili uruchamiania kredytu. Jeśli kredyt we franku szwajcarskim został uruchomiony wg kursu 1 CHF = 2,50 PLN, to dziś przy kursie franka szwajcarskiego na poziomie 3,35–3,40 PLN, kredytobiorca będzie musiał zaakceptować przy przewalutowaniu dodatkowy przyrost długu. Taki koszt występuje zawsze jeśli kurs przewalutowania jest wyższy od kursu uwzględnianego w chwili uruchamiania kredytu – tłumaczy Marta Pawlikowska z Conse Doradcy Finansowi.

Zobacz także: Co ze sprzedażą mieszkania obciążonego kredytem we frankach?

Kolejnym istotnym elementem jest tak zwany spread. Występuje on w sytuacji, gdy banki wymieniają zadłużenie klienta na złotówki, stosując trochę wyższy kurs sprzedaży. Kredytobiorca musi więc w konsekwencji uwzględnić także dodatkową premię spreadową, która także przyczyni się do wzrostu zadłużenia. Wysokość takiej premii uzależniona jest od różnicy między bankowym kursem kupna i sprzedaży dla danej pary walutowej (np. CHF–PLN).

Na koniec warto także zwrócić uwagę na różnicę w oprocentowaniu umów kredytowych rozliczanych w PLN, EUR lub CHF. Andrzej Brudzyński z Conse Doradcy Finansowi podkreśla, że kredyty złotówkowe są niestety droższe niż kredyty w euro czy CHF. Według danych NBP, przeciętne oprocentowanie złotówkowych kredytów hipotecznych pod koniec 2012 roku wynosiło 6,70%. Tymczasem dla kredytów we franku szwajcarskim – 1,70% zaś w euro – 3,60%. Warto zatem mieć na uwadze tę dość znaczącą różnicę – podsumowuje Andrzej Prajsnar z portalu RynekPierwotny.com.

Zobacz także: Czy dzieci obniżają zdolność kredytową?

REKLAMA

REKLAMA