Rewolucyjne zmiany w BIK-u

REKLAMA

REKLAMA

Nowe usługi już ruszyły. Pomogą kontrolować terminowość spłat, a także uchronią przed wyłudzeniem kredytu przez osoby podszywające się pod naszą tożsamość. Po zmianach klient może wybierać pomiędzy trzema pakietami nazwanymi: Monitoring, Ochrona i Minimalny. Monitoring kosztuje 99 zł rocznie i daje dostęp do 12 raportów online w ciągu roku (dane są szczegółowe, można je dowolnie grupować i analizować). Raporty opatrzone są scoringiem nadawanym przez Biuro, chyba, że jego naliczenie jest niemożliwe, co można wcześniej sprawdzić w pakiecie Minimalnym. Pojawi się wówczas wpis: „Na podstawie Twoich danych kredytowych, BIK nie może naliczyć oceny punktowej.”

REKLAMA

REKLAMA

Scoringu nie zobaczy np. osoba z opóźnieniami w spłacie kredytu wynoszącymi ponad 90 dni. Na ocenę punktową nie ma też co liczyć, jeśli rachunek kredytowy jest aktywny krócej niż pół roku.

Zobacz także: Przez jaki czas spłacimy ubezpieczenie niskiego wkładu własnego?

Pakiet Ochrona za 49 zł zapewnia dostęp do raportu dwa razy w roku i nie oferuje oceny punktowej. W obu odpłatnych wersjach są SMS-y informacyjne, powiadomienia o zapytaniach kredytowych złożonych przez bank na nasze nazwisko, Alert Strażnik Kredytu. Jeśli za zapytaniem stoi adresat SMS-a, nie ma problemu. Co innego, gdy zainteresowany ostatnio nie był w ogóle w banku, a ktoś próbuje wykorzystać jego tożsamość. Nie jest to niestety rzadkość, jak podaje raport InfoDOK, tylko w I kwartale w Polsce odnotowano 1362 próby wyłudzeń na kredyty o wartości 63,9 mln zł.

REKLAMA

Zobacz także: Rekomendacja S (nowa) – co zmieni?

W najdroższym pakiecie dodatkowo dostępna jest też informacja SMS-owa Alert Twoje Kredyty. BIK powiadomi w niej natychmiast o wpisach banków dotyczących spłacanych i poręczanych kredytów. Będą to zarówno dane o własnych opóźnieniach, jak i osób którym ktoś poręczył kredyt. Przy czym do raportu poręczycieli negatywny wpis dociera, gdy opóźnienia w spłacie przekraczają 180 dni i dotyczą kwot przekraczających 200 zł.

Pakiet najuboższy, Minimalny, jest za darmo i daje dwa razy do roku bezpłatnie dostęp do pełnej historii kredytowej.

Zobacz także: Kredyt hipoteczny – najważniejsze informacje

Wraz z uruchomieniem strony www.BIK.pl zmienia się jednak sposób dotarcia do danych. Do tej pory po raport trzeba było się fatygować do Centrum Obsługi Klienta BIK w Warszawie lub przesyłać pocztą do COK wypełniony wniosek wydrukowany ze strony internetowej BIK, a potem odebrać raport od listonosza lub w placówce poczty. Jedyną prostszą alternatywę dawały dwa banki dla swoich klientów internetowych, a od niedawna także Open Finance w swoich placówkach w całym kraju.

Dziś dane, również te dostępne bezpłatnie, każdy może sprawdzić na stronie www.BIK.pl. Rejestracji można dokonać listem poleconym. Drugim, szybszym sposobem jest przelew bankowy na 1 zł z dołączonym skanem dowodu osobistego. Jednocześnie Biuro nie zamyka tradycyjnej drogi dotarcia. W trakcie wizyty w COK można otrzymać dane w ciągu 15 minut, a drogą listowną do 30 dni. W profilu darmowym znajdzie się cała historia kredytowa, a w dostępnym tą drogą profilu odpłatnym (38 zł), dane z ostatnich 12 miesięcy wraz z oceną punktową.

Zobacz także: Restrukturyzacja kredytu, czyli co?

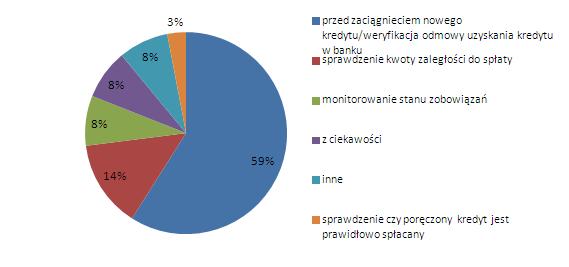

W 2012 r. Polacy pobierali z BIK średnio 8 tys. raportów miesięcznie. Co drugi był bezpłatny, a za połowę zainteresowani płacili od 30 zł do 35 zł. BIK liczy, że wprowadzone zmiany zwiększą zainteresowanie Polaków informacjami z jego bazy. Obecnie raporty na swój temat zdecydowanie częściej pobierają panowie niż panie. 64 proc. wydawanych dokumentów trafia do mężczyzn w wieku od 25 lat do 45 lat oraz 50–54 lata. Najczęściej są to mieszkańcy województwa mazowieckiego, śląskiego oraz dolnośląskiego. Głównym powodem zaglądania do BIK jest chęć sprawdzenia się przed zaciągnięciem kredytu lub też po uzyskaniu odmowy udzielenia kredytu (59 proc.). Co siódmy zainteresowany raportem BIK chce w ten sposób ustalić status swoich zobowiązań. Po 8 proc. robi to z chęci monitorowania sytuacji i z ciekawości, a 3 proc. chce się dowiedzieć, czy poręczony przez nich kredyt jest obsługiwany prawidłowo.

Zobacz także: Czy można wziąć kredyt na już wykonany remont?

Dlaczego konsumenci sięgają po swoją historię w BIK?

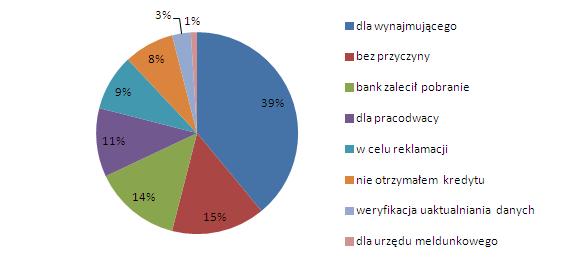

Biuro liczy, że z czasem jego raporty będą służyły również innym celom niż zdobycie kredytu. Na przykład w Niemczech, powodów dla których klienci sięgają po raporty, jest zdecydowanie więcej. I o dziwo, najczęstsza przyczyna wcale nie jest związana z kredytem lecz wynajmem mieszkania. Dokument z tamtejszego BIK ma na celu uwiarygodnić najmujących w oczach właściciela mieszkania. Za zachodnią granicą nierzadko raport tamtejszego BIK chcą również zobaczyć pracodawcy, przed zatrudnieniem nieznanej sobie osoby (11 proc. raportów).

Zobacz także: Czy singiel otrzyma kredyt hipoteczny?

W jakim celu konsumenci w Niemczech korzystają z raportów o sobie

Zmiany w raporcie

Rewolucja BIK objęła również zmianę formy raportu. Jest prostszy, bardziej zwięzły i czytelniejszy niż wcześniej. Klient widzi na przykład, jaka jest jakość jego spłat i tym samym jakie światło dzieli go od kredytu – możliwe kolory zaczynają się od zielonego i odcieniami przechodzą do czerwonego. Zielone oznacza spłatę bez opóźnień, żółte opóźnienia nie dłuższe niż 30 dni i czerwone 30–60 dni.

Zobacz także: Czy kobieta w ciąży dostanie kredyt hipoteczny?

Poprzednia wersja raportów mogła swoją formą przestraszyć nie jedną osobę. Była bardzo szczegółowa. Zdarzało się, że w przypadku wyjątkowo aktywnych klientów liczyła nawet 700 stron. W przerażenie mogła już wprawić informacja z pierwszej strony i oznaczenie kategorii „zaległość od 0 do 30 dni”. Dopiero trzeba było wertować raport, żeby ustalić, że w naszym przypadku bardziej odpowiednie jest zero niż 30.

Przedstawiciele BIK nie ukrywają, że upowszechnienie się wykorzystania bazy Biura daje też szansę na zmianę jego wizerunku. Obecnie wielu klientom BIK kojarzy się negatywnie. Wśród mitów krążących na jego temat najczęstszy to przekonanie, że obecność w bazie kończy się odmową udzielenia kredytu, a sam BIK gromadzi wyłącznie dane dłużników, niespłacających zobowiązań kredytowych. Tymczasem z 67 mln rachunków kredytowych należących do 22 mln klientów indywidualnych (czyli ¾ dorosłych Polaków), a także 714 tys. rachunków 407 tys. firm, 90 proc. to informacje pozytywne, które mogą pomóc w otrzymaniu kredytu i pozwolić na wynegocjowanie niższej ceny.

Zobacz także: Jak być wiarygodnym dla banku?

REKLAMA

REKLAMA