Zmiana rekomendacji S – plusy i minusy

REKLAMA

REKLAMA

Liberalizacja przez zaostrzanie – to propozycja zmian rekomendacji S, przedstawiona przez KNF. W miejsce zniesionego limitu rat kredytów do dochodów pojawi się konieczność posiadania wkładu własnego. Problem może mieć co trzeci klient.

REKLAMA

REKLAMA

Już niewiele czasu zostało bankom na zaopiniowanie nowego projektu rekomendacji S – regulującej udzielanie kredytów mieszkaniowych. Komisja Nadzoru Finansowego czeka na reakcje banków do 18 stycznia i zakłada, że nowa rekomendacja zostanie przyjęta w marcu, a rynek zacznie je stosować nie później niż w sześć miesięcy od przyjęcia. Wyjątek KNF robi dla najbardziej radykalnego zapisu, czyli posiadania minimum 10 proc. wkładu własnego. Ten wymóg ma zacząć obowiązywać od przyszłego roku.

Obowiązkowy wkład własny

W odświeżonej rekomendacji S, która miała nieco zliberalizować politykę udzielania kredytów mieszkaniowych, ku ogólnemu zaskoczeniu znalazł się zapis nadający jej zupełnie przeciwny kierunek. Punktem zwrotnym będzie konieczność posiadania wkładu własnego przy zaciąganiu kredytu na nieruchomość.

Zobacz także: Rynek kredytów hipotecznych 2013

REKLAMA

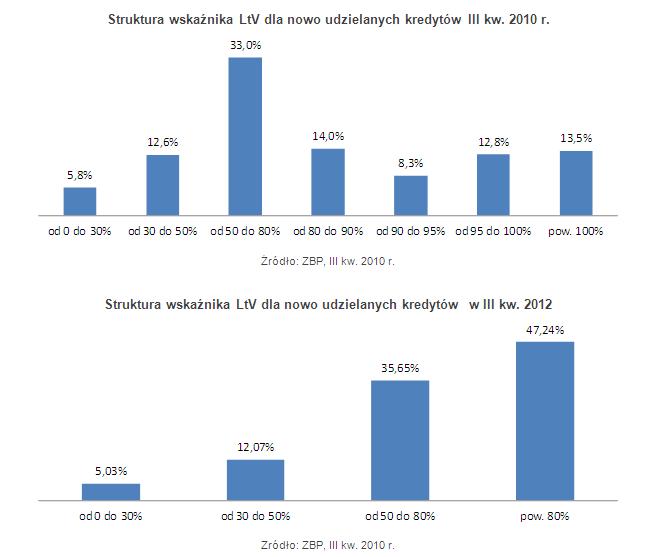

Biorąc pod uwagę, że niemal połowa kredytów udzielana jest na więcej niż 80 proc. wartości nieruchomości, zmiana proponowana przez KNF to prawdziwa rewolucja. Polacy będą mieli spore trudności, żeby sprostać nowym oczekiwaniom. Tym bardziej, że sama transakcja zakupu wymaga jeszcze dodatkowych wydatków, konieczne są też pieniądze na wykończenie.

Zobacz także: Jakie szanse na kredyt ma emeryt?

Z ostatnich przedstawianych przez Związek Banków Polskich danych pochodzących z III kw. 2010 r. wynika, że kredyty na ponad 90 proc. wartości nieruchomości brało blisko 35 proc. Polaków. Co czwarty kredytobiorca nie miał nawet 5 proc. wkładu własnego. Łącznie na więcej niż 80 proc. LtV (relacja kredytu do wartości nieruchomości) zaciągało kredyt ponad dwa lata temu 48,6 proc. klientów, dziś jest to 47,24 proc. Sytuacja więc wiele się nie zmieniła. Choć od tego roku, po zakończeniu sprzedaży kredytów z dopłatami do odsetek determinacja klientów do zadłużania się na 100 proc. ceny mieszkania mogła się obniżyć.

Według nowej rekomendacji S od 2014 r. klient biorąc kredyt na nieruchomość powinien mieć co najmniej 10 proc. wartości nieruchomości, a na kolejne 10 proc. wykupione ubezpieczenie. Od 2015 r. wkład własny ma już wynosić 20 proc. Przy średnim obecnie kredycie w wysokości blisko 200 tys. zł, klient będzie musiał wyłożyć 20 tys. zł w 2014 r., a od 2015 r. 40 tys. zł. Biorąc pod uwagę średnie całkowite ceny mieszkań w aglomeracjach, największe kwoty będą potrzebne w Warszawie – ok. 39 tys. zł, we Wrocławiu, Gdańsku i Krakowie od 28 tys. zł do 32 tys. zł i to przy 10 proc. wkładzie własnym.

Zobacz także: Jak zarobić na kredycie mieszkaniowym?

KNF uzasadnia zmiany chęcią budowania podstaw pod możliwość emitowania instrumentów dłużnych pod zastaw portfeli kredytów mieszkaniowych.

Doświadczenia, szczególnie z takimi instrumentami dłużnymi w USA nie ułatwiają zadania w Polsce, dlatego warunkiem sukcesu rozwoju takiego rynku wysoka jakość portfeli kredytowych z względnie prostym do opanowania ryzykiem – tłumaczy nadzór.

Zobacz także: Czym jest Biuro Informacji Kredytowej?

Dodatkową intencją może być powrót do długoterminowych form oszczędzania jak kasy mieszkaniowe, które jednocześnie są dla banków źródłem długoterminowych depozytów. Konieczność posiadania wkładu własnego w większym stopniu zmobilizowałby rodaków do oszczędzania i dzięki temu zmniejszenia przewagi wartości kredytów nad oszczędnościami. Zmiana byłaby cenna w sytuacji, gdy wielu bankom nie jest już łatwo otrzymać pieniądze od zagranicznego inwestora strategicznego.

Idea z kredytami z wkładem własnym oraz proponowane przez KNF tempo jej wdrożenia niesie jednak też ryzyko.

Zobacz także: Czy warto kupić nieruchomość za gotówkę?

Wprawdzie, zgodnie z rekomendacją S każdy klient zaciągający kredyt mieszkaniowy będzie zobowiązany podpisać deklarację, że pieniądze na wkład własny nie pochodzą z kredytu, to otwarte pozostaje pytanie jak bank będzie weryfikował takie informacje. Rodzi się obawa, że klienci będą pożyczać pieniądze na wkład własny, a jeśli nie na wkład własny to na wykończenie mieszkania. Koszty tego kredytu będą dużo wyższe niż oprocentowanie kredytów mieszkaniowych co będzie się niekorzystnie przekładało na ich sytuację finansową i zdolność do spłaty rat. Choć kredytujący mają szansę na niezły interes. Jeśli choćby połowa klientów lub ich rodzin pożyczyła w 2014 r. na połowę, czyli 5 proc. wkładu własnego to w ruch pójdzie około 700 mln zł. W 2015 r. wraz z wyższym wkładem własnym, znacznie zwiększą się też poszukiwane kwoty do ok. 2 mld zł.

Zobacz także: Hipoteka dla banku to może być za mało

Sposobem na uniknięcie takiej sytuacji przynajmniej dla części osób mogłoby być upowszechnienie się kredytów na przyszłą wartość nieruchomości. Pozwalałoby to uzyskać również pieniądze na wykończenie czy remont mieszkania.

Istnieją jednak spore szanse, że rekomendacja S ma szansę podkręcić rynek kredytów konsumpcyjnych, na którym banki zarabiają najlepiej, a w początkowej fazie również wpuścić wiatr w żagle rynku nieruchomości.

Zobacz także: Spada zdolność kredytowa bezdzietnych rodzin

Najpierw pod koniec tego roku klienci bez oszczędności przypuszczą szturm na rynek, żeby obkupić się za kredyty na 100 proc. wartości nieruchomości, potem w 2014 r. pójdą po ostatnie kredyty na 90 proc. LtV. I tak zabójcza dla deweloperów rekomendacja S, początkowo im pomoże pozbyć się sporej nadwyżki mieszkań. A jest co sprzedawać, jak zauważa NBP na koniec marca 2012 r. całkowita liczba mieszkań dostępnych w sprzedaży na sześciu największych rynkach wynosiła około 51 tys. i była najwyższa od początku 2007 r. Z kolei jesienią 2012 r. na największych rynkach mieszkaniowych oferta była około 1,6–2,2–krotnie większa od rocznej sprzedaży.

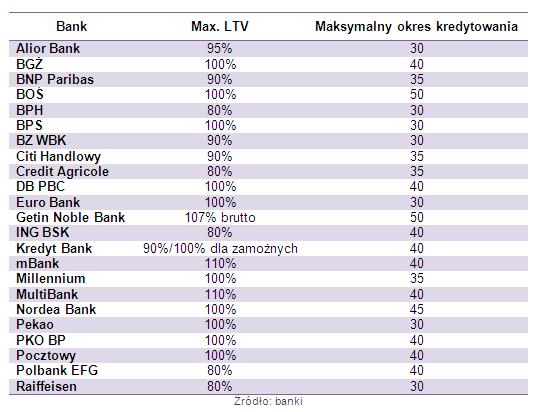

Obecnie klienci mają jeszcze dokąd się udać po kredyty na całe mieszkanie, udziela ich nadal ponad połowa banków finansujących zakup nieruchomości.

Minusy zmian

Z jednej strony KNF wydłuża okres liczenia zdolności kredytowej z 25 do 30 lat, ale jednocześnie, zamierza ograniczyć maksymalny czas trwania kredytów mieszkaniowych. Nie tylko nie chce słyszeć o pożyczaniu na 50 lat, ale nawet na 40.

Zobacz także: Dobre prognozy dla kredytów we franku

Tymczasem niemal połowa banków nadal udziela kredytów na 40 lat i dłużej, potrzeby najwyraźniej istnieją, choć tak długoterminowe kredyty wielu klientów nie mają. Jak podają ostatnie statystyki Związku Banków Polskich z III kw. 2012 r. odsetek kredytów na okres dłuższy niż 35 lat sięga jedynie 1,51 proc. Zdecydowanie najwięcej kredytów – 63 proc. – klienci biorą na okres pow. 25 lat do 35 lat, czyli przeważnie 30 lat. Utrzymanie dłuższych kredytów jest jednak ważne na wypadek ewentualnych kłopotów klienta. W takich sytuacjach wydłużenie czasu spłaty jest jedną z prostszych opcji obniżenia raty i restrukturyzacji kredytu.

Zobacz także: Opóźnia się wprowadzenie nowej rekomendacji T

W swoich sugestiach KNF idzie jednak dalej. Namawia banki, żeby przekonywały klientów do kredytów maksymalnie 25–letnich. Nie będzie im łatwo, na takie okresy spłaty lub krótsze bierze obecnie kredyt jedynie co trzeci klient.

Nowe reguły gry KNF nie przewidują już udzielania kredytów w walutach innych niż waluta dochodów. Osoby zarabiające w PLN będą musiały zapomnieć nawet o euro. Kredyty w walutach obcych już jednak zostały mocno zmarginalizowane. Według Open Finance w III kw. 2012 r. ich udział w liczbie nowo udzielanych kredytów wynosił 1,26 proc. Zmiana więc mocno nie zaboli, ale zlikwiduje niszę którą niektóre banki stworzyły dla swoich zamożnych klientów.

Plusy zmian

KNF w projekcie rekomendacji znosi administracyjny limit raty kredytów do dochodów. Obecnie łączne obciążenia kredytowe klienta nie powinny przekraczać połowy dochodów, gdy klient zarabia więcej niż średnia w przedsiębiorstwach, ewentualnie mogą stanowić do 65 proc. dochodów, jeśli wynagrodzenie przekracza średnią. W nowej rekomendacji relację rat kredytów do dochodów nadzór pozostawia do indywidualnej decyzji banków. Podpowiada jednak, że optymalne jest nie więcej niż 40 proc. ewentualnie 50 proc.

Zobacz także: Rośnie popularność kredytów rodzinnych

Osoby które ze względu na niewystarczającą zdolność kredytową musiały zrezygnować z zakupu mieszkania, po zmianie opinii nadzoru będą miły kolejny powód do zadowolenia. KNF zniosła limit rat do dochodów i jednocześnie wydłużyła okres na jaki ma być liczona zdolność kredytowa klienta pożyczającego pieniądze na nieruchomość. W miejsce obecnie obowiązujących 25 lat wejdzie 30 lat. Zmiana, choć wydaje się drobna ma jednak spore znaczenie. Rata 300 tys. zł kredytu oprocentowanego na 5,5 proc. zaciągniętego na 30 lat wynosi – 1703 zł, tymczasem trwającego 25 lat już o ponad 7 proc. więcej – 1842 zł. Nie pozostaje to bez znaczenia dla zdolności kredytowej klienta. W połączeniu z limitem raty do dochodów w przypadku ok. 15 proc. osób przesądzało to o niemożności pożyczenia oczekiwanej kwoty, lub w ogóle uzyskania kredytu.

Zobacz także: Kredyt w euro trudno dostępny i mniej atrakcyjny

KNF dała bankom zielone światło do kredytowania osób z niestabilnymi dochodami, czyli na umowy o dzieło, zlecenie, czy też na działalności gospodarczej.

Jeśli bank oceni klienta pozytywnie, to nie powinien pozbawiać go możliwości otrzymania kredytu z powodu nieregularności – stwierdza nadzór.

Banki czeka również więcej obowiązków informacyjnych na czym z pewnością skorzystają klienci. KNF chce, żeby udzielający kredytu nie skupiali się wyłącznie na pozytywnych stronach wydłużania czasu spłaty, czyli niższej racie, ale pokazywali też jak długość trwania kredytu przekłada się na koszty odsetkowe i spowolnienie tempa spłaty kapitału.

Zobacz także: Czy będzie można kupić mieszkanie w Warszawie bez wkładu własnego?

Klienci mają też więcej niż obecnie wiedzieć o stopach procentowych i ryzyku jakie one ze sobą niosą.

Informacje mają być przedstawione pisemnie.

Każdorazowo bank powinien też zwrócić uwagę klientowi, że długi okres spłaty kredytów mieszkaniowych wymaga zachowania odpowiedniego bufora finansowego na wypadek pogorszenia sytuacji materialnej.

Zobacz także: Kredyt prywatny lub firmowy przy zakupie nieruchomości

W projekcie rekomendacji Komisja wyraźnie grozi palcem bankom, które dopuszczały się negatywnych praktyk w sprzedaży ubezpieczeń dołączanych do kredytów mieszkaniowych. Zaleca, żeby banki jasno informowały w jakiej roli występują – ubezpieczającego czy też pośrednika ubezpieczeniowego. Dzięki temu klient dowie się czy bank reprezentuje jego interesy, czy też interesy firmy ubezpieczeniowej. KNF zaleca, żeby klient otrzymał informacje wskazujące strony umowy ubezpieczenia ich prawa i obowiązki, a także jasno wyrażone informacje o ewentualnym prawie zakładu ubezpieczeniowego do regresu w stosunku do kredytobiorcy. W otrzymanych dokumentach klient powinien znaleźć też informację kto jest uposażonym ubezpieczenia, on czy bank. Gdy uposażonym jest bank, to w momencie choroby lub śmierci klienta w jego imieniu czy też w imieniu spadkobierców, odszkodowania z ubezpieczenia może dochodzić bank. Ze względu na konflikt interesów nie zawsze jednak to robi. Nie chce np. działać na niekorzyść ubezpieczyciela należącego do grupy kapitałowej albo zależy mu na utrzymaniu niskiej szkodowości i wysokich prowizji. Woli więc dochodzić spłaty od rodziny.

Poszkodowanych w takich sytuacjach klientów od tego roku chronią też rekomendacje Polskiej Izby Ubezpieczeń. Od stycznia PIU wdrożyło nowe zasady dobrych praktyk na rynku ubezpieczeń, według których klienci polis, w których uposażonym jest bank, również mają prawo domagać się wypłaty odszkodowania.

Zobacz także: RPP obniża stopy – będą niższe raty

REKLAMA

REKLAMA