Indeks Dostępności Kredytowej znowu spadł

REKLAMA

REKLAMA

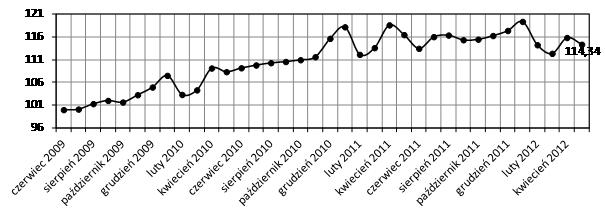

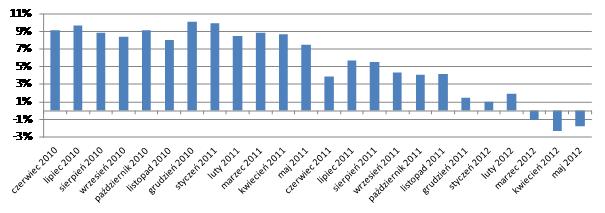

Analiza Indeksu Dostępności Kredytowej przeprowadzana przez Open Finance i TVN CNBC wykazała, że nastąpiło pogorszenie na rynku kredytów hipotecznych w złotych. W maju odnotowano spadek o 1,49 pkt. proc. (1,29%), ale w stosunku do tego samego okresu w 2011 roku różnica jest większa i wynosi 2,11 pkt. proc. (1l81%). Spadki notowane są już trzeci miesiąc z rzędu. Warto zaznaczyć, że przed tym okresem Indeks Dostępności Kredytowej stale rósł.

REKLAMA

REKLAMA

Zobacz także: Sprzedaż mieszkania z niespłaconym kredytem – czy to możliwe?

Zasadniczy wpływ na zmianę indeksu miał spadek zdolności kredytowej Polaków. Jeszcze rok temu, rodzina 2+1 zarabiająca dokładnie dwukrotność średniej krajowej pensji, mogła otrzymać kredyt w wysokości 454 tys. zł. Dzisiaj to już tylko 418 tys. zł – jest to różnica 36 tys. zł i 8%. Nie miało to związku ze zmniejszeniem się dochodu Polaków, bo te wzrosły o 3,8%.

W ujęciu miesięcznym zdolność kredytowa modelowego klienta spadła o 3,7 proc., czego najważniejszą przyczyną było obniżenie średniej pensji. Kwietniowy odczyt wyniósł 3719,81 zł, o ok.50 zł (1,35 proc.) mniej niż miesiąc wcześniej.

REKLAMA

Indeks Dostępności Kredytowej Open Finance i TVN CNBC

Źródło: Open Finance

Pozostałe czynniki wpływające na wskazania indeksu zmieniły się bardzo nieznacznie. Średnie maksymalne możliwe LtV (stosunek kwoty kredytu do wartości zabezpieczającej go nieruchomości) spadło z 102,18 proc. do 101,36 proc., a bankowa marża, wyliczana na potrzeby indeksu, wzrosła z 1,33 pkt. proc. do 1,36 pkt. proc.

Zobacz także: Jakie są produkty finansowe dla dzieci?

Takie zachowania indeksu są spowodowane sytuacją światowej gospodarki, zaostrzeniem polityki bankowej i zmianami wprowadzonymi przez Komisję Nadzoru Finansowego (rekomendacja SII – zmniejszyła zdolność kredytową osób chcących spłacać kredyt dłużej niż 25 lat), brakiem alternatywy dla kredytów złotówkowych.

Zmiana Indeksu Dostępności Kredytowej w ujęciu rocznym

Źródło: Open Finance

IDK wyliczany jest na podstawie trzech parametrów rynkowych: średniej marży, maksymalnego możliwego LtV oraz zdolności kredytowej. Wskaźnik powstaje na podstawie uśrednionych ofert 11 banków z rynkowej czołówki. Na indeks nie wpływają oferty instytucji sprzedających niewielką liczbę kredytów, ale jeśli chodzi o parametry, znacznie odbiegające od rynkowych średnich. Na comiesięczny wynik indeksu wpływają trzy parametry: maksymalne możliwe LtV, bankowa marża oraz maksymalna zdolność kredytowa wyliczona dla rodziny zarabiającej dwukrotność średniej krajowej, podawanej co miesiąc przez Główny Urząd Statystyczny. IDK uwzględnia zatem zarówno podejście banków (maksymalne LtV i marża), jak i zmianę zarobków Polaków.

Źródło: Marcin Krasoń, Open Finance

Zobacz także: Problemy ze spłatą kredytu – jak je rozwiązać? Poradnik

REKLAMA

REKLAMA