Przekredytowanie – jak go uniknąć?

REKLAMA

REKLAMA

Komisja Nadzoru Finansowego wzięła zdolność kredytową klientów w dwa ognie. Od początku tego roku nakazuje już, aby łączne raty kredytów nie przekraczały 50 proc. dochodów klienta (albo 65 proc., jeśli ktoś zarabia powyżej średniej krajowej), a od przyszłego roku postanowiła ograniczyć czas trwania kredytu. Bo, jak nie trudno się domyślić, wydłużanie czasu spłaty kredytu było świetnym sposobem na poprawienie zdolności kredytowej. Dłuższy okres spłaty to niższa rata, a z niższą ratą łatwiej było spełnić wymóg, aby obsługa wszystkich pożyczek nie przekraczała połowy zarobków klienta. I tak wilk był syty (zasady rekomendacji T były spełniane) i owca cała (klient otrzymywał kredyt).

REKLAMA

REKLAMA

Od przyszłego roku banki i klienci nie będą już mieli jednak takiego pola manewru na poprawianie zdolności kredytowej. Treść rekomendacji S nie pozostawia wątpliwości: „Dokonując oceny zdolności kredytowej, jeśli przewidywany okres spłaty jest dłuższy niż 25 lat, bank powinien przyjmować w procesie oceny zdolności kredytowej okres spłaty wynoszący 25 lat”.

Zobacz także: Decyzja SNB korzystna dla polskich kredytobiorców

Choć KNF nie odebrała możliwości udzielania kredytów na dłuższy okres, to jednak gani banki za taką praktykę. Uważa, że odbierają sobie szansę na prosty sposób restrukturyzacji kredytu przez wydłużenie czasu spłaty, w sytuacji gdy klient nie jest w stanie spłacać raty w dotychczasowej wysokości.

REKLAMA

Skrócenie czasu spłaty kredytu

Jak wynika z danych Open Finance, przy 30-letnim okresie spłaty, średnio na rynku maksymalna zdolność kredytowa trzyosobowej rodziny z wpływami netto 6 tys. zł miesięcznie wynosi teraz ok. 535 tys. zł (założono, że klienci mają pieniądze na 10 proc. wartości nieruchomości). Przy skróceniu czasu spłaty kredytu do 25 lat kwota ta spadnie o 7 proc. do niecałych 498 tys. zł.

Takie cięcie może zaboleć wielu zainteresowanych kredytami mieszkaniowymi. Jak wynika z danych Związku Banków Polskich, w drugim kwartale tego roku na kredyty trwające dłużej niż 25 lat decydowało się już 69 proc. osób. Odsetek robi wrażenie i na dodatek pokazuje, że na rynku istnieje tendencja wzrostowa, bo przed rokiem kredytów trwających dłużej niż 25 lat było o 5 p.p. mniej. Oczywiście nie wszystkie osoby zadłużające się na ponad 25 lat robią to dlatego, że brakuje im zdolności kredytowej przy krótszych okresach kredytowania.

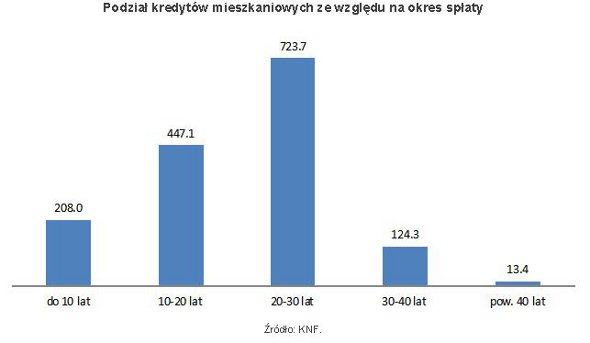

Z kolei z danych Komisji Nadzoru Finansowego wynika, że od początku przyznawania kredytów mieszkaniowych do końca zeszłego roku, na okres 30 lat i więcej (nie ma podziału na okres do 25 lat) kredyt wzięło 9 proc. klientów.

Ale to nie wszystko. Autorzy rekomendacji S zwracają również uwagę bankom, aby w obliczeniach zdolności kredytowej uwzględniały spadek dochodów klienta, jeśli okres spłaty kredytu nałoży się na wiek emerytalny.

Jest także specjalny akapit dla amatorów kredytów walutowych. W ich przypadku nadzorca postanowił nie pozostawiać bankom jakiegokolwiek swobody w podejściu do klienta: „W przypadku walutowych detalicznych ekspozycji kredytowych finansujących nieruchomości oraz walutowych detalicznych ekspozycji kredytowych zabezpieczonych hipotecznie, maksymalny poziom relacji wydatków związanych z obsługą zobowiązań kredytowych do średnich dochodów netto osiąganych przez osoby zobowiązane do spłaty zadłużenia nie powinien być wyższy niż 42 proc.”.

Nie ma wątpliwości, że osobom na pograniczu zdolności kredytowej coraz trudniej będzie przemknąć się przez gęste sito wymagań. I w wielu przypadkach warunkiem otrzymania kredytu będzie po prostu obniżenie wnioskowanej kwoty lub odłożenie planów w czasie.

Dobrze przemyśl decyzję o kredycie mieszkaniowym

Po co to wszystko? Zdaniem nadzoru z kredytami mieszkaniowymi trzeba postępować ostrożnie, bo polski rynek ma bardzo krótką historię pożyczania na nieruchomości na masową skalę. Jak czas działa na kredyty mieszkaniowe pokazał jeden ostatnich raportów KNF – do kategorii kredytów zagrożonych/ze stwierdzoną utratą umowy trafiło już ponad 7 proc. kredytów złotowych udzielonych w 2004 r. i wcześniej oraz 3,5 proc. wartości kredytów w walutach obcych z 2004 r. i lat wcześniejszych.

Zobacz także: Kredyt we franku szwajcarskim prawie nieosiągalny

Tymczasem bardzo wysoka dynamika akcji kredytowej zmniejsza udział kredytów zagrożonych, usypiając czujność banków. Jak zauważają również przedstawiciele nadzoru, nadmierna akcja kredytowa wpływa na wzrost cen mieszkań, zmuszając klientów do zadłużania się na coraz wyższe kwoty, to powoduje wzrost cen nieruchomości i powstaje efekt błędnego koła. KNF oczekuje, że działania ograniczające swobodę udzielania kredytów powinny przełożyć się na zwiększenie podaży i konkurencji na rynku nieruchomości. A co za tym idzie, na zwiększenie dostępności mieszkań dla przeciętnych gospodarstw domowych.

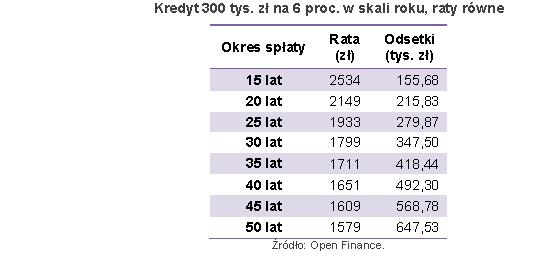

Wydłużenie okresu kredytowania

Warto przy okazji zwrócić uwagę, że nadmierne wydłużanie okresu spłaty kredytu słono kosztuje. Gdy przy zwrocie kredytu z 6-proc. odsetkami przez 27 lat wielkość odsetek dorównuje pożyczonej kwocie, to przy okresie 47 lat spłaty odsetki stanowią już dwukrotność wartości otrzymanego kredytu. Czyli w pierwszym przypadku klient oddaje dwa razy więcej niż pożyczył, a w drugim trzy razy więcej. Gdy spłacający kredyt 27 lat w systemie rat równych co miesiąc płaci 1872 zł, to po wydłużeniu okresu spłaty o kolejne 20 lat, czyli o 74 proc. dotychczasowego okresu, rata wcale nie spadnie o trzy czwarte, lecz jedynie o 15 proc., do 1596 zł.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA