Wrócą polisolokaty?

REKLAMA

REKLAMA

Zmiany w ordynacji podatkowej, które mają na celu uniemożliwienie omijania 19-proc. podatku od zysków kapitałowych na lokatach, nie pozostawiają bankom pola manewru. Dlatego klienci instytucji finansowych coraz bardziej liczą na wysokie zyski z polisolokat – produktów tworzonych przez towarzystwa ubezpieczeniowe, a sprzedawanych przez banki. Mają one formę ubezpieczenia na życie i dożycie, w którym opłacona składka na koniec okresu powiększana jest o z góry ustalone świadczenie z tytuły dożycia (zysk klienta). Jest to zatem rozwiązanie podobne do lokaty terminowej ze stałym oprocentowaniem, z tą jednak różnicą, że nie występuje tu podatek Belki.

REKLAMA

REKLAMA

Zobacz także: 8 mld zł więcej na lokatach w listopadzie

Polisy lokacyjne, które znane są na polskim rynku od 2002 roku, można założyć obecnie w mniej niż co trzecim banku przyjmującym depozyty od klientów indywidualnych. Szczególną popularnością cieszyły się one w 2009 roku, lecz z czasem zostały wyparte przez antypodatkowe lokaty z dzienną kapitalizacją odsetek.

Nie zanosi się, aby w najbliższym czasie liczba polisolokat dostępnych na rynku miała wzrosnąć. Do tego firmy ubezpieczeniowe potrzebowałyby wyższej opłacalności produktu. A i to nie jest pewne, ponieważ wraz z początkiem 2013 roku w życie wchodzi unijna dyrektywa Solvency II, która nakłada na towarzystwa ubezpieczeniowe wyższe wymogi kapitałowe. Wtedy część ubezpieczycieli może być zmuszona ograniczyć sprzedaż polis inwestycyjnych. Jedyną instytucją, która na razie zapowiedziała plan wprowadzenia polisolokat do sprzedaży, jest nowy bank BGŻOptima, lecz nie wiadomo jeszcze czyje produkty miałby oferować. Lista może być ograniczona wyłącznie do mniejszych towarzystw ubezpieczeniowych, które w swoich portfelach mają jeszcze miejsce na ubezpieczenia inwestycyjne.

REKLAMA

Zobacz także: Kontroluj budżet domowy, a oszczędzisz

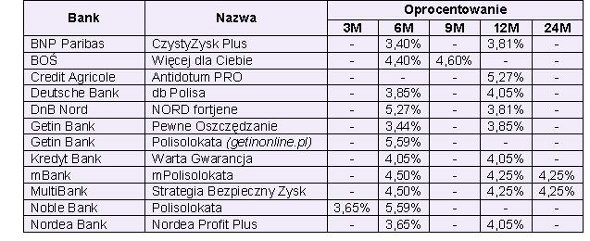

Oprocentowanie netto polisolokat dostępnych na rynku

Źródło: Open Finance, stan na 14 grudnia 2011 r.

Aktualnie ograniczona jest nie tylko liczba ofert polis lokacyjnych, lecz także terminy, na jakie mogą one być zakładane. Zdecydowana większość dostępnych w bankach propozycji obejmuje 6- lub 12-miesięczny okres ubezpieczenia. Klienci mają więc znacznie mniejszą swobodę niż w przypadku lokat. Również ze względu na wyższy próg wejścia – o ile do założenia zwykłej lokaty wystarczy najczęściej 1–2 tys. zł, o tyle dostęp do polis lokacyjnych często sięga 5 lub nawet 10 tys. zł. Gorzej rozwiązane jest również zrywanie polisolokat przed terminem, bowiem klient nie może wtedy liczyć nawet na śladowe zyski. A ponieważ polisolokaty są produktem ubezpieczeniowym, to ograniczeniu podlega również wiek klienta. Najczęściej nie może on być wyższy niż 75–80 lat. Listę wad zamyka uboższy system gwarantowania w stosunku do środków zgromadzonych w bankach. Podczas gdy bankowe depozyty do kwoty 100 tys. euro objęte są w 100 proc. gwarancjami Bankowego Funduszu Gwarancyjnego, to środki zgromadzone na polisolokatach chronione są wyłącznie do 50 proc. (maks. 30 tys. euro) przez Ubezpieczeniowy Fundusz Gwarancyjny. Natomiast pozytywną cechą polisolokat jest możliwość wskazania osoby uposażonej, której w razie śmierci ubezpieczonego zgromadzone środki zostaną przekazane bez postępowania spadkowego.

Zobacz także: Lokaty dla małych przedsiębiorstw

Niskie marże dla ubezpieczycieli, nadchodzące wyższe wymogi kapitałowe oraz długa lista niedoskonałości polisolokat stawiają ich rozwój pod dużym znakiem zapytania. Prawdopodobnie nie należy oczekiwać wysypu nowych propozycji. Nawet jeśli wybrane instytucje zdecydują się na wprowadzenie polis lokacyjnych do oferty, będą to co najwyżej okresowe promocje na wzór PKO BP, który sprzedawał je w drugim kwartale br. Towarzystwa ubezpieczeniowe wybierają zarabianie na bardziej rentownych produktach inwestycyjnych z regularną składką, a banki, które będą chciały zatrzymać depozyty, prawdopodobnie podniosą oprocentowanie lokat.

Zobacz także: Niższy kredyt hipoteczny przez emeryturę?

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA