Najtańszy kredyt na rynku – kiedy możesz go wziąć?

REKLAMA

REKLAMA

Nie każdy wie, że bank może udzielić kredytu na pokrycie wydatków, które już zostały poniesione. W bankowym żargonie cel takiego kredytu to „refinansowanie wydatków”. Działa to w ten sposób, że bank de facto zwraca kredytobiorcy pieniądze, które już wcześniej wydał, w formie gotówki, pod warunkiem że pieniądze te (już wydane) stanowią inwestycję w nieruchomość. Odwrotnie jest w przypadku tych środków, które bank dopiero pożyczy – można je wydać na dowolny cel: zakup samochodu, działki letniskowej, nawet na sfinansowanie podróży dookoła świata.

REKLAMA

REKLAMA

Dzięki zabezpieczeniu hipotecznemu kredyt ten jest znacznie tańszy od pożyczki gotówkowej, kredytu samochodowego czy limitu w rachunku. Co więcej, jest oprocentowany dokładnie tak samo jak standardowy kredyt mieszkaniowy. Dziś takie kredyty udzielane w złotych mają przeciętne oprocentowanie na poziomie 6%. Dla porównania bardzo podobny rodzaj finansowania – pożyczka hipoteczna (też jest zabezpieczona hipotecznie i może być wykorzystana na dowolny cel, ale bez elementu refinansowania) jest o ok. 2,5 pkt. proc. droższa. Kredyt samochodowy kosztuje w Polsce ok. 12–15% rocznie, a przeciętne oprocentowanie pożyczki gotówkowej bez zabezpieczeń waha się w przedziale 18–20% rocznie.

Zobacz także: Ile Polacy trzymają w bankach?

Kredyt, który dokładnie nazywa się kredytem „na refinansowanie wydatków mieszkaniowych”, może być trzy razy tańszy od zwykłej pożyczki gotówkowej bo jest zabezpieczony hipotecznie. Można go wziąć w sytuacji gdy:

REKLAMA

- mieszkanie nie jest zabezpieczeniem żadnego kredytu – wtedy kredytobiorca zaciąga dług w wysokości odpowiadającej poniesionym w gotówce wydatkom na remont;

- mieszkanie jest zabezpieczeniem kredytu zaciągniętego na jego zakup – wtedy można podnieść wysokość tego kredytu o kwotę poniesionych (w gotówce) wydatków na remont (o ile pozwala na to wskaźnik LTV, czyli relacja nowego długu do wartości mieszkania);

- mieszkanie jest zabezpieczeniem kredytu udzielonego na jego zakup i kredytobiorca chce go zamienić na tańszy kredyt w innym banku (czyli zrefinansować) – wtedy może przy okazji podnieść kwotę kredytu o wydatki poniesione na remont (pod warunkiem że pozwala na to wskaźnik LTV).

Zaciągając kredyt zwany dokładnie „kredytem na refinansowanie wydatków mieszkaniowych”, obok oprocentowania czy ewentualnej prowizji, kredytobiorca musi uwzględnić w kosztach opłaty związane z ustanowieniem hipoteki. Będą to:

- założenie księgi wieczystej jeśli nieruchomość jej nie ma – 60 zł;

- wpisanie prawa własności do księgi wieczystej – 200 zł;

- wpis hipoteki na rzecz banku – 200 zł;

- wykreślenie hipoteki (w przypadku zamiany kredytu) – 200 zł (w tym przypadku może jeszcze dojść prowizja z tytułu przedterminowej spłaty kredytu w pierwszym banku).

Drugim ograniczeniem jest minimalna kwota kredytu. Standardowe procedury banków zakładają, że minimalna wysokość kredytu hipotecznego to 80 tys. zł. Praktyka doradców Home Broker pokazuje jednak, że banki są skłonne udzielić kredytów „na zwrot kosztów nieruchomości” o wartościach nawet 20–30 tys. zł. Taka kwota stanowi też dolną granicę opłacalności kredytu zabezpieczonego hipotecznie.

Co można refinansować?

Jakie koszty można refinansować? Wszystkie, które wiążą się z zakupem, budową, wykańczaniem i remontowaniem nieruchomości. Czyli przedmiotem kredytu może być na przykład prowizja dla pośrednika, wniesiony na rachunek dewelopera wkład własny, ale także zakup materiałów wykończeniowych (podłogi, gładzie gipsowe, farby, tapety i meble takie jak szafy wnękowe czy szafki kuchenne, również armatura łazienkowa) oraz usługi wykończeniowe (czyli robociznę). Można także „odzyskać” pieniądze wydane na budowę domu systemem gospodarczym.

Czego wymaga bank?

Większość banków będzie wymagało od kredytobiorcy udokumentowania tych wydatków. Zazwyczaj wymagane jest okazanie aktu notarialnego lub umowy przedwstępnej z deweloperem (w przypadku refinansowania kosztów zakupu) albo faktur i rachunków za wykonany remont. W niektórych bankach procedura może być nieco uproszczona. W przypadku udzielania kredytu na zwrot kosztów budowy domu Bank Millennium za dowód wykonania prac może przyjąć zdjęcia dokumentujące budowę, a jako podstawę określenia wysokości kosztów wartość odtworzeniową wynikającą z wyceny przeprowadzonej przez bank. W przypadku refinansowania kosztów remontu lub zakupu trwałych elementów (np. szaf wnękowych, mebli kuchennych czy armatury łazienkowej) w wysokości do 20 tys. zł BNP Paribas zażąda od klientów oświadczenia o wysokości poniesionych kosztów na druku bankowym i przedstawienia zdjęć przeprowadzonego remontu.

Ułatwienia proponują także Getin Noble Bank oraz Idea Bank. Banki te udzielając kredytu na refinansowanie poniesionych kosztów, będą wymagały faktur tylko na 50% deklarowanej przez klienta wartości remontu. To dobra propozycja dla osób, które gubią faktury i rachunki.

Najbardziej liberalne podejście charakteryzuje Pekao Bank Hipoteczny. W przypadku gdy klient nie jest w stanie przedstawić absolutnie żadnych dokumentów dotyczących przeprowadzonego przez siebie remontu, kredyt może zostać udzielony na podstawie oświadczenia klienta o wykonaniu prac i poniesieniu kosztów. Klientów, którzy chcieliby nadużyć tej procedury, warto uczulić, że rzeczoznawca podczas przygotowywania wyceny nieruchomości na pewno sprawdzi, czy deklarowane prace zostały przeprowadzone.

Banki ustala warunki

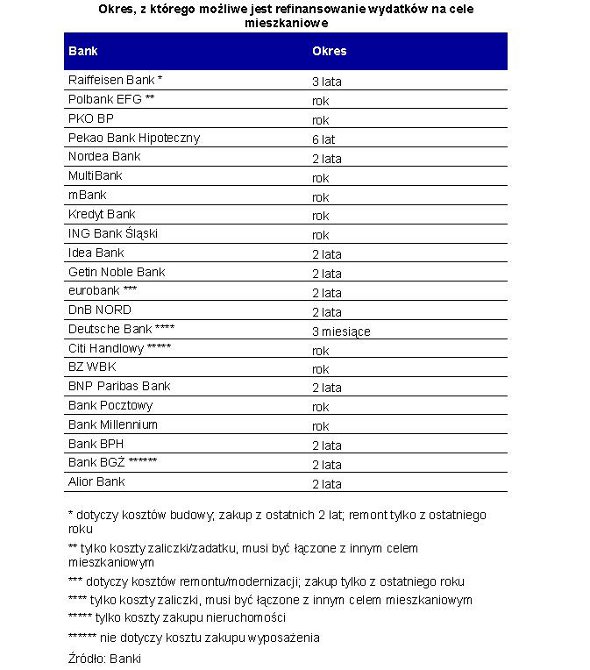

Od banku zależy też, jak długo po dokonaniu prac remontowych czy budowlanych możemy zwrócić się do banku o udzielnie kredytu w formie zwrotu poniesionych wydatków. Okres ten może wynosić od roku do nawet sześciu lat. Większość banków udzieli kredytu w okresie do 12 miesięcy od przeprowadzenia remontu . Z kolei na refinansowanie wydatków poniesionych w ciągu ostatnich dwóch lat pozwalają: Nordea Bank, Idea Bank, Getin Noble Bank, DnB Nord, BNP Paribas, Bank BPH, Bank BGŻ oraz Alior Bank. W Eurobanku okres ten jest wydłużany do dwóch lat w przypadku gdy kredyt będzie dotyczył zwrotu kosztów remontu i rozbudowy nieruchomości. Raiffeisen jako jedyny „odda” klientowi kwoty poniesione w ostatnich trzech latach, ale pod warunkiem, że wydał on pieniądze na budowę domu. W przypadku gdy kredyt miałby uwalniać środki przeznaczone na zakup nieruchomości, okres ten skraca się do dwóch lat, a remontu do jednego roku. Rekordzistą w tym względzie jest również Pekao Bank Hipoteczny – procedury tego banku zakładają możliwość objęcia celem mieszkaniowym wydatków poniesionych w ostatnich sześciu latach.

Liczne ograniczenia

Spore ograniczenia w udzielaniu tego typu finansowania wprowadziły Polbank, Deutsche Bank i Citi Handlowy. W Polbanku możemy otrzymać kredyt tylko w przypadku, gdy kupiliśmy nieruchomość częściowo za gotówkę (może to być wpłata zaliczki). Jednak żeby te pieniądze „odzyskać” w postaci kredytu, musimy dodatkowo zadłużyć się na przykład na wykończenie mieszkania czy sfinalizowanie budowy domu.

Deutsche Bank idzie o krok dalej i ogranicza zwrot do zaliczek i zadatków wydanych nie wcześniej niż 3 miesiące przed złożeniem wniosku kredytowego. Co więcej, maksymalna kwota, którą bank odda, to 20% wartości nieruchomości, a udzielony kredyt, tak jak w przypadku Polbanku, musi mieć jeszcze jeden inny cel mieszkaniowy. Zazwyczaj będzie to albo zapłata pozostałej kwoty przy zakupie mieszkania, albo remont lub wykończenie mieszkania, ale kupionego już za gotówkę.

Citi Handlowy w opisywanej sytuacji proponuje swoim klientom pożyczkę, a nie kredyt hipoteczny. Obiecuje, że w przypadku gdy będzie zwracał koszty zakupu, pożyczka będzie oprocentowana tak samo jak kredyt mieszkaniowy. Jednak w przypadku gdy będzie udzielona w formie „zwrotu” poniesionych wydatków na remont, będzie ona droższa.

Kiedy dostaniemy więcej?

Jednak Deutsche Bank oraz ING Bank Śląski trzymają w procedurach ciekawy smaczek. Jeśli zdecydujemy się na przeniesienie naszego kredytu hipotecznego do Deutsche Banku, będziemy mogli podwyższyć kwotę zadłużenia o 30% wartości nieruchomości, ale nie więcej niż o 100 tys. zł. Te pieniądze możemy przeznaczyć na dowolny cel. ING Bank Śląski ma podobną ofertę. Różnica polega na tym, że dodatkową kwotę (też 30% wartości nieruchomości) dostaniemy nie tylko przy przenoszeniu zobowiązań z innego banku, ale też na przykład zaciągając kredyt na remont czy refinansując już poniesione wydatki na remont.

Zobacz także: Pożycz deweloperowi pieniądze i zarabiaj

W obu bankach łączne kwoty udzielonych kredytów nie mogą przekroczyć 80% (w ING) i 90% (w Deutsche Banku) wartości nieruchomości, która stanowi zabezpieczenie.

Promocyjną ofertę pożyczek hipotecznych oprocentowanych tak jak kredyt mieszkaniowy ma w swojej ofercie także DnB Nord. Minimalna kwota kredytu udzielanego na takich warunkach wynosi 250 tys. zł. Kredytu na refinansowanie poniesionych kosztów nie udzielą Credit Agricole i Bank Ochrony Środowiska.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA