Spread – dodatkowy koszt dla kredytobiorcy

REKLAMA

REKLAMA

Spread jest dodatkowym kosztem, który ponosi kredytobiorca zadłużający się w obcej walucie. Jest to właściwie koszt podwójny, bo uderza dwukrotnie w klienta: najpierw przy zaciąganiu kredytu (kwota ze złotych przeliczana jest po niższym kursie kupna), a potem przy spłacie kolejnych rat (wyliczanych po wyższym kursie sprzedaży). Podstawową wadą obecnie panującego rozwiązania jest nieprzewidywalność spreadów – banki mają całkowitą dowolność w ustalaniu kursów walutowych, co nie pozwala klientom na oszacowanie kosztów kredytu i ryzyka, które ponoszą.

REKLAMA

REKLAMA

Największe szanse na wejście w życie ma pomysł przedstawiony przez Platformę Obywatelską i Polskie Stronnictwo Ludowe. Chodzi o to, by umożliwić kredytobiorcom spłatę kredytu bezpośrednio w walucie, bez ograniczeń związanych np. z kosztem aneksu. Standardowo jest to maksymalnie 200–250 zł, ale w niektórych bankach wyliczany jest procentowo i wówczas koszt ten może wynieść nawet kilka tysięcy złotych. Wiele instytucji pobiera np. opłaty za przychodzące przelewy walutowe i ten problem także należałoby rozwiązać. Rezygnacja z 7,5% spreadu to w przypadku kredytu na 300 tys. zł zaciągniętego latem 2008 roku miesięczna oszczędność rzędu 60–65 zł („odzyskać” można tylko tę część spreadu, która jest związana z zapłatą raty), zatem kilkaset złotych za aneks zwraca się maksymalnie po pół roku. Jednak takie rozwiązanie ma też swoje wady – możliwe, że wzrosłyby wówczas spready w kantorach, a banki wprowadziłyby dodatkowe opłaty, by odzyskać przychody, których ich pozbawiono.

Zobacz także: Kredyt hipoteczny z rodziną – czy warto?

Warto przy tym zaznaczyć, że dzięki rekomendacjom Komisji Nadzoru Finansowego klienci już od dwóch lat mogą spłacać kredyt w walucie, w której jest on rozliczany. Korzysta z tego niewielki odsetek kredytobiorców – problemem najczęściej nie jest koszt aneksu, tylko kwestia wygody. Kupno waluty i dostarczenie jej do banku wiąże się z pewnym wysiłkiem i większość klientów po prostu woli płacić więcej.

REKLAMA

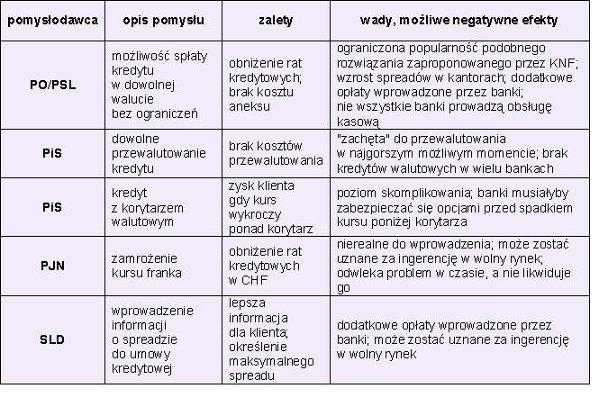

Wady i zalety pomysłów na walkę ze spreadami (tabela)

Wcześniej PSL proponowało, by spłata kredytu hipotecznego mogła odbywać się po średnim kursie Narodowego Banku Polskiego, ale odstąpiono od tego pomysłu, m.in. ze względu na ryzyko zaskarżenia go do Trybunału Konstytucyjnego.

Prawo i Sprawiedliwość przedstawiło dwa pomysły. Pierwszy to zapewnienie klientom dowolnego przewalutowania kredytu na złote, dolary, euro lub funty. PiS chciałby, żeby taka operacja kosztowała maksymalnie 100 zł i mogła być przeprowadzona raz na pół roku. Problem w tym, że wiele banków nie ma w ofercie kredytów walutowych (szczególnie w dolarach i funtach), na dodatek pomysł ten brzmi jak zachęta do przewalutowania, a przecież aktualnie taki krok, w przypadku kredytu frankowego, jest najgorszym z możliwych. Aby przewalutować kredyt zaciągnięty we franku w latach 2006–2008 (takich jest na rynku najwięcej), trzeba by zaciągnąć kredyt na kwotę nawet o 50–70 proc. wyższą niż początkowa, co wynika ze wzrostu kursu franka. To oznacza skokowy wzrost raty kredytu, nawet o 80%, co dla wielu gospodarstw domowych byłoby zbyt dużym obciążeniem.

Zobacz także: Czy zmiana kredytu pozwoli na oszczędności?

Drugi pomysł PiS to kredyt z korytarzem walutowym. Mowa o stałym, z góry określonym przedziałem (na konferencji poinformowano, że jego szerokość mogłaby wynosić 1 zł), w którym kredyt będzie spłacany po kursie rynkowym. Jeśli wykroczy ponad niego, to klient będzie korzystał, bo zapłaci ratę po kursie niższym niż rynkowy. W przeciwnym wypadku zarabiać będzie bank. Dodatkowo PiS chciałby, by banki zabezpieczały się na wypadek wykroczenia kursu poza korytarz. Jest to jednak rozwiązanie na tyle skomplikowane, że mogłoby utrudniać życie klientom. Dużo lepiej byłob,y gdyby korytarz walutowy był węższy, ale ruchomy, co w istocie oznaczałoby wprowadzenie maksymalnego spreadu.

Polska Jest Najważniejsza zaproponowała z kolei – wzorując się na pomyśle węgierskim – zamrożenie kursu franka, np. na poziomie 2,75 zł. Dla klientów oznaczałoby to spadek raty kredytu o ponad 20%. Ale to, czego kredytobiorca nie zapłaci dziś i tak będzie musiał zapłacić w przyszłości, najprawdopodobniej z odsetkami. Jest to zatem odsunięcie problemu w czasie, a nie jego likwidacja. Na dodatek pomysł taki można uznać za ingerencję w wolny rynek.

Kolejny pomysł pochodzi od Sojuszu Lewicy Demokratycznej, który chciałby, aby informacja o spreadzie (jego maksymalnym poziomie) znalazła się w umowie kredytowej. Jednak wątpliwość budzi to, czy rozwiązanie takie może dotyczyć umów już działających oraz jak ów maksymalny poziom spreadu miałby zostać ustalony. Plusem jest to, że klient w chwili zaciągania kredytu dokładnie wiedziałby, ile maksymalnie może wynieść spread.

W takich sytuacjach jak bumerang wraca powtarzana od lat prawda, że kredyty walutowe są dla osób, które w danej walucie zarabiają. Ewentualnie dla klientów zamożnych, dla których kilkudziesięcioprocentowy wzrost raty nie jest poważnym problemem. Ryzyko w kredycie walutowym jest bowiem dużo większe niż przy zadłużaniu się w złotych.

Wszystkie pomysły mają ułatwić życie kredytobiorcom, ale nie są pozbawione wad. Trudno też wyjaśnić, skąd takie zainteresowanie kredytami we franku szwajcarskim, bo przecież prawie tak samo rosną raty kredytów złotowych. Od jesieni ubiegłego roku rata kredytu frankowego wzrosła o kilkanaście proc., a w złotych o 10%. Rada Polityki Pieniężnej czterokrotnie już podnosiła stopy procentowe, w efekcie kredytobiorcy zadłużeni w złotych z każdym kwartałem płacą wyższe raty, a im nikt pomagać nie chce.

Zobacz także: Rosnące raty kredytów

W piątek, po sejmowych głosowaniach, zbierze się komisja poselska, która będzie pracować nad projektami. Być może więc w przyszłym tygodniu poznamy szczegóły zmian, które czekają kredytobiorców. Podsumowując, warto zaznaczyć, że jakiekolwiek rozwiązanie, które przyniesie ulgę kredytobiorcom, jest lepsze od żadnego. Ważne jednak, by jego wprowadzenie nie odbiło się na innych klientach banków lub by kosztów nie ponosił skarb państwa.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA