Ugody kredytowe KNF – skutki dla frankowiczów

REKLAMA

REKLAMA

Ugody banków z frankowiczami - propozycja KNF

Wraz ze zwiększającą się liczbą korzystnych dla frankowiczów wyroków, które aktualnie zapadają w sądach, były główny prawnik banku PKO BP, a od niedawna przewodniczący KNF, zaprezentował propozycję „ugodową”, która nie wymagałaby procesu sądowego. Koncepcja Komisji Nadzoru Finansowego zakłada usunięcie z umów powiązania z kursem waluty obcej i przeliczenie kredytu od nowa z zastosowaniem oprocentowania opartego o stosowany w kredytach złotowych WIBOR (zamiast korzystniejszego LIBORu). Takie rozwiązanie wydaje się kuriozalne, chociażby ze względu na to, że wielu kredytobiorcom w latach 2006-2011 odmówiono kredytu złotowego ze względu na domniemany brak zdolności kredytowej, proponując im jednocześnie pozornie tańszy kredyt frankowy. Po kilku/kilkunastu latach spłaty frankowicze wiedzą, że w istocie ich umowy wcale nie były tańsze, a teraz mieliby na podstawie ugody zawartej z bankiem przejść na droższy kredyt, na który wcześniej nie było ich stać.

REKLAMA

REKLAMA

Jedyną zaletą propozycji KNF wydaje się być usunięcie z umów powiązania z kursem waluty obcej, co przełoży się na obniżenie aktualnego zadłużenia kredytobiorców, jednak w porównaniu z aktualnie możliwymi rozwiązaniami tej sprawy „ugoda” jest zdecydowanie najmniej korzystna.

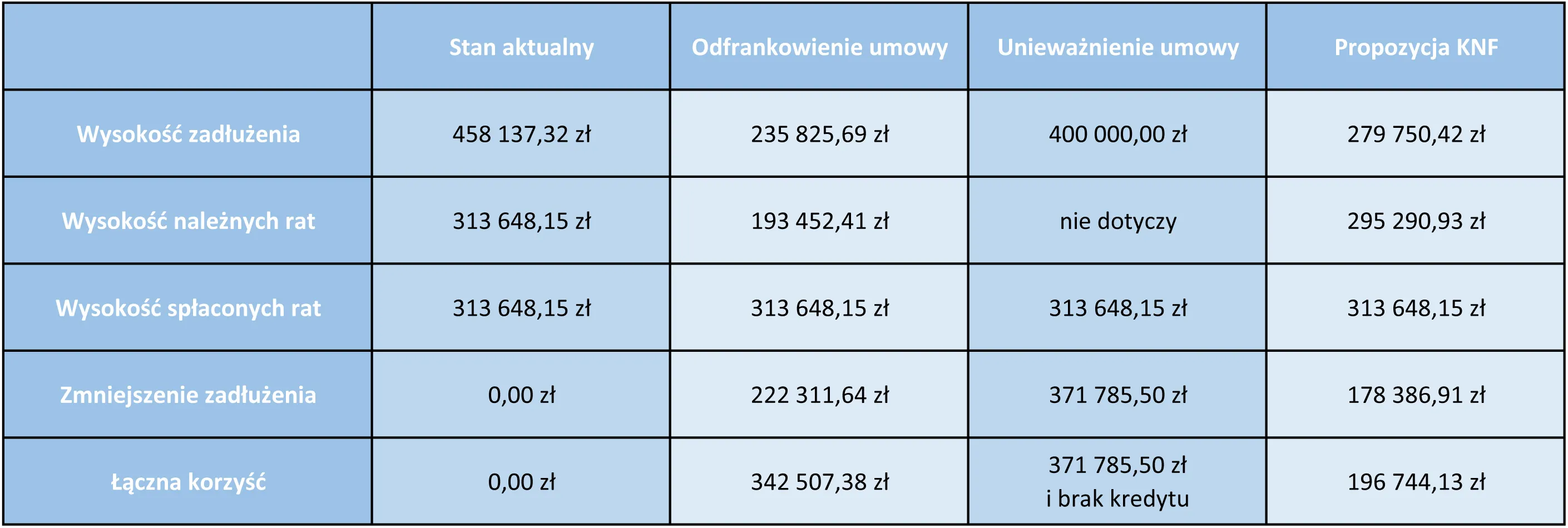

Przykładowo dla kredytu na 400 000 zł zaciągniętego na początku 2008 roku różnica łącznej korzyści pomiędzy odfrankowieniem umowy a propozycją KNF sięga niemal 150 000 zł.

Ugody kredytowe z frankowiczami

Największa korzyść przy stwierdzeniu nieważności umowy

Jak klarownie widać, kredytobiorca największą korzyść uzyskuje przy stwierdzeniu przez sąd nieważności umowy. Zakładając, że zarzut przedawnienia w stosunku do banku nie zostanie uwzględniony, kredytobiorcy do zwrotu pozostanie około 86 tys. złotych. Porównywalne w odniesionych korzyściach jest także odfrankowienie umowy – w tym przypadku kredytobiorcy nadal pozostaje do spłaty około 235 tys. zł, jednak dokonał także nadpłaty około 120 000 zł, która może zostać zaliczona na wcześniejszą spłatę kredytu i wtedy zadłużenie wyniesie tylko 115 tys. złotych. Ponadto wysokość pozostałych do spłaty rat i saldo pozostałe do spłaty będą określone w złotych, a każda comiesięczna spłacona rata sukcesywnie pomniejszy saldo.

REKLAMA

Porównując propozycję KNF z opisanymi wyżej rozwiązaniami, należy stwierdzić, że jest ona najzwyczajniej niekorzystna, a jej jedyną zaletą jest wyeliminowanie ryzyka kursowego w relatywnie krótkim czasie, jednakże przy utrzymującym się trendzie orzeczniczym na korzyść frankowiczów skorzystanie z takiego rozwiązania wydaje się nielogiczne. Zawarcie „ugody” na warunkach zaproponowanych przez KNF wiązałoby się także ze zrzeczeniem się roszczeń wynikających z umowy kredytu, dlatego decyzja o wyborze tego rozwiązania powinna być poparta pogłębioną analizą ekonomiczną i prawną.

Stanowisko NBP

Z punktu widzenia kredytobiorców ważne okazać się może stanowisko Narodowego Banku Polskiego w sprawie zaangażowania w operację „ugodową”. W opinii Zarządu NBP krytycznie należy ocenić systemowy charakter tej operacji, ponieważ nie wszystkie banki zdecydowały się przystąpić do inicjatywy KNF, a co za tym idzie nie wszyscy kredytobiorcy będą mogli skorzystać z oferty przewalutowania. Co więcej, Zarząd Narodowego Banku Polskiego sformułował pewne warunki, przy których spełnieniu, mógłby zaangażować się w całą operację:

- Przystąpienie do inicjatywy konwersji kredytów walutowych na złote odpowiednio licznej grupy banków, która zapewni objęcie projektem przeważającej części portfela walutowych kredytów mieszkaniowych w kraju;

- Przedstawienie przez banki wiarygodnej informacji o zainteresowaniu istotnej części ich kredytobiorców skorzystaniem z oferty przewalutowania;

- Wyeliminowanie wątpliwości prawnych odnośnie do skuteczności tej inicjatywy w zakresie podjęcia decyzji o udziale banków na odpowiednich szczeblach decyzyjnych, w tym w szczególności uzyskanie zgody akcjonariuszy na przewalutowanie;

- Wyeliminowanie wątpliwości prawnych odnośnie do skuteczności tej inicjatywy w zakresie relacji z klientami, w szczególności w zakresie wykluczenia możliwości dochodzenia dalszych roszczeń, w tym związanych z klauzulami przeliczeniowymi po zawarciu ugody;

- Przedstawienie wiążących planów odbudowy kapitałów, w ramach których banki zobowiążą się do podjęcia działań zmierzających do powrotu wysokości współczynników wypłacalności i współczynnika dźwigni do poziomów nie niższych niż notowane przed podjęciem konwersji; w szczególności zobowiązania te powinny dotyczyć braku wypłaty dywidendy w okresie obowiązywania planów oraz podjęcia środków oszczędnościowych, w tym wstrzymania wypłat premii i innych zmiennych składników wynagrodzeń w okresie obowiązywania planów.

Jak widać, nie są to warunki proste do spełnienia. Część banków wcale nie zamierza angażować się w operację „ugodową”, trudności sprawiać będą wątpliwości prawne związane z wykluczeniem możliwości dochodzenia roszczeń na przyszłość. Spełnienie warunków NBP wiązałoby się także z zaprzestaniem wypłacania dywidendy akcjonariuszom banków.

Propozycja ugodowa KNF na pierwszy rzut oka może wydawać się interesującą, jednakże zarówno jej aspekty prawne jak i aspekty ekonomiczne wymagają pogłębionej analizy i podjęcia decyzji o wyborze najmniej korzystnej z dostępnych opcji rozwiązania problemu.

Adrian Nowicki, Asystent prawny, Kancelaria Rachelski i Wspólnicy

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA