Kredyty mieszkaniowe 2023. Jaka zdolność kredytowa przeciętnej rodziny w połowie października?

REKLAMA

REKLAMA

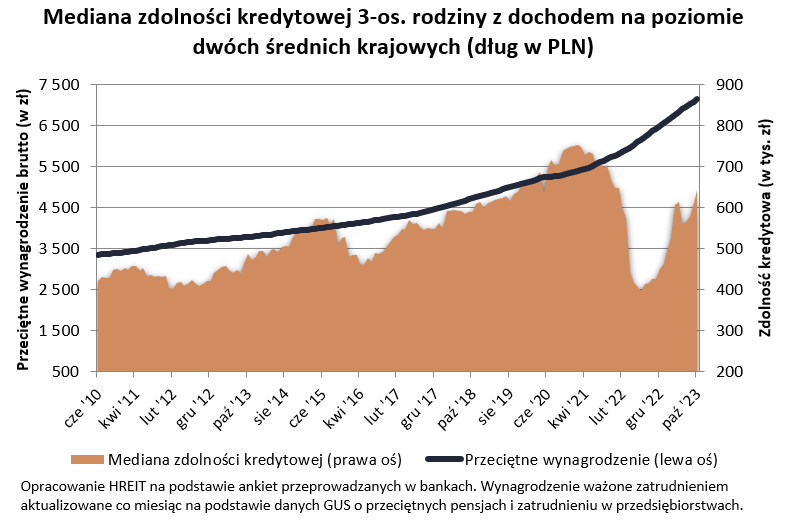

W połowie października 2023 r. trzyosobowa rodzina dysponująca dwiema średnimi krajowymi może pożyczyć na zakup mieszkania prawie 644 tys. złotych. Tak wynika z najnowszej ankiety przeprowadzonej przez HREIT. W porównaniu do września banki skłonne są pożyczyć rodzinie z naszego przykładu o ponad 5% więcej. Dobry wynik zawdzięczamy rosnącym wynagrodzeniom i obniżkom stóp procentowych.

W tej beczce miodu jest jednak też łyżka dziegciu, bo niektóre banków poinformowały o podwyżkach oprocentowania. Część instytucji ograniczyła jednak koszty dodatkowe, bo nawet pomimo wyższego niż we wrześniu oprocentowania znacznie rzadziej mieliśmy do czynienia ze wzrostem RRSO.

REKLAMA

REKLAMA

Mediana zdolności kredytowej 3-os. rodziny z dochodem na poziomie dwóch średnich krajowych (dług w PLN)

HREIT - Heritage Real Estate Investment Trust

Od boomu do załamania i z powrotem

Warto też spojrzeć na te dane w szerszej perspektywie, a nie tylko w porównaniu „miesiąc do miesiąca”. Patrząc tylko od końcówki 2021 roku mieliśmy bowiem do czynienia z ogromną zmiennością. Przypomnijmy, że jeszcze we wrześniu 2021 roku, czyli przed cyklem podwyżek stóp procentowych, nasza przykładowa rodzina z dochodem na poziomie dwóch średnich krajowych mogła na zakup mieszkania pożyczyć 700 tysięcy złotych. Potem gwałtowne zakręcanie kurków z kredytami spowodowało, że zdolność kredytowa spadła poniżej 400 tysięcy złotych. Dziś wynik na poziomie 644 tys. złotych jest nie tylko o ponad 62% wyższy niż w hipotecznym dołku, ale też już tylko o krok od tego sprzed cyklu podwyżek stóp procentowych. Przy takiej zmienności trudno się dziwić, że Polacy chcą zaciągać kredyty, gdy odzyskali taką możliwość. Doceniają to szczególnie osoby, które w roku 2020 albo 2022 nie mogły liczyć na pożyczenie pieniędzy na zakup mieszkania.

Standardem staje się zdolność rzędu 600-700 tysięcy złotych

Cóż jednak dokładnie wynika z faktu, że nasza przykładowa rodzina może pożyczyć przeciętnie 644 tysiące złotych? Trzeba dodać, że liczba ta jest medianą. To znaczy, że połowa instytucji deklarowała możliwość pożyczenia na zakup mieszkania większej kwoty, a w połowa mniejszej. W efekcie część instytucji, oszacowała zdolność kredytową przykładowej familii na prawie 700, a nawet ponad 700 tys. złotych. Po taki dług należałoby udać się do Millennium, Velobanku, BOŚ Banku, Pekao czy Aliora. Przy tym warto też zwrócić uwagę na instytucje oferujące naszej rodzinie mniejszą zdolność kredytową, bo na przykład w zamian za stawianie wyższych wymagań mogą być skłonne zaproponować tańszy kredyt lub na przykład szybszy proces udzielania kredytu.

| Zdolność kredytowa 3-os. rodziny z dochodem 10 410 zł netto | |||||

Nazwa Banku | Maksymalna zdolność kredytowa | Oprocentowanie kredytu | Maksymalna część ceny mieszkania, którą bank może kredytować | ||

| Alior Bank S.A. | 724 332 zł | 7,15% | 90% | ||

| Bank Pekao | 706 300 zł | 7,21% | 90% | ||

| BOŚ Bank | 693 727 zł | 7,96% | 90% | ||

| VeloBank | 686 346 zł | 7,80% | 90% | ||

| Bank Millennium | 686 000 zł | 7,06% | 90% | ||

| BNP Paribas | 649 192 zł | 7,40% | 80% | ||

| PKO Bank Hipoteczny | 638 700 zł | 7,55% | 90% | ||

| PKO Bank Polski | 638 700 zł | 7,55% | 90% | ||

| Santander | 638 390 zł | 6,94% | 90% | ||

| Citi Handlowy | 590 831 zł | 6,82% | 80% | ||

| ING | 590 007 zł | 7,28% | 80% | ||

| mBank | 553 952 zł | 7,30% | 90% | ||

| Przypadek: Małżeństwo z jednym dzieckiem. Obie dorosłe osoby pracują od 3 lat na pełen etat na umowie na czas nieokreślony. Dochód rodziny na poziomie 10 410 zł netto miesięcznie. Modelowy kredytobiorca mieszka w mieście o 300 tys. mieszkańców i ma pozytywną historię kredytową. Na ten moment rodzina spłaciła wszystkie kredyty, nie posiada kart kredytowych czy limitów w kontach. Rodzina posiada samochód wart 15 tys. zł. Przeciętne deklarowane miesięczne koszty utrzymania na poziomie 2 tys. zł miesięcznie. Jeśli będzie miało to wpływ na wynik kalkulacji, rodzina skłonna jest skorzystać z dwóch produktów - rachunku ROR z przelewem wynagrodzenia i karty płatniczej lub kredytowej. Kredytobiorca woli unikać ubezpieczeń typu: od utraty pracy, na życie itp. Raty równe. | |||||

| Opracowanie HRE Investments na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 13.10.2023 r.) | |||||

REKLAMA

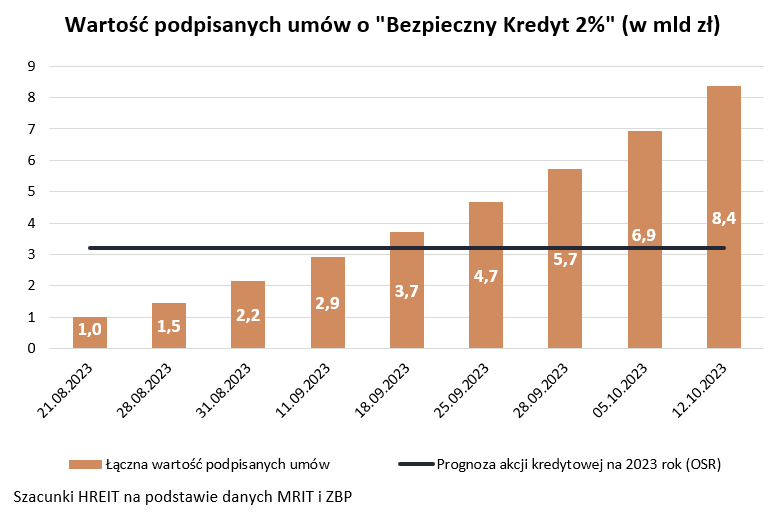

Ponad połowa środków na Bezpieczny Kredyt 2% została wykorzystana

W kontekście rynku hipotecznego nie sposób nie wspomnieć też o „Bezpiecznym Kredycie 2%”. Ten cieszy się ogromną popularnością, bo co tydzień podpisywane są umowy opiewające na grubo ponad miliard złotych. Problem w tym, że na etapie prac nad stosowną ustawą zakładano, że do końca bieżącego roku udzielone zostaną kredyty o łącznej wartości 3,2 mld złotych. Według stanu na 12 października limit ten został przekroczony ponad dwu i półkrotnie.

Z szacunków HREIT wynika, że już tylko umowy podpisane dotychczas mogą wygenerować koszt dla budżetu na poziomie około 450 mln złotych w samym tylko 2024 roku. Warto więc wiedzieć, że zgodnie z obowiązującą ustawą BGK ma obowiązek ogłosić koniec przyjmowania wniosków kredytowych, gdy licznik dobije do niewiele ponad 830 milionów złotych. Wszystko wskazuje na to, że wykorzystaliśmy ponad połowę tych środków, przy czym w bankach czekają jeszcze dziesiątki tysięcy wniosków, a co tydzień kolejne tysiące napływają.

Najwcześniej komunikat o wstrzymaniu przyjmowania wniosków może zostać wydany w styczniu 2024 roku. Jeśli popularność „Bezpiecznego Kredytu 2%” nie zmaleje, to z początkiem przyszłego roku skończyć się mogą pieniądze przewidziane na dopłaty. Nawet gdyby jakimś cudem parlament postanowił powiększyć budżet tego programu, to niemal pewne jest, że nie zdąży przed Nowym Rokiem.

HREIT - Heritage Real Estate Investment Trust

Pół miliona za niewiele ponad średnią krajową

Widząc taki obrót spraw część rodaków może chcieć skorzystać z „Bezpiecznego Kredytu 2%” jeszcze w bieżącym roku. Powodów jest co najmniej kilka. Przecież rata preferencyjnego długu jest znacznie niższa niż w standardowej „hipotece”. Do tego, ubiegając się o kredyt z dopłatą, wystarczy znacznie niższy dochód niż przy zwykłym długu, a ponadto wkład własny można zastąpić gwarancją udzielaną przez BGK. To w sumie powoduje, że tak hojnego programu mieszkaniowego jeszcze nie było.

Spójrzmy na konkretny przykład. Spytaliśmy banki o to jakim dochodem musiałby się pochwalić singiel, który mieszkając w mieście wojewódzkim, chciałby zaciągnąć 30-letni kredyt na kwotę 500 tysięcy złotych. Efekt? Przebadane instytucje zadeklarowały, że pół miliona taniego kredytu są w stanie udzielić singlowi z dochodem na poziomie nawet od około 5 do 7 tys. złotych netto.

| Wymagane zarobki i wysokość pierwszej raty „Bezpiecznego kredytu 2%” | |||

| (Singiel zaciąga 30-letni kredyt na 500 tys. zł z min. wkładem własnym wymaganym przez bank) | |||

Nazwa Banku | Wymagany dochód | Pierwsza rata | Całkowity koszt kredytu |

| Alior | 5 400 zł | 2 231 zł | 427 618 zł |

| Bank Pekao | 6 130 zł | 1 778 zł | 361 263 zł |

| mBank | 7 100 zł | 2 284 zł | 514 719 zł |

| PKO Bank Polski | 6 200 zł | 2 279 zł | 427 853 zł |

| VeloBank | 5 850 zł | 2 222 zł | 452 893 zł |

| Przypadek: Bezdzietny singiel pracujący od 3 lat na pełen etat na umowie o pracę na czas nieokreślony i spełniający wszystkie warunki otrzymania "Bezpiecznego kredytu 2%". Modelowy kredytobiorca mieszka w mieście wojewódzkim i ma pozytywną historię kredytową. Na ten moment singiel spłacił wszystkie kredyty, nie posiada kart kredytowych czy limitów w kontach. Singiel posiada samochód wart 30 tys. zł. Przeciętne deklarowane miesięczne koszty utrzymania na poziomie 1,5 tys. zł miesięcznie. Jeśli będzie miało to wpływ na wynik kalkulacji, singiel skłonny jest skorzystać z dwóch produktów - rachunku ROR z przelewem wynagrodzenia i karty płatniczej lub kredytowej. Kredytobiorca woli unikać ubezpieczeń typu: od utraty pracy, na życie itp. | |||

| Opracowanie HREIT na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 16.10.2023 r.) | |||

A co, jeśli po preferencyjny kredyt chciałaby ruszyć rodzina z dzieckiem? Gdyby taka familia chciała na 30 lat pożyczyć kwotę 600 tysięcy złotych, to banki wymagałaby od nich dochodu netto na łącznym poziomie od około 8 do 10 tysięcy złotych i to przeważnie niezależnie od tego czy rodzina miała 20% wkładu własnego czy chciała go w maksymalnym stopniu zastąpić gwarancją udzielaną przez BGK w ramach tzw. „kredytu bez wkładu własnego”.

| Wymagane zarobki i wysokość pierwszej raty „Bezpiecznego kredytu 2%” | |||

| (3-osobowa rodzina zaciąga 30-letni kredyt na 600 tys. zł z min. wkładem własnym wymaganym przez bank) | |||

Nazwa Banku | Wymagany dochód | Pierwsza rata | Całkowity koszt kredytu |

| Alior | 7 850 zł | 2 677 zł | 513 019 zł |

| Bank Pekao | 8 950 zł | 2 667 zł | 542 082 zł |

| mBank | 9 700 zł | 2 742 zł | 616 193 zł |

| PKO Bank Polski | 9 000 zł | 2 735 zł | 512 672 zł |

| VeloBank | 8 500 zł | 2 667 zł | 543 468 zł |

| Przypadek: Małżeństwo z jednym dzieckiem, gdzie obie osoby od 3 lat pracują na pełen etat na umowie o pracę na czas nieokreślony i spełniają wszystkie ustawowe warunki otrzymania "Bezpiecznego kredytu 2%". Modelowy kredytobiorca mieszka w mieście wojewódzkim i ma pozytywną historię kredytową. Na ten moment rodzina spłaciła wszystkie kredyty, nie posiada kart kredytowych czy limitów w kontach. Rodzina posiada samochód wart 35 tys. zł. Przeciętne deklarowane miesięczne koszty utrzymania na poziomie 2 tys. zł miesięcznie. Jeśli będzie miało to wpływ na wynik kalkulacji, rodzina skłonna jest skorzystać z dwóch produktów - rachunku ROR z przelewem wynagrodzenia i karty płatniczej lub kredytowej. Kredytobiorca woli unikać ubezpieczeń typu: od utraty pracy, na życie itp. | |||

| Opracowanie HREIT na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 16.10.2023 r.) | |||

Bartosz Turek, główny analityk HRE Investment Trust

REKLAMA

REKLAMA