Kredyty mieszkaniowe (wrzesień 2021 r.) - mniej wniosków kredytowych

REKLAMA

REKLAMA

Niższy wkład własny zachęcił do brania kredytów

Głównym powodem obserwowanych zmian wydaje się realizacja odroczonego popytu na mieszkania. Chodzi o to, że jeszcze w 2020 roku znacznie trudniej było o kredyt. Bardzo wyraźnie zmieniło się to na początku 2021 roku wraz z obniżeniem wymagań odnośnie wkładu własnego w dwóch największych bankach. To dlatego spora część z osób, które nie mogły kupić mieszkania w ubiegłym roku, w tym roku postanowiły to zrobić.

REKLAMA

REKLAMA

Rosną wynagrodzenia

Oprócz tego na sytuację na rynku hipotek wpływa cała masa zjawisk. Na przykład dobre dane z rynku pracy powinny sprzyjać popytowi na hipoteki. W tym kierunku działają szybko rosnące pensje. Najnowsze dane GUS pokazują, że w sierpniu przeciętne wynagrodzenie wzrosło aż o 9,5%. Gorzej jest z danymi o zatrudnieniu. Co prawda sytuacja jest wyraźnie lepsza niż przed rokiem, ale trochę gorsza niż przed miesiącem – w przedsiębiorstwach zatrudniających ponad 9 osób pracuje dziś 6352 tys. Polaków. Rok temu było to o 57 tys. osób mniej, ale za to w lipcu br. o 10 tys. osób więcej.

Rekomendacja S stopuje kredytobiorców

W przeciwnym kierunku na popyt na hipoteki działają niedawne zmiany zaproponowane przez KNF. Przypomnijmy, że w lipcu weszła w życie nowelizacja rekomendacji S, która spowodowała, że banki mają namawiać klientów do zaciągania kredytów na nie dłużej niż 25 lat. To namawianie ma mieć całkiem wymierny kształt – jeśli ktoś będzie chciał się zadłużyć na dłużej niż 25 lat, to zdolność kredytowa liczona jest tak, jakby kredyt był zaciągany na lat 25. To wyraźnie ogranicza możliwość zadłużania się dla osób, które balansowały na granicy zdolności kredytowej. W wyniku nowelizacji rekomendacji zdolność kredytowa osób myślących dotychczas o 30-letnim długu spadła o około 5%. Nie jest to zmiana diametralna, ale bez wątpienia zauważalna. Spadek zdolności kredytowej jest oczywiście tym większy im na dłużej pierwotnie ktoś chciał się zadłużyć (np. 35 lat, a nie dziś rekomendowane 25 lat).

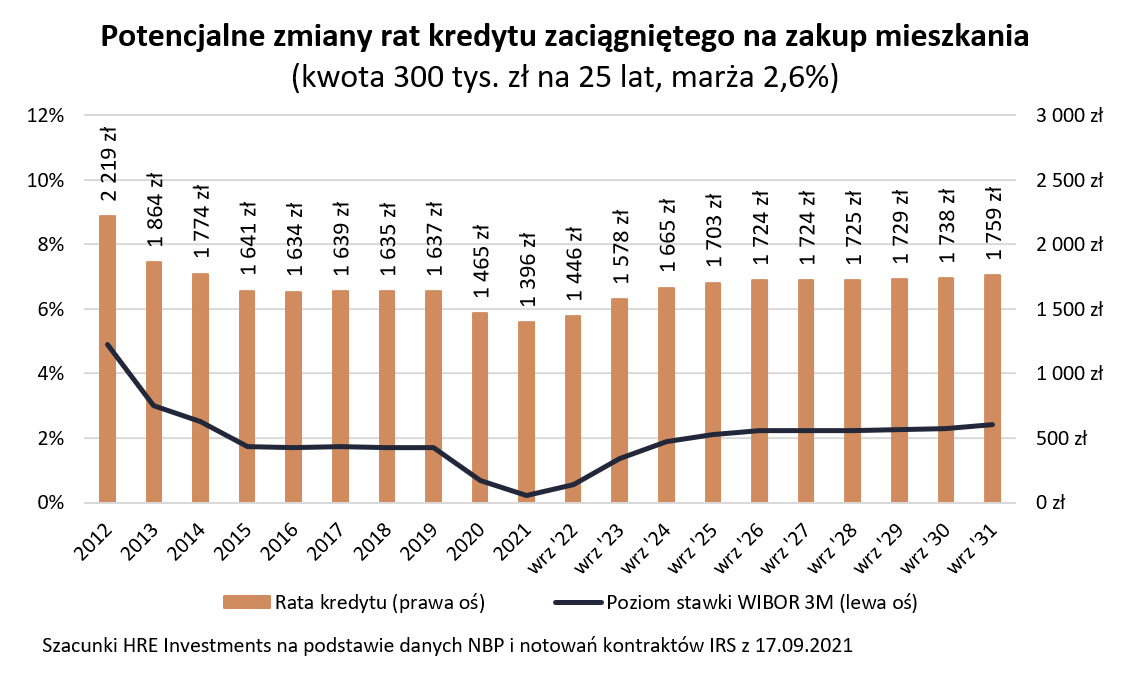

Raty kredytowe nieco wzrosły

Szerokim echem odbiła się ponadto skromna podwyżka stawki WIBOR 3M, która jest elementem oprocentowania większości kredytów hipotecznych. Ruch nie był wysoki. Jeszcze 27 sierpnia stawka WIBOR 3M była kwotowana na poziomie 0,21%, a w 6 dni później 0,24%. W praktyce oznacza to, że na przykład rata kredytu na 300 tys. złotych i 25 lat przy założeniu marży na poziomie 2,6% wzrośnie w konsekwencji podwyżki WIBOR-u o zaledwie 4,63 zł. Jest to zmiana symboliczna, ale też wiele osób ten ruch utożsamia z jaskółką mających nadejść podwyżek stóp procentowych.

REKLAMA

Te zgodnie z przewidywaniami mają nadejść w przyszłym roku, ale nie mają być to zmiany być gwałtowne czy o dużej skali. Jeśli wierzyć prognozom, to na podwyżkę czekać będziemy co najwyżej kilka miesięcy. Przy tym rynek spodziewa się podwyżki raczej symbolicznej, która może podnieść ratę o zaledwie kilka – kilkanaście złotych w przeliczeniu na każde 100 tysięcy pożyczonego kapitału. W dłuższej pespektywie dzisiejsze prognozy sugerują, na przykład, że raty w ciągu 3 lat wzrosną o 15-20%.

Całe szczęście to niejedyne podwyżki, których spodziewają się ekonomiści. Jeśli bowiem spojrzymy na najnowszą projekcję przygotowaną przez analityków NBP, to wynika z niej, że w latach 2021-23 wynagrodzenia rodaków będą co roku rosły przeciętnie o 7,8-8,1%. To znaczy w sumie, że w ciągu 3 lat wynagrodzenia mają wzrosnąć o około 1/4.

Oferty kredytowe banków niemal bez zmian. Jaka zdolność kredytowa?

Warto wiedzieć, że same banki utrzymały swoje oferty kredytowe na niemal identycznym poziomie w porównaniu do sierpniowych. To dlatego w ramach przeprowadzanej przez nas cyklicznie ankiety otrzymaliśmy we wrześniu wyniki zbliżone do sierpniowych. Przypomnijmy, że co miesiąc monitorujemy ofertę kredytową, która przedstawiona zostałaby trzyosobowej rodzinie, w której oboje rodzice pracują i każde z nich przynosi do domu po średniej krajowej. Taka familia mogłaby pożyczyć na zakup mieszkania ponad 706 tys. złotych – tak wynika z ankiety przeprowadzonej przez HRE Investments. Niezbędne jest, aby uściślić, że nasza przykładowa rodzina chce zadłużyć się na lat 30, ma do dyspozycji co miesiąc ponad 8 tysięcy złotych netto, do tego nie ma innych zobowiązań, a mimo to zdążyła już wyrobić sobie dobrą historię kredytową. Najnowszy wynik jest o kilka tysięcy niższy zarówno względem tego sprzed roku, jak i tego sprzed miesiąca.

|

Zdolność kredytowa 3-os. rodziny z dochodem 8138 zł netto |

|||

|

Nazwa Banku |

Maksymalna zdolność kredytowa |

RRSO zaproponowanego kredytu |

Maksymalna część ceny mieszkania, którą bank może kredytować |

|

Bank Pekao |

797 400 zł |

3,77% |

90% |

|

BNP Paribas |

788 033 zł |

3,30% |

80% |

|

ING |

787 761 zł |

2,77% |

80% |

|

Santander |

738 113 zł |

2,63% |

90% |

|

BOŚ Bank |

716 651 zł |

2,16% |

80% |

|

Credit Agricole |

683 563 zł |

2,76% |

90% |

|

mBank |

666 801 zł |

2,93% |

90% |

|

Alior Bank S.A. |

665 309 zł |

3,48% |

90% |

|

PKO Bank Hipoteczny |

643 300 zł |

2,95% |

90% |

|

PKO Bank Polski |

643 300 zł |

2,95% |

90% |

|

* specjalna oferta przeznaczona dla nieruchomości o wysokiej charakterystyce energetycznej lub instalacjami OZE |

|||

|

Opracowanie HRE Investments na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 15 września 2021 r.) |

|||

Bartosz Turek, główny analityk HRE Investments

REKLAMA

REKLAMA