Klienci hipoteczni oczekują od banków digitalizacji usług

REKLAMA

REKLAMA

Wnioski o kredyty hipoteczne

Aż 76% Polaków rozważało złożenie wniosku kredytowego w dwóch lub więcej bankach, ale 70% finalnie złożyło dokumenty tylko w jednym miejscu. Klienci na równi stawiają zaufanie do konkretnej instytucji finansowej oraz oferowane im warunki (po 41%). Średni czas oczekiwania na decyzję to 10 dni, jednak w niemal 25% przypadków wyniósł on przynajmniej cztery tygodnie. Wyczekiwanym przez klientów usprawnieniem jest większa digitalizacja usług, jednak tylko 6% osób nie ma obaw, aby całą procedurę zrealizować zdalnie - wynika z raportu EY Cyfrowa hipoteka.

REKLAMA

REKLAMA

Kredytobiorcy wybierają różne drogi prowadzące do pozyskania nowej nieruchomości. Aż 45% badanych równolegle realizowało proces poszukiwania mieszkania i źródeł finansowania jego zakupu. Niemal 32% ubiegało się o kredyt na konkretną nieruchomość, podczas gdy 23% intensywnie sprawdzało oferty bankowe jeszcze przed rozpoczęciem jej poszukiwania.

Informacje o ofertach zazwyczaj weryfikowane były w różnych źródłach, najczęściej w placówce banku lub u pośrednika. Przed podjęciem decyzji o wyborze banku, aż 24% kredytobiorców zasięga jednak opinii wśród znajomych lub członków rodziny.

Finalnie jednak aż 70% osób składa wniosek tylko w jednym banku. Pozostałe 30% aplikowało do wielu banków, przy czym dominującą formą składania wniosku było wypełnienie go w placówce z doradcą kredytowym, bądź współpraca z pośrednikiem. Zaledwie 8% osób skorzystało z możliwości złożenia wniosku kredytowego za pomocą kanałów mobilnych lub internetowych banku. Z powyższego jasno wynika, że o ile jako społeczeństwo prowadzimy w wykorzystywaniu cyfrowych rozwiązań w nowoczesnej bankowości, to w przypadku kredytów hipotecznych przynajmniej część spraw wolimy zrealizować stacjonarnie.

REKLAMA

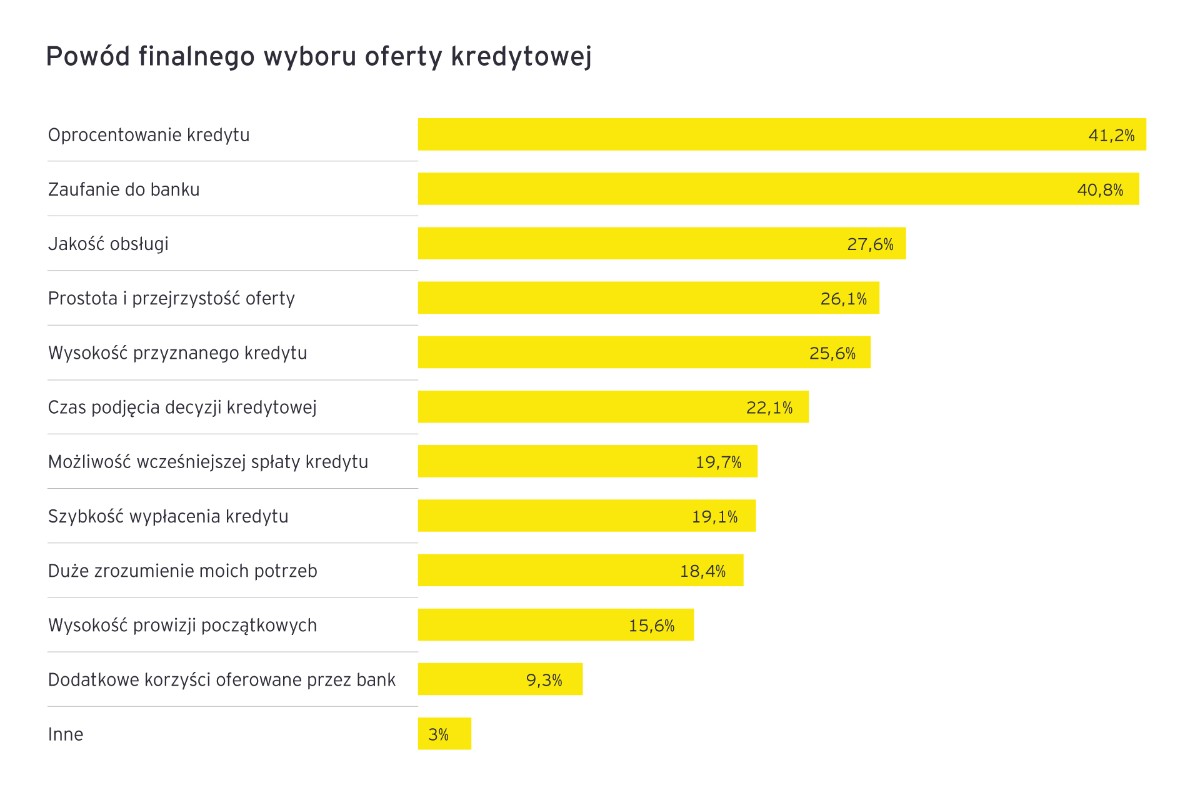

Klienci analizując instytucje, do których zgłoszą się z wnioskiem kredytowym kierują się przede wszystkim oferowanymi warunkami (41%). Przy czym, badanie potwierdza jak ważnym aspektem pozostaje ogólne doświadczenie klienta. Respondenci wskazali na stopień zaufania do banku (41%), jakość obsługi (28%) oraz przejrzystość komunikacji i oferty (26%) jako kluczowy aspekt przy podejmowaniu decyzji.

- Zaskakujący jest odsetek osób, które wskazują zaufanie do banku jako jedno z kluczowych kryteriów wyboru instytucji finansowej. Bardzo ważny jest też poziom obsługi, a także pozostałe czynniki jakościowe. Dla części klientów te aspekty są ważniejsze niż tylko uzyskanie najlepszego możliwego oprocentowania. Bank o dobrej, ale niekoniecznie najlepszej, ofercie komercyjnej, który jednocześnie zaspokoi potrzeby związane z jakością obsługi, może stać się liderem rynku. Zyskać mogą organizacje, które patrzą na swoje działania w sposób kompleksowy oraz długofalowy. – mówi Anna Kożuchowska, Lider obszaru ryzyka kredytowego, EY Polska.

Cyfrowa bankowość – koniecznie, ale pewne kwestie jeszcze muszą pozostać analogowe

Mnogość formalności i potencjalna konieczność uzupełniania dokumentacji w czasie procesu ubiegania się o kredyt wydłużają cały proces, a co za tym idzie potęgują niepewność oraz obawy o możliwość realizacji planowanego zakupu. Wyniki badania Cyfrowa hipoteka wskazują, że średni czas oczekiwania na decyzję kredytową wynosi 10 dni, a kolejny tydzień potrzebny jest na uruchomienie wypłaty środków. Jednocześnie niemalże 25% osób czekało na decyzję kredytową przynajmniej cztery tygodnie, a 15% z nich równie długo na wypłatę środków.

Wyniki badania pokazują, że klienci przede wszystkim oczekują szybkiego i jak najmniej sformalizowanego procesu, w którym dokumenty papierowe są ograniczone do niezbędnego minimum. Osiągnięcie tego celu jest możliwe wyłącznie w drodze digitalizacji przynajmniej części procesu poprzez maksymalne wykorzystanie przez banki dostępnych źródeł danych oraz automatyzacji analizy wniosku.

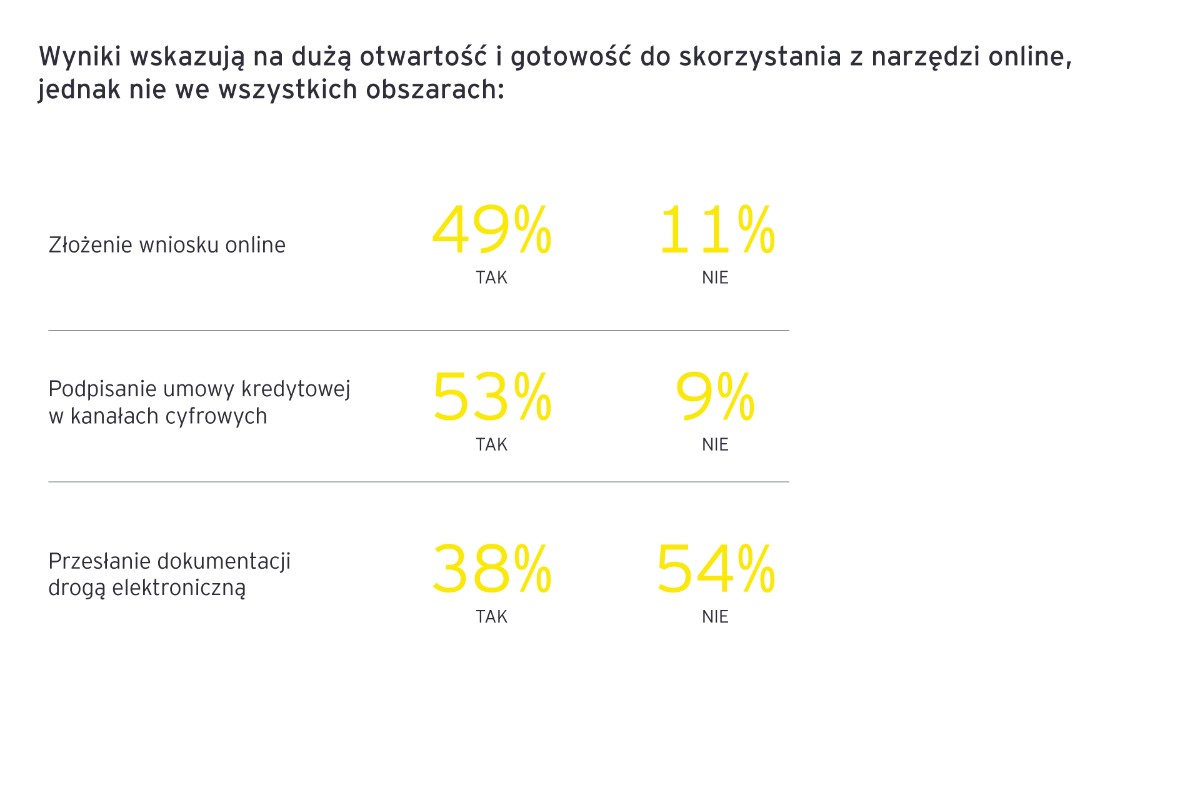

Znaczący odsetek Polaków wykazuje gotowość do przeniesienia w świat cyfrowy przynajmniej części procesu związanego z uzyskaniem kredytu hipotecznego. Niemal połowa (49%) osób chciałaby uzyskać możliwość złożenia wniosku online. Podobny odsetek (53%) dopuszcza możliwość podpisania umowy za pośrednictwem kanałów cyfrowych np. za pomocą specjalnej strony lub aplikacji mobilnej. Sytuacja zmienia się diametralnie w momencie kompletowania niezbędnych dokumentów. Aż 54% badanych nie chciałoby ich przesyłać drogą elektroniczną. Największy niepokój budzi bezpieczeństwo danych (44,1%) oraz ryzyko związane z kradzieżą tożsamości (34,1%).

W efekcie jedynie 6% respondentów nie ma żadnych obaw przed w pełni cyfrowym procesem udzielania kredytu hipotecznego. Jednocześnie Polacy najczęściej „kontaktują się” z bankiem za pośrednictwem aplikacji mobilnych (42,3%), a dla porównania ze stacjonarnego oddziału korzysta 23,8% ankietowanych.

- Digitalizacja kredytu hipotecznego jest naturalną konsekwencją toczących się od dawna procesów. Dotyczy to zarówno sektora bankowego , jak i codziennego życia. Oczekiwania klientów formułowane względem procesu hipotecznego, a dotyczące szybkości i uproszczenia formalności mogą lub nawet muszą być spełnione w kanale zdalnym. Należy jednak wątpić, aby w perspektywie krótkoterminowej możliwe było przeniesienie całego procesu do świata cyfrowego w taki sposób, aby mogli z tego skorzystać wszyscy zainteresowani . Po pierwsze, dla wielu osób nadal istotny będzie kontakt z doradcą lub pośrednikiem. Po drugie, pomimo, iż technicznie możliwe jest zautomatyzowanie i zdigitalizowanie obszaru komunikacji z klientem, pośrednikiem lub niezależnym rzeczoznawcą to istnieją granice zmian, wytyczone przez ograniczenia regulacyjne i prawne – dodaje Janusz Zdrojewski, Lider obszaru architektury bankowej, EY Polska.

Ubieganie się o kredyt hipoteczny – radość podszyta stresem

Decyzja o nabyciu nowej nieruchomości i uzyskaniu na nią finansowania wiążą się z jednymi z najsilniejszych, życiowych przeżyć. Aż 90% osób podczas procesu starania się o kredyt odczuwa radość i satysfakcję z tym związaną. Z drugiej strony, zaledwie 19% kredytobiorców nie zaznało stresu lub frustracji towarzyszących całej procedurze.

Zdecydowanie największą bolączką są formalności oraz długa lista wymaganych dokumentów, na co wskazało aż 60% badanych. Klienci mierzą się również z trudnościami dotyczącymi zrozumienia złożonej oferty kredytowej, w tym z mnogością opłat i prowizji oraz porównaniem alternatyw z różnych banków. Bez wątpienia są to kluczowe i najbardziej stresogenne kwestie, gdyż aż 46% osób obawia się wysokości miesięcznej raty i jej potencjalnej zmiany. Jednocześnie, aż 31% respondentów wskazało jako irytującą konieczność wielokrotnego odwiedzenia placówki bankowej lub pośrednika. Jedynie 14% ankietowanych nie odnotowało żadnych trudności operacyjnych.

Hipoteki - rekomendacje na przyszłość

Pomiędzy bankami w Polsce i w Europie Środkowo-Wschodniej trwa technologiczny wyścig dotyczący prowadzonej hipoteki. Będzie on kluczowy w określeniu zdolności banków do utrzymania bądź zwiększenia udziału w rynku jak i osiągnięcia zadowalającej marży. Różnica pomiędzy cyfrowym, zoptymalizowanym oraz zorientowanym na doświadczenie klienta procesem hipotecznym, a obecnymi jego wersjami będzie tak znaczna, iż odbierze bankom nieposiadającym tego rodzaju oferty zdolność rywalizacji w oparciu o parametry inne niż cena.

Projektując nowe rozwiązania w segmencie kredytów hipotecznych należy mieć na uwadze takie aspekty jak:

- korzystanie z nowych źródeł danych o klientach przy jednoczesnym wzmocnieniu środków bezpieczeństwa w zakresie ochrony danych osobowych;

- zwiększone możliwości korzystania z API i bezpośredniej integracji z klientem oraz partnerami biznesowymi (np. pośrednikami kredytowymi);

- zapewnienie bezproblemowego, kompleksowego doświadczenia bez względu na kanał dostępu;

- rolę FinTechów i BigTechów w sektorze finansowym, które zmieniają przyjęte modele biznesowe, często wchodzą w długookresową współpracę z bankiem oraz wykorzystują swoją elastyczność technologiczną, aby oferować klientom bardziej wartościowe doświadczenia po niższej cenie lub tworząc nowe usługi, których klienci potrzebują,

- fakt, że środki dystansowania społecznego i zamknięcia gospodarki zmusiły konsumentów do znacznie większej interakcji w przestrzeni cyfrowej, nawet w przypadku bardziej złożonych transakcji.

- Wprowadzając nowoczesne rozwiązania technologiczne należy rozważyć kompleksowe, kreatywne podejście do całego obszaru hipotecznego i spojrzeć na ścieżkę zakupową klienta. Rezygnacja z tradycyjnego podejścia - sprzedajemy kredyty hipoteczne - na rzecz - towarzyszymy klientowi w procesie nabycia nieruchomości - może pozwolić osiągnąć wyjątkową jakość usług, niespotykaną dotąd na polskim rynku. Niektóre banki idą jeszcze dalej i tworzą wielowymiarowe ekosystemy hipoteczne, osadzające produkt na ścieżce zakupowej klienta - podsumowuje Janusz Zdrojewski, Lider obszaru architektury bankowej, EY Polska.

O badaniu

Badanie przeprowadzono w dwóch etapach. Ilościowa część badania miała miejsce w sierpniu 2021 r. na losowej próbie 1.000 osób, które w przeciągu ostatnich 2 lat zaciągnęły kredyt hipoteczny. Ocena jakościowa została przeprowadzona w kwietniu 2021 r. wśród 78 osób. W efekcie, dane pochodzące z badania ilościowego tworzą trzon statystyczny raportu, a informacje jakościowe stanowią źródło komentarzy oraz podsumowania natury stricte biznesowej.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA