Najnowszy ranking kredytów w „Rodzinie na Swoim”

REKLAMA

REKLAMA

Najlepszy kredyt z dopłatami do odsetek, na zakup całego mieszkania oferuje Pekao. Na drugim miejscu rankingu przygotowanego przez Open Finance znalazł się BNP Paribas, a na trzecim PKO BP. Całą nieruchomość z dopłatami sfinansuje kilkanaście banków.

REKLAMA

REKLAMA

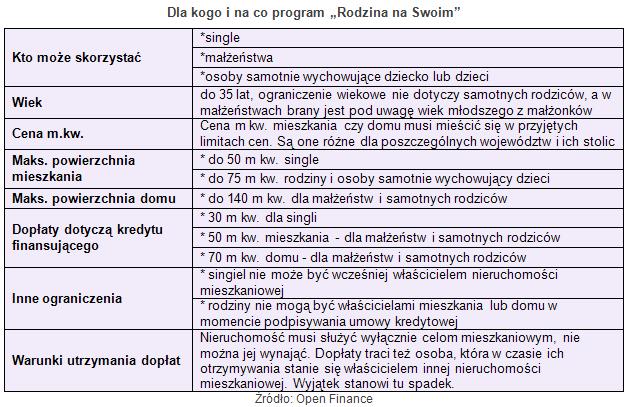

Klienci mają już niecałe trzy miesiące, żeby skorzystać z programu „Rodzina na Swoim”. Jeśli spełniają warunki programu i potrafią znaleźć mieszkanie odpowiadające wymaganiom kredytu z dopłatami, to decyzja powinna być prosta. Trudno bowiem lekko odmówić przyjęcia w prezencie kilkudziesięciu tysięcy złotych, a tyle można skorzystać biorąc kredyt z pomocą państwa zamiast kredytu standardowego.

Zobacz także: Sprzedaż mieszkania z niespłaconym kredytem – czy to możliwe?

Ile dopłaci nam państwo?

W Warszawie, gdzie można na rynku pierwotnym kupić , w ramach programu najdroższe mieszkanie w Polsce, kwota dopłat potrafi sięgnąć niemal 78 tys. zł. Przy zakupie lub budowie domu będzie to jeszcze więcej, bo dofinansowanie zyskuje się dla 70 m kw. Od kredytu na nowe 50-metrowe mieszkanie w stolicy po maksymalnej cenie 5789,5 zł za m kw. klient przez 8 lat płaci ratę w granicach 1000–1050 zł, gdyby wziął zwykły kredyt musiałby wydawać miesięcznie około 1000 zł. W woj. lubelskim z najniższym limitem w kraju – 2236,4 zł za m kw., który spadł ostatnio jeszcze o ponad 200 zł, na rynku wtórnym oszczędność w ciągu 8 lat wynosi ok. 30 tys. zł. Rata kredytu na mieszkanie o pow. 50 m kw. maleje z 700 zł do 400 zł.

REKLAMA

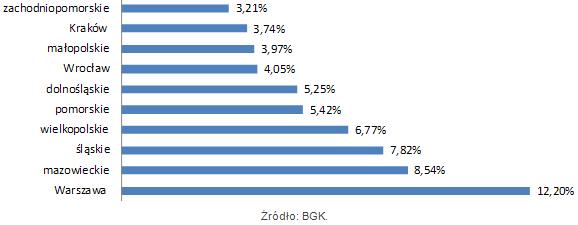

Gdzie przyznano najwięcej kredytów?

Zobacz także: Jaka jest zdolność kredytowa przeciętnej polskiej rodziny?

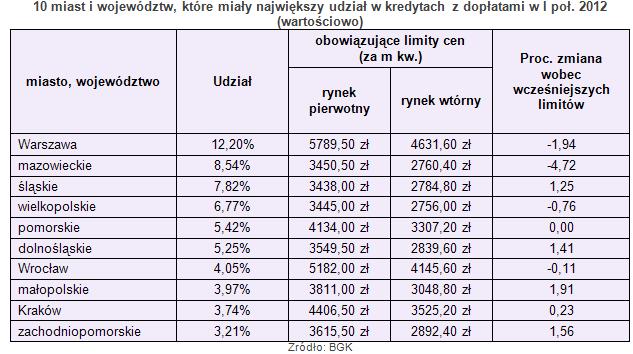

Sytuacja po zmianach

Po zmianie limitów cen mieszkań kwalifikowanych do programu „Rodzina na Swoim” od października w części miast i województw może być trudniej znaleźć odpowiedni lokal i skorzystać z kończącego się w tym roku preferencyjnego kredytu. Ale gdy spojrzy się na to jak zmieniły się limity cen w rejonach, gdzie kredyty z dopłatami wykorzystywane są w największym stopniu widać, że aktualizacja maksymalnych cen w IV kwartale, da się we znaki woj. mazowieckiemu, ale innym zaszkodziła nieznacznie lub nawet pomogła.

Zobacz także: Co zastąpi rządowy program „Rodzina na Swoim”?

Które banki sfinalizują 100% wartości nieruchomości?

Po kredyt z dopłatami, na całość nieruchomości można się udać do min. 13 banków – wynika z naszego zestawienia. Sześć z przedstawionych ofert sfinansuje klientom kredytem również wykończenie mieszkania. Banków proponujących kredyty z dopłatami byłoby więcej, ale część instytucji oczekuje min. 10 proc. wkładu własnego.

Zestawienie pokazuje ofertę dla bezdzietnego małżeństwa zarabiającego 5 tys. zł netto i zamieszkującego w dużym mieście. Przy takich dochodach mogą pożyczyć pieniądze w 12 bankach, gdyby zarabiali o 3 tys. zł więcej pożyczyłaby im również Nordea. W prezentowanym rankingu skoncentrowaliśmy się wyłącznie na kredytach na całość zakupu.

Zobacz także: Średnie zarobki wystarczą na dwupokojowe mieszkanie w „Rodzinie na Swoim”

Zapytaliśmy banki jaki będzie koszt kredytu na 150 tys. zł, który można wziąć w rejonach Polski z niższymi limitami cen mieszkań w programie RnS i 250 tys. zł, gdy w grę wchodzą wyższe ceny mieszkań. Średnia marża obu kredytów, bez względu na kwotę wynosi 1,65 proc.

Średnia rata kredytu z dopłatami na 150 tys. zł to 566 zł. Po ośmiu latach, gdy dopłaty się kończą, przy obecnym oprocentowaniu, wzrasta do 974 zł. W przypadku kredytu w wysokości 250 tys. zł jest to dziś ok. 930 zł, a po ośmiu latach 1600 zł.

Zobacz także: „Rodzina na Swoim”: limity na IV kwartał 2012 dla Mazowsza

Jaki trzeba mieć dochód?

Spytaliśmy banki także o minimalne dochody małżeństwa wystarczające do wzięcia 150 tys. zł i 250 tys. zł kredytu. Średnio do uzyskania 150 tys. zł kredytu wystarczy 2690 zł (mediana 2750 zł). Oczekiwania banków wahają się od 2050 zł w Getin Noble Banku do 3150 zł w Banku BPS. Przy wyższej kwocie małżonkowie powinni zarabiać średnio ok. 3670 zł (mediana 3780 zł). Najmniej wymagający Getin Noble Bank liczy na 2670 zł, a BGŻ stawiający poprzeczkę najwyżej – 4365 zł.

Jak wygląda czołówka?

Zwycięską ofertę w naszym zestawieniu przygotował Pekao. Bank proponuje kredyt z marżą 1,49 p.p., pobiera 0,99 proc. prowizji, jest gotów skredytować również zadatek i pożyczyć dodatkowe pieniądze na wykończenie mieszkania. Na pozytywną ocenę Pekao wpływają także niewysokie minimalne dochody jakich oczekuje od opisywanego małżeństwa. Do uzyskania kredytu w wysokości 150 tys. zł, wystarczy mu 2360 zł dochodów netto, a przy kwocie 250 tys. zł 3 tys. zł.

Na drugiej pozycji znalazł się BNP Paribas. Bank ma wyższe oczekiwania wobec dochodów swoich klientów niż Pekao. Tu potrzebne jest min. 3 tys. zł na 150 tys. zł kredytu i 3242 zł na 250 tys. zł pożyczki. Marża kredytu wynosi 1,39 p.p. Nie ma prowizji, ale konieczne jest wykupienie ubezpieczenia na życie i od utraty pracy w wysokości min. 2,2 proc. kwoty kredytu. Kredyt nie ma też kosztów ubezpieczenia brakującego wkładu, na co u innych trzeba wydać w trakcie obsługi kredytu dobrych 4–5 tys. zł, a w skrajnych przypadkach nawet ok. 9 tys. zł. W banku można zrefinansować zadatek, ale nie da się pożyczyć pieniędzy na wykończenie mieszkania.

Na podium znalazł się również PKO BP. Bank proponuje 1,3 p.p. marży. W PKO BP zamiast prowizji, klient zobowiązany jest wykupić czteroletnie ubezpieczenie od ryzyka utraty pracy w wysokości 3,25 proc. kwoty kredytu. W PKO BP nie ma jednak szansy sfinansować kredytem zapłaconego już zadatku, ani też nie dostanie się kredytu na remont.

Dobre oferty, ale trochę gorsze

Czwartą pozycję zajął Getin Noble Bank. Bank udzieli kredytu z bardzo niską marżą 1,04 p.p. i bez prowizji. Są jednak warunki – klient powinien zdecydować się na program oszczędnościowy inaczej marża idzie w górę do 1,54 proc. Kosztowne jest ubezpieczenie spłaty kredytu i mieszkania w wysokości 4,2 proc. wartości kredytu. Ale w banku można skredytować zarówno zadatek, jak i wykończenie mieszkania i wziąć kredyt przy niższych dochodach niż konkurencja – 2050 zł dla kwoty 150 tys. zł i 2610 zł dla 250 tys. zł. Do pierwszej piątki ex quo weszli również Kredyt Bank i Bank Pocztowy. Kredyt Bank daje 1,5 p.p. marży, przy braku prowizji dla swoich klientów lub 1 proc. prowizji dla pozostałych. Na takie warunki, szczególnie marżę, trzeba sobie zasłużyć m.in. poprzez wykupienie na min. pięć lat ubezpieczenia od utraty pracy oraz na życie. Składki płaci się miesięcznie. W Banku Pocztowym marża wynosi 1,65 p.p., nie ma prowizji, ale trzeba wykupić pakiet ubezpieczeń na życie, od utraty pracy i trwałej, całkowitej niezdolności do pracy. Polisa to 2,5 proc. wartości kredytu za trzy lata ochrony. Bank ma też precyzyjnie określony pozostały cross-sell, konieczny do spełnienia, żeby otrzymać opisany kredyt – 2,5 tys. zł wpływu na konto i transakcje bezgotówkowe kartą debetową lub kredytową w wysokości min. 500 zł miesięcznie. Otworzenie konta, na które powinno wpływać wynagrodzenie lub przynajmniej jego część, to również standard w pozostałych przypadkach. Powszechne jest także oczekiwanie banków, że klient weźmie kartę debetową do konta lub kartę kredytową i będzie ich używał.

Na kolejnych miejscach naszego rankingu znalazły się BGŻ, Millennium, EuroBank, mBank, MultiBank oraz BPS.

Trudno jednoznacznie sklasyfikować Bank Nordea. W tym banku spore są wymagania co do wysokości minimalnych dochodów, gdy klient chce pożyczyć na 100 proc. wartości nieruchomości. Jedna osoba powinna zarabiać netto 6 tys. zł, dwie 8 tys. zł, a trzyosobowe gospodarstwo domowe powinno mieć 10 tys. zł.

Dane do rankingu zostały zebrane pod koniec września.

Zobacz także: Raty kredytu w złotówkach będą trochę niższe

REKLAMA

REKLAMA