Kredyt hipoteczny – czym jest?

REKLAMA

REKLAMA

Kredyt hipoteczny to instrument finansowy umożliwiający sfinansowanie zakupu nieruchomości. Narzędzie to można wykorzystać w dwojaki sposób – w sytuacji, kiedy celem zakupu jest zaspokojenie własnych potrzeb mieszkaniowych lub jako finansowanie nieruchomości inwestycyjnych. W pierwszym przypadku chodzi o kupno własnego lokum. Stanowi to alternatywę do wynajmu – zamiast płacić komuś, spłacamy nasz kredyt. Drugi sposób to wykorzystanie kredytu hipotecznego do rozbudowy portfela inwestycyjnego – kupno nieruchomości pod wynajem, kiedy to najemca spłaca kredyt, a wynajmujący (właściciel) w zależności od obranej strategii może:

REKLAMA

REKLAMA

- budować przychód pasywny (kiedy po spłacie kredytu oraz kosztów związanych z nieruchomością w portfelu wynajmującego pozostają jeszcze wolne środki)

- korzystać na zmianach wartości nieruchomości w trakcie spłaty kredytu (kupowanie taniej i sprzedawanie drożej)

- traktować tę inwestycję jako element planu emerytalnego (po całkowitej spłacie kredytu pozostaje wolna od obciążeń i możliwa do spieniężenia nieruchomość)

REKLAMA

Zobacz także: Refinansowanie kredytu hipotecznego

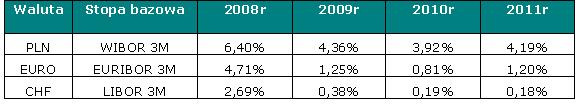

Najistotniejszą cechą wyróżniającą kredyt hipoteczny jest zabezpieczenie w postaci hipoteki na nieruchomości (nabywanej bądź innej, należącej do kredytobiorcy lub jego rodziny). Oprocentowanie takich kredytów jest sumą dwóch elementów: bazowej stopy procentowej i marży banku. Bazowe stopy procentowe określają wysokość oprocentowania na rynku międzybankowym. W Polsce najczęściej stosuje się stopy bazowe dla depozytów 3-miesięcznych i w zależności od waluty kredytu są to: WIBOR 3M dla złotówek, EURIBOR 3M dla euro oraz LIBOR 3M dla franków szwajcarskich. Stopy bazowe ulegają ciągłym zmianom w zależności od rozwoju sytuacji na rynkach finansowych. Stanowią więc czynnik zmienny oprocentowania kredytów hipotecznych. Poniższa tabela obrazuje zmiany poziomów średnich poziomów stóp 3-miesięcznych w ciągu ostatnich trzech lat.

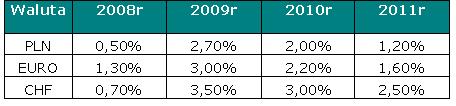

Z kolei marża banku jest ustalana na etapie negocjacji warunków kredytu i pozostaje elementem niezmiennym w całym okresie kredytowania. O wysokości marż decydują poszczególne banki. W poniższej tabelce przedstawiamy najkorzystniejsze poziomy marż w poszczególnych latach przy założeniu finansowania 100% wartości nieruchomości.

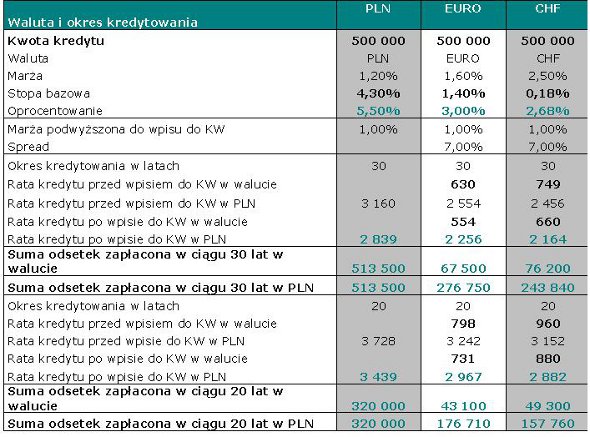

W większości banków można otrzymać kredyt na 100% wartości nieruchomości. Wiąże się to z koniecznością ubezpieczenia brakującego wkładu własnego. Jaką walutę wybrać? Jeśli planujemy spłacać kredyt dłużej niż 10 lat, warto pomyśleć o walucie obcej (dostępne obecnie: CHF i EURO). Wybór waluty pozwoli nam także obniżyć koszty obsługi kredytu, dzięki niższemu oprocentowaniu, jednak niesie ze sobą ryzyko zmiany kursu walut. Przy krótszym okresie kredytowania lepsza będzie złotówka.

Zobacz także: Wakacje kredytowe

Poniżej porównanie wysokości rat dla poszczególnych wariantów walutowych.

Na jaki okres najlepiej wziąć kredyt? Wszystko zależy od celu finansowania i aktualnej sytuacji finansowej – jeśli kredytujemy nieruchomość inwestycyjną i dążymy do uzyskania dodatniego przepływu finansowego, powinnyśmy pomyśleć o dłuższym okresie kredytowania, kiedy natomiast finansujemy nieruchomość nabywaną dla własnych potrzeb, lepiej spłacić kredyt możliwie szybko. Istnieje także możliwość wydłużania i skracania okresu kredytowania w trakcie spłaty.

Zobacz także: Obniżka stóp procentowych a raty kredytu we franku

Autor: Anna Kotkowska

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA