Czy zmiana kredytu pozwoli na oszczędności?

REKLAMA

REKLAMA

Kryzys finansowy spowodował skokowy wzrost marż kredytów hipotecznych oferowanych przez banki. Podczas gdy przed upadkiem Lehman Brothers można było zadłużyć się w rodzimej walucie z marżą nieprzekraczającą 1%, to już w połowie 2009 roku dochodziły one do 3%. Od końca 2009 roku widoczna jest w tym względzie postępująca poprawa. Może to skłaniać osoby zaciągające kredyt w 2009 roku do refinansowania swojego zadłużenia przy pomocy tańszego kredytu. Podczas gdy w marcu przeciętna marża opiewała na 1,5%, to już w kwietniu było to 1,35%. Gra jest warta świeczki. Gdyby bowiem zaciągnąć na 30 lat kredyt hipoteczny o wartości 300 tys. zł na obecnych zasadach, czyli przy oprocentowaniu na poziomie około 5,5%, to przez cały okres spłaty należałoby oddać do banku przeszło 613 tys. zł. Gdyby marża takiego kredytu była na poziomie z połowy 2009 roku, to do banku trzeba by było oddać około 100 tys. zł więcej.

REKLAMA

REKLAMA

Zobacz także: Jakie zmiany wprowadziły banki w kredytach hipotecznych?

Refinansowanie

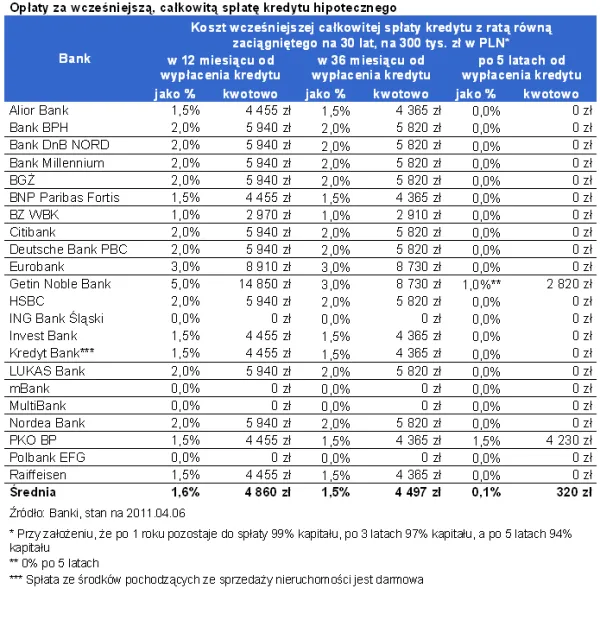

Aby skorzystać z niższej marży należy dokonać refinansowania. W tym celu trzeba zaciągnąć nowy kredyt na spłatę poprzedniego. Problem w tym, że zarówno spłata poprzedniego, jak i zaciągnięcie nowego kredytu może kosztować. Kalkulując korzyści wynikające ze zmiany marży należy te opłaty uwzględnić. Przeważnie im więcej czasu upłynęło od uruchomienia kredytu, tym mniejsza opłata za wcześniejszą spłatę całego zadłużenia. Chcąc w 12 miesiącu spłacić cały kredyt zaciągnięty na 30 lat i kwotę 300 tys. zł trzeba liczyć się z przeciętnym kosztem na poziomie 4,9 tys. zł. W 36 miesiącu opłata jest odrobinę niższa i wynosi średnio 4,5 tys. zł. Po 5 latach od wypłacenia kredytu przeciętna opłata spada do 0,3 tys. zł. Ponadto tak jak w pierwszym roku cztery banki: ING Bank Śląski, mBank, MultiBank i Polbank nie pobiorą opłaty za wcześniejszą, całkowitą spłatę, to już po 5 latach obsługi kredytu jedynie dwa banki chciałyby otrzymać z tego tytułu opłatę. Byłby to PKO BP oraz Getin Noble Bank. W przypadku jednak tego drugiego piąty rok jest ostatnim, w którym pobierana jest opłata za wcześniejszą spłatę.

Jak wygląda sytuacja w przypadku nowych kredytów?

Zaciągnięcie kredytu jest przeważnie tańsze, niż szybka jego spłata. Obecnie tylko 9 banków pobiera prowizję za udzielenie finansowania. Przeważnie nie przekracza ona 2% kwoty finansowania, choć w MultiBanku i Nordea Banku sięgnąć może odpowiednio 4 i 3%. Gdyby wyciągnąć średnią z kosztu zaciągnięcia kredytu na 300 tys. zł w badanych bankach, to nie przekroczyłby on 2 tys. zł. Nie można też zapomnieć o kosztach niezbędnych do wprowadzenia zmian w księdze wieczystej. Należy bowiem wykreślić z niej dotychczasowe hipoteki i wpisać nową. Wykreślenie hipoteki kosztuje 100 zł, a wpisanie nowej 200 zł. Do lutego br. banki dla zabezpieczenia kredytu ustanawiały dwie hipoteki, obecnie jest to już tylko jeden wpis. W efekcie w większości przypadków chcąc dziś refinansować kredyt będzie trzeba zapłacić za wykreślenie dwóch i wpis jednej hipoteki. Oznacza to dodatkowy koszt na poziomie 400 zł. Za tę czynność należy jeszcze zapłacić podatek PCC. Przy kredycie na 300 tys. zł jest to 319 zł.

REKLAMA

Jak banki chcą nas zachęcić?

Dziwić też może fakt, że kredyty refinansowe rzadko udzielane są na warunkach bardziej przystępnych niż tradycyjny kredyt hipoteczny. Trzeba bowiem pamiętać, że osoba od dłuższego czasu spłacająca kredyt powinna być przez instytucje finansowe postrzegana jako bardziej wiarygodna.

Zobacz także: Jaką zdolność kredytową mają osoby samozatrudnione?

Na lepsze warunki kredytowe można liczyć w Citybanku, Nordea Banku i PKO BP. W dwóch pierwszych instytucjach różnica w marży w wysokości 0,1 pkt. proc. powinna ucieszyć osoby zainteresowane refinansowaniem. PKO BP oferuje im mniejszy bonus w wysokości 0,03 pkt. proc. Są także banki, w których kredyty refinansowe obwarowane są wyższą marżą niż tradycyjne. Jest tak w Banku Millennium, HSBC, Invest Banku i Polbanku. Największa różnica występuje w Invest Banku. Kredyt refinansowy udzielany jest tu z marżą 4,6% podczas gdy tradycyjny z marżą 2,8%. Najmniejsza różnica występuje w HSBC. Tutaj kredyt refinansowy udzielany jest z marżą zaledwie o 0,01 pkt. proc. wyższą niż tradycyjny.

REKLAMA

REKLAMA