Kredyty mieszkaniowe – zdolność kredytowa rodziny (lipiec/sierpień 2021 r.)

REKLAMA

REKLAMA

Kredyty mieszkaniowe (hipoteczne)

Ostatnie tygodnie były na rynku hipotek bardzo ciekawe. Wprowadzono nowe ograniczenia w procesie ubiegania się o kredyt, a rząd zapowiedział, że od nowego roku o pieniądze na mieszkanie będzie łatwiej. Do tego GUS informuje o szybkim wzroście wynagrodzeń Polaków, a ekonomiści wciąż spierają się kiedy w końcu dojdzie do podwyżek stóp procentowych i jak będą one duże. To wszystko ma lub będzie miało wpływ na nasze portfele.

REKLAMA

REKLAMA

Niedoceniona rekomendacja S

Spójrzmy więc na szczegóły. W lipcu 2021 r. weszła w życie nowelizacja rekomendacji S, która spowodowała, że banki mają namawiać klientów do zaciągania kredytów na nie dłużej niż 25 lat. To namawianie ma mieć całkiem wymierny kształt – jeśli ktoś będzie chciał się zadłużyć na dłużej niż 25 lat, to zdolność kredytowa liczona jest tak, jakby kredyt był zaciągany na lat 25. To wyraźnie ogranicza możliwość zadłużania się dla osób, które balansowały na granicy zdolności kredytowej. Mając już szerszy obraz ofert kredytowych możemy szacować, że w wyniku nowelizacji rekomendacji zdolność kredytowa osób myślących dotychczas o 30-letnim długu spadła o około 5%. Nie jest to zmiana diametralna, ale bez wątpienia zauważalna. Spadek zdolności kredytowej jest oczywiście tym większy im na dłużej pierwotnie ktoś chciał się zadłużyć (np. 35 lat, a nie dziś rekomendowane 25 lat).

Rządowy kredyt bez wkładu

W przeciwnym kierunku podążać ma za to zapowiedziany przez rząd program kredytów bez wkładu własnego. Te mają skrócić drogę do własnego „M” małżeństwom, osobom samotnie wychowującym dzieci, ale też dla części osób niepełnosprawnych. Obowiązywać mają limit wieku (40 lat) i maksymalne ceny metra kwadratowego. Na szczegóły wciąż czekamy. Projekt ustawy ma się pojawić za kilka tygodni. Już dziś powszechnie mówi się o tym, że część potencjalnych kupujących może obecnie wstrzymać decyzję o zadłużeniu się w oczekiwaniu na więcej szczegółów programu.

Przy tym trzeba mieć świadomość, że trzonem rządowego programu mają być jedynie gwarancje kredytowe. Nie będą to pieniądze dawane „do ręki”, a jedynie możliwość zadłużenia się dla osób, które nie mają w kieszeni oszczędności odpowiadających 10 czy 20% ceny mieszkania. W praktyce znaczy to po prostu, że jeśli komuś pieniędzy będzie brakowało, to będzie mógł wziąć większy niż dziś kredyt. Jedynie rodziny, w których pojawiać się będą drugie i kolejne pociechy, będą mogły faktycznie odnieść finansowe korzyści (zgodnie z zapowiedziami część ich długu ma być nadpłacana).

REKLAMA

Bank pożyczy nawet 80 razy więcej

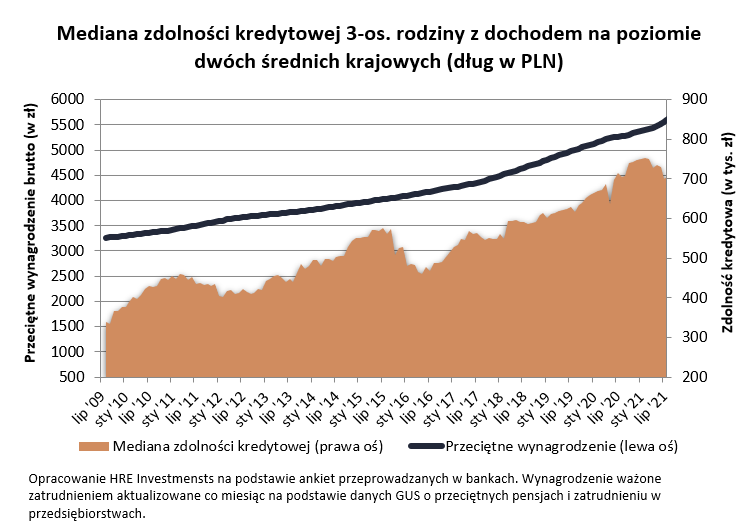

Najnowsze dane z banków sugerują, że trzyosobowa rodzina zarabiająca równowartość dwóch średnich krajowych mogłaby pożyczyć na mieszkanie ponad 706 tys. złotych – tak wynika z ankiety przeprowadzonej przez HRE Investments. Niezbędne jest aby uściślić, że nasza przykładowa rodzina chce zadłużyć się na lat 30, ma do dyspozycji co miesiąc ponad 8 tysięcy złotych netto, do tego nie ma innych zobowiązań, a mimo to zdążyła już wyrobić sobie dobrą historię kredytową.

Najnowszy wynik jest wyższy niż przed miesiącem (lipcowe dane poddaliśmy korekcie ze względu na skutki wywołane wcześniej wspomnianą rekomendacją S) i też kosmetycznie wyższy niż przed rokiem. Ruch ten zawdzięczamy rosnącym wynagrodzeniom. Te aktualizujemy wraz z napływającymi danymi z GUS. Warto więc przypomnieć, że ostatni odczyt przeciętnych wynagrodzeń w przedsiębiorstwach sugerował prawie 10-proc. wzrost w ujęciu rok do roku.

|

Zdolność kredytowa 3-os. rodziny z dochodem 8086 zł netto |

|||

|

Nazwa Banku |

Maksymalna zdolność kredytowa |

RRSO zapropono-wanego kredytu |

Maksymalna część ceny mieszkania, którą bank może kredytować |

|

Bank Pekao |

788 200 zł |

3,81% |

90% |

|

ING |

780 844 zł |

2,86% |

80% |

|

BNP Paribas |

774 650 zł |

3,22% |

80% |

|

BOŚ Bank* |

734 442 zł |

2,13% |

80% |

|

Santander |

733 396 zł |

2,45% |

90% |

|

Credit Agricole |

679 168 zł |

2,96% |

90% |

|

Alior Bank |

659 703 zł |

3,45% |

90% |

|

mBank |

659 393 zł |

4,17% |

90% |

|

Citi Handlowy |

650 077 zł |

2,35% |

80% |

|

PKO Bank Hipoteczny |

636 150 zł |

2,92% |

90% |

|

PKO Bank Polski |

636 150 zł |

2,92% |

90% |

|

* specjalna oferta przeznaczona dla nieruchomości o wysokiej charakterystyce energetycznej lub instalacjami OZE |

|||

|

Opracowanie HRE Investments na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 10 sierpnia 2021 r.) |

|||

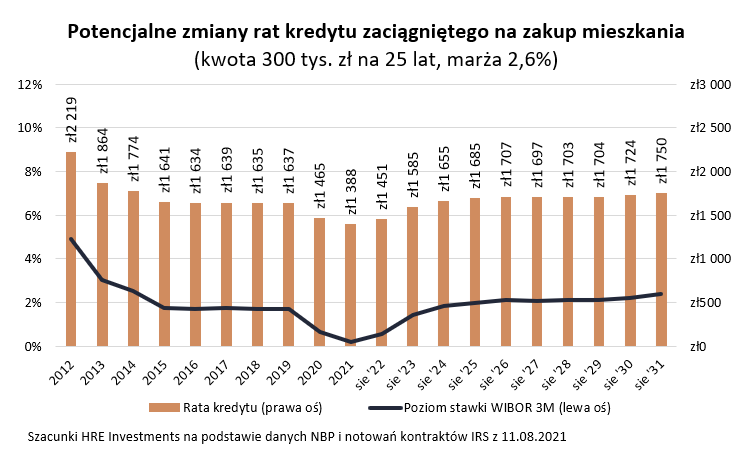

Podwyżki stóp procentowych pewne jak w banku. Nikt nie wie kiedy nastąpią

Aby jednak trochę ostudzić ewentualny nadmierny optymizm należy dodać, że choć bezrobocie spada, wynagrodzenia rodaków dynamicznie rosną - tak samo zresztą jak ceny mieszkań, a do tego kredyty są rekordowo tanie, to nie zawsze tak będzie. Szczególnie często mówi się ostatnio o potencjalnie rosnących stopach procentowych, które spowodują, że raty większości kredytów hipotecznych pójdą w górę. I choć podwyżek stóp procentowych ekonomiści nieskutecznie spodziewają się od około 8 lat, to jednak jedno jest pewne – one w końcu nastąpią. Jeśli wierzyć prognozom, to na podwyżkę czekać będziemy co najwyżej kilka miesięcy. Przy tym rynek spodziewa się podwyżki raczej symbolicznej, która może podnieść ratę o zaledwie kilka – kilkanaście złotych w przeliczeniu na każde 100 tysięcy pożyczonego kapitału. W dłuższej pespektywie dzisiejsze prognozy sugerują, na przykład że raty w ciągu 3 lat wzrosną o 15-20%.

Całe szczęście to niejedyne podwyżki, których spodziewają się ekonomiści. Jeśli bowiem spojrzymy na najnowszą projekcję przygotowaną przez analityków NBP, to wynika z niej, że w latach 2021-23 wynagrodzenia rodaków będą co roku rosły przeciętnie o 7,8-8,1%. To znaczy w sumie, że w ciągu 3 lat wynagrodzenia mają wzrosnąć o około 1/4.

Bartosz Turek, główny analityk HRE Investments

REKLAMA

REKLAMA