Rynek nieruchomości: Najwyższe kredyt od czasu kryzysu

REKLAMA

REKLAMA

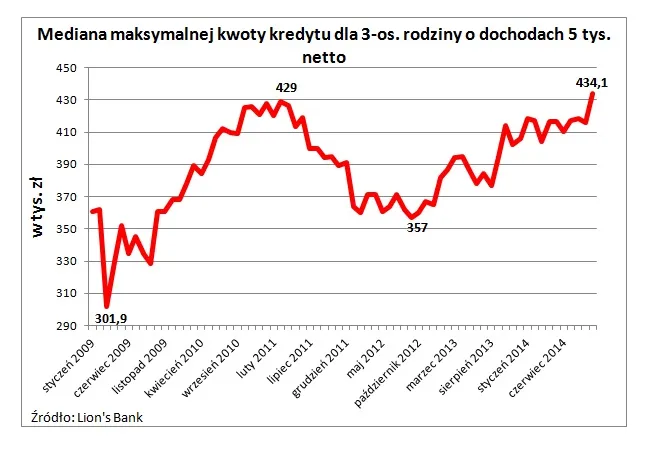

Gdyby na początku października trzyosobowa rodzina z dochodem 5 tys. zł netto chciała zaciągnąć kredyt hipoteczny na zakup mieszkania, to przeciętnie mogłaby pożyczyć 434,1 tys. zł (mediana). Wymagałoby to zadłużenia się na 30 lat, korzystania z bankowego rachunku i karty kredytowej, a w niektórych bankach także zakupu dodatkowego ubezpieczenia.

REKLAMA

REKLAMA

Październikowy wynik jest o 20,1 tys. zł lepszy niż w analogicznym okresie przed rokiem i o 18,1 tysięcy wyższy niż w poprzednim miesiącu. Wzrost ten wynika przede wszystkim z obniżek stóp procentowych. Wprawdzie do obniżki stóp doszło 8 października, ale już wcześniej doszło do spadku rynkowych stóp procentowych ze względu na oczekiwania na rynku. Faktycznie więc koszty kredytu zaczęły spadać, a zdolność kredytowa poszła w górę, zanim RPP zdecydowała o obniżkach stóp.

Wyższa zdolności kredytowej oznacza, że nie tylko wzrosły możliwości nabywcze osób o takich dochodach, jak w przypadku rodziny z naszego przykładu. Także ci, którzy mają niższe dochody, mogą pożyczyć więcej. Łatwiejszy dostęp do kredytu wzmaga więc popyt na nieruchomości.

REKLAMA

Czy tańsze kredyty to wyższe pożyczki?

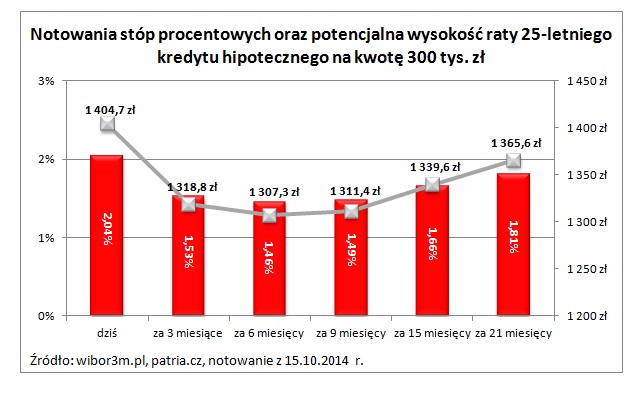

Powodem jest nie tylko coraz większa możliwość zadłużania się, ale też malejący koszt kredytu. To powoduje, że coraz częściej taniej jest kupić mieszkanie na kredyt i spłacać raty niż wynajmować taki lokal. Obecnie rodzina z naszego przykładu, gdyby chciała zaciągnąć kredyt na 300 tys. zł i 30 lat, musi się liczyć z ratą miesięczną na poziomie 1405 zł (przy założeniu marży na poziomie 1,8%). Gdyby identyczny kredyt spróbować zaciągnąć rok temu, rata byłaby na poziomie 1492 zł, czyli o 87 zł wyższym i to pomimo faktu, że rok temu marże kredytowe były niższe niż dziś.

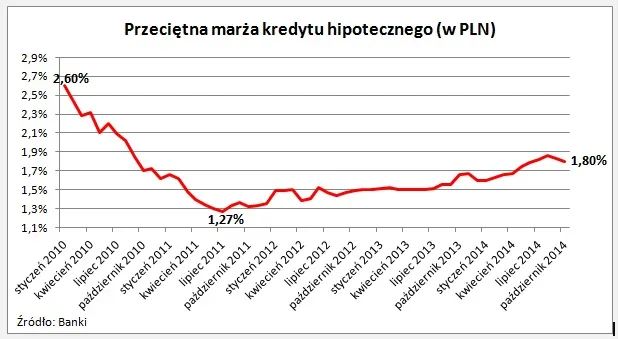

Średnia marża kredytowa

Trend wzrostowy możliwości pożyczkowych modelowej rodziny widoczny jest od końca trzeciego kwartału 2012 r. Wtedy to bowiem rynek zaczął dyskontować fakt, że już niedługo Rada Polityki Pieniężnej miała podjąć pierwszą z serii decyzji o obniżeniu stóp procentowych. Na początku września 2012 r. modelowa rodzina mogła pożyczyć na mieszkanie 357 tys. zł, a dziś już 434,1 tys. zł, czyli o 77,1 tys. zł więcej. W dużej mierze wynika to z faktu, że w trzecim kwartale 2012 r. podstawowa stopa procentowa była na poziomie 4,75%, a dziś jedynie 2%.

W przeciwnym kierunku działają banki komercyjne. Te przeważnie podnoszą swoje marże wtedy, gdy koszt pieniądza jest relatywnie niski i obniżają swoje marże, gdy RPP zacieśnia politykę pieniężną. Nie powinno ulegać wątpliwości, że obecnie mamy do czynienia z pierwszym z tych scenariuszy. Z danych zebranych przez Lion’s House wynika bowiem, średnia marża kredytów hipotecznych wzrosła z poziomu 1,55% w sierpniu 2013 r. do 1,8% obecnie. Doszło więc w tym czasie do wzrostu przeciętnej marży o 0,25 pkt proc. W trakcie ostatnich 12 miesięcy progres wyniósł 0,14 pkt. proc. Różnice te są więc znacznie mniejsze niż równolegle postępujące spadki stóp procentowych.

Zróżnicowane oferty banków

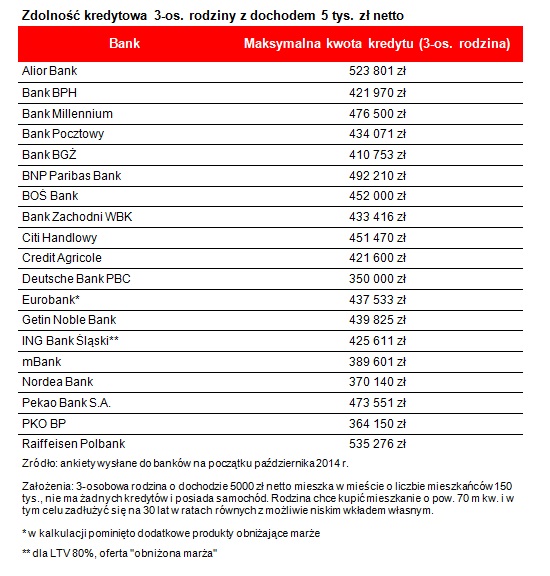

Trzeba mieć oczywiście świadomość, że oferty banków są bardzo zróżnicowane. Doskonałym tego przykładem jest chociażby kwota kredytu, na którą mogłaby liczyć modelowa rodzina w poszczególnych bankach. Zakładamy, że trzyosobowa rodzina o dochodzie 5 tys. zł netto mieszka w mieście o liczbie mieszkańców 150 tys., nie ma żadnych kredytów i posiada samochód. Rodzina chce kupić mieszkanie o pow. 70 m kw. i w tym celu zadłużyć się na 30 lat w równych ratach z możliwie niskim wkładem własnym.

Efekt? Alior Bank i Raiffeisen Polbank deklarują, że takim kredytobiorcom skłonne byłyby pożyczyć nawet ponad pół miliona złotych. Tuż poniżej granicy pół miliona złotych uplasował się bank BNP Paribas z wynikiem na poziomie 492,2 tys. zł. Na drugim biegunie są: Deutsche Bank, PKO BP, Nordea Bank i mBank. Według ich deklaracji modelowa rodzina mogłaby liczyć na kredyt w kwocie od 350 do 389,6 tys. zł.

Raty kredytów - coraz niższe

Jak w najbliższym czasie może rozwijać się sytuacja na rynku kredytowym? W odpowiedzi na to pytania pomocne są notowania kontraktów terminowych na stopy procentowe (FRA). W połowie października 2014 r. kontrakty za 3 miesiące wyceniały WIBOR 3M na 1,53%, a więc wyraźnie niżej niż wynosi dzisiejsza wartość tego wskaźnika (2,04% na dzień 15 października 2014 r.). Jeszcze niżej wyceniana jest wysokość WIBOR 3M za 6 miesięcy – bo zaledwie na 1,46%. Jeśli te prognozowane przez rynek zmiany WIBOR-u przeliczyć na ratę kredytu o wartości 300 tys. zł, zaciągniętego na 30 lat, okazuje się, że w ciągu najbliższych miesięcy spadnie ona z obecnych 1405 zł do nieco ponad 1307 zł. To oznacza, że rata może spaść o ok. 32 zł na każde 100 tys. kapitału pożyczonego na 30 lat – o ile oczywiście dzisiejsze prognozy znajdą odwzorowanie w rzeczywistości. Co nie mniej ważne w znacznie dłuższym horyzoncie czasowym (21-miesięcznym) kontrakty na WIBOR 3M notowane są na poziomie 1,81%, a więc także niżej niż dziś. W powyżej przytoczonych notowań kontraktów terminowych można wysnuć wniosek, że rynek spodziewa się dalszych cięć stóp procentowych, a w horyzoncie dwóch lat WIBOR nie powinien być wyższy niż wskazują dzisiejsze notowania. Dostęp do kredytów powinien więc pozostać relatywnie łatwy przez dłuższy czas.

Zobacz także: Raport: Rynek nieruchomości – październik 2014

Bartosz Turek, Lion’s Bank

Anna Olesiejuk, Lion’s House

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA