Rynek kredytów: jak wygląda sytuacja?

REKLAMA

REKLAMA

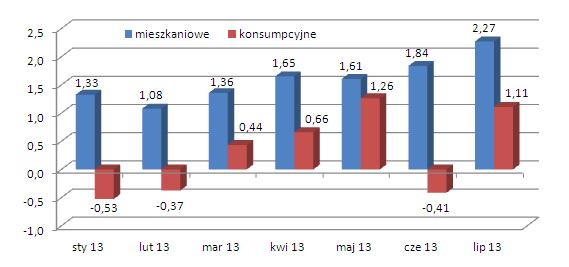

Opublikowane w piątek dane NBP (należności i zobowiązania monetarnych instytucji finansowych) nie pozostawiają wątpliwości – ruszyło się na rynku kredytów mieszkaniowych i zapowiada się całkiem niezłe drugie półrocze, po chudych pierwszych sześciu miesiącach. Ożywienie w kredytach mieszkaniowych, to jednak nic w porównaniu z kolejnym już wzrostem sprzedaży kredytów konsumpcyjnych. Tak dobrze na tym rynku nie było od trzech lat.

REKLAMA

REKLAMA

Zobacz także: Kredyt hipoteczny: który bank ma korzystną ofertę pakietową?

Podobny do odnotowanego w lipcu przyrost zadłużenia gospodarstw domowych na nieruchomości ostatnio miał miejsce w październiku zeszłego roku. Teraz wartość kredytów na nieruchomości w złotych wzrosła o 2,27 mld zł do 167,7 mld zł, wówczas było to 2,3 mld zł do 153 mld zł (analizujemy złotowe, bo walutowych banki już niemal nie udzielają ). Wtedy jednak popyt wspomagany był mocno przez zainteresowanych kończącym się w 2012 r. programem „Rodzina na Swoim” (kredyty z dopłatami do odsetek przez pierwszych osiem lat spłaty). Ze względu na kredyty z dopłatami nie było też źle w końcówce zeszłego roku, ale już w 2013 r. zainteresowanie pożyczaniem na mieszkania drastycznie stopniało. Wreszcie z pomocą przyszły jednak niskie stopy procentowe. Seria obniżek stóp rozpoczęta w listopadzie 2012 r. ruszyła z pułapu 4,75 p.p. dla podstawowej stopy procentowej, by na początku lipca tego roku dojść do poziomu 2,5 p.p. Klienci pozytywnie zaczęli reagować już na obowiązujące w maju 3 proc., a kolejne spadki jeszcze bardziej ośmieliły ich do zainteresowania się bankową pomocą w sfinansowaniu zakupu mieszkania. Jak te nieznaczne wydawałoby się ruchy procentowe przekładają się na koszty kredytu wystarczy porównać raty przy WIBOR 3M na poziomie 5,1 proc. z lipca zeszłego roku, z kosztami z WIBOR 3M wynoszącym 4 proc. ze stycznia tego roku z obecną stawką – 2,71 proc. Dla pierwszego notowania WIBOR-u, przy 300 tys. zł kredytu, na 25 lat, z marżą 1,6 p.p., rata wynosiła 2068 zł, dla styczniowej stawki 1860 zł, a obecnie 1634 zł.

REKLAMA

Z uwagi na trwające kilka tygodni starania o kredyt, efekty ożywionego majowego i czerwcowego popytu można dostrzec dopiero w lipcowych statystykach. Wszystko wskazuje na to, że udany lipiec to dopiero początek lepszego całego drugiego półrocza. Zachęcające niskie stopy procentowe zaczynają wspierać też informacje o pierwszych sygnałach wychodzenia z kryzysu Polski i licznych gospodarek w innych krajach Europy. Dodatkowo pod koniec roku wzrośnie popyt ze strony klientów chętnych do pożyczenia na całą cenę nieruchomości. Zgodnie ze znowelizowaną rekomendacją S, w 2014 r. banki będę mogły pożyczać tylko klientom gotowym dołożyć do zakupu co najmniej 5 proc. wartości kredytowanej nieruchomości.

Kredyty konsumpcyjne

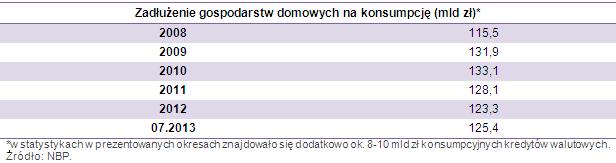

Jeszcze bardziej spektakularny skok popularności niż kredyty mieszkaniowe odnotowały kredyty konsumpcyjne. W lipcu wzrost zadłużenia gospodarstw z tego tytułu przekroczył 1,1 mld zł, a od początku roku uzbierało się już blisko 2,3 mld zł. Choć nie jest jeszcze tak jak w 2009 r., gdy zadłużenie na konsumpcję miesiąc w miesiąc rosło o ok. 1,5 mld zł, to jednak widać ogromną zmianę wobec trzech minionych lat. W 2011 i 2012 r. niechęć banków do finansowania konsumpcji oraz sprzedaż portfeli złych kredytów do firm windykacyjnych sprawiały, że pula kredytów stopniała, a w 2010 r. kiedy odwrót od kredytowania wakacji, prezentów świątecznych, mebli i wesel się zaczął, przyrosła jedynie o 1,2 mld zł.

Banki postanowiły jednak zmienić politykę. Nieco przestraszone rosnącą popularnością firm pożyczkowych (Biuro Informacji Kredytowej szacuje pozabankowy rynek pożyczek gotówkowych na ok. jedną dziesiątą bankowego i ok. 1,5 mln klientów), a także w poszukiwaniu większych zysków na trudniejszym rynku spadających stóp procentowych, znów z entuzjazmem wróciły do kredytów konsumpcyjnych. Dodatkowo pomogła w tym liberalizacja polityki kredytowej ze strony Komisji Nadzoru Finansowego. Z początkiem roku KNF ogłosiła nową wersję Rekomendacji T i zaleciła, by banki wdrożyły ją w życie najpóźniej do końca lipca. Wiele instytucji bynajmniej nie czekało do ostatniej chwili. A co zawierają zmiany? Nie ma już odgórnego ograniczenia wysokości rat kredytów do dochodów klienta. Banki mogą na uproszczonych zasadach, czyli na dowód udzielać kredytów klientom, z którymi mają relacje, otwierając się tym samym przed osobami osiągającymi dochody w szarej strefie. Jeśli ktoś ma w danym banku konto, depozyty, czy inne produkty co najmniej pół roku, bank może uznać, że bez zaświadczenia potwierdzającego wynagrodzenie, pożyczy klientowi 6-krotność przeciętnych dochodów w przedsiębiorstwach (6 razy 3830 zł, czyli blisko 23 tys. zł), jeśli współpraca trwa rok może to być dwa razy więcej. W przypadku kredytów ratalnych nawet nieznany klient może się starać o pożyczenie na dowód czterokrotności przeciętnego wynagrodzenia w sektorze przedsiębiorstw, czyli ponad 15 tys. zł.

Zobacz także: Studenci zagraniczni kupują mieszkania w Polsce – jakie mają szanse na kredyt?

REKLAMA

REKLAMA