Obligacje czy lokata – w co zainwestować?

REKLAMA

REKLAMA

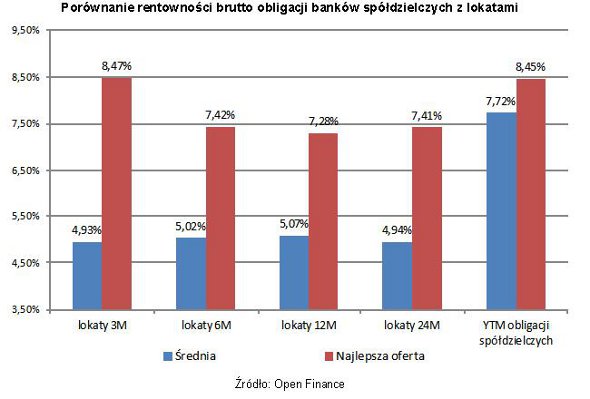

Banki coraz chętniej płacą powyżej 7 proc. brutto na depozytach. Ale to wciąż tylko promocyjne oferty, w których klient zobowiązuje się spełnić szereg dodatkowych warunków (np. założyć konto, przynieść nowe środki do banku lub założyć nie więcej niż jedną lokatę). Dlatego warto pomyśleć o zbudowaniu bezpiecznego portfela papierów dłużnych, zamiast co kilka miesięcy żonglować oszczędnościami pomiędzy bankami i być na łasce ich aktualnych promocji. W tym celu pomocne mogą się okazać obligacje banków spółdzielczych notowane na warszawskim rynku Catalyst. Charakteryzują się one stosunkowo niewielkim ryzykiem jak na dochód, który oferują inwestorowi. Obecnie przeciętna rentowność (ang. yield to maturity – YTM) 23 serii obligacji spółdzielczych wynosi 7,72 proc. i jest wyższa o 2,7–2,8 pkt proc. od średniego oprocentowania bankowych lokat.

REKLAMA

REKLAMA

Konstrukcja obligacji banków spółdzielczych pozwala nie tylko zarobić więcej niż na większości lokat, lecz także ochronić oszczędności przed inflacją. Oprocentowanie ustalane jest na podstawie sześciomiesięcznej stawki WIBOR powiększonej o marżę, która najczęściej wynosi 3–3,5 pkt proc. W ten sposób inwestor zyskuje pewność, że wypłacane co pół roku odsetki są rezultatem rynkowych stóp procentowych, a nie decyzji kadry zarządzającej w bankach.

Zobacz także: Kredyt hipoteczny z niższą marżą – jesienna promocja banków

Aby mieć możliwość nabywania obligacji, niezbędne jest posiadanie rachunku maklerskiego. Przyda się również podstawowa znajomość funkcjonowania rynku papierów dłużnych. Składając zlecenie zakupu, należy pamiętać, że ceny obligacji wyrażone są w procentach wartości nominalnej, która w przypadku obligacji spółdzielczych wynosi 1 tys. zł. Kupując papiery dłużne, inwestor nabywa również skumulowane odsetki. I tak na przykład kupując 27 września 2011 r. obligacje Banku Polskiej Spółdzielczości za 102 proc., z rachunku pobrane zostaje (nie licząc prowizji maklerskiej) nie 1020 zł, a 1036,18 zł. Dodatkowe 16,18 zł to odsetki narosłe do dnia 29 września br., ponieważ na rynku obligacji Catalyst rozliczenie następuje z dwudniowym opóźnieniem (zasada „D+2”).

REKLAMA

Zakup obligacji powyżej ich ceny nominalnej, a tak się najczęściej dzieje podczas giełdowego handlu, oznacza niższą rentowność niż ich oprocentowanie. Rentowność brutto dla podanego przykładu wynosi 7,39 proc., mimo oprocentowania w bieżącym okresie odsetkowym na poziomie 7,77 proc. Zatem to dochód w terminie do wykupu (YTM) powinien być podstawą podjęcia decyzji o zakupie obligacji, a nie jej oprocentowanie. Najlepiej natomiast, jeśli jest to rentowność netto uwzględniająca również podatek i prowizję maklerską. Dla podanego przykładu przy 0,19 proc. prowizji od zakupu YTM wyniesie 5,83 proc. Lecz obliczanie rentowności obligacji o zmiennym oprocentowaniu ma niewątpliwie jedną wadę – nieznajomość przyszłych stóp procentowych. Stąd w celu uproszczenia rachunków najczęściej przyjmuje się, że ich poziom nie zmieni się aż do momentu wykupu papierów.

W celu dokonania optymalnego wyboru obligacji warto decydować się na zakup w pierwszych dniach okresu odsetkowego. W przeciwnym razie trzeba będzie liczyć się z pobraniem podatku nie tylko od naliczonych od dnia zakupu odsetek, ale również od tych, które zostały nabyte wraz z obligacją. Z tego powodu należy się liczyć ze zwiększonym popytem (niższą rentownością) na obligacje w początkowym okresie odsetkowym.

Zobacz także: Oferta kredytowa banków – jesień 2011

Licząc rentowność, warto sprawdzić, czy marża w całym okresie jest jednakowa – można trafić na miłe niespodzianki. Na przykład Bank Spółdzielczy w Ostrowi Mazowieckiej po dziesiątym okresie odsetkowym co rok zaczyna podnosić marżę o 0,1 pkt proc. Według bieżącego oprocentowania (8,32 proc.) przy cenie 101,7 proc. rentowość brutto wynosi 8,05 proc. Po uwzględnieniu rosnącej marży jest ona o 0,12 proc. wyższa.

Wadą obligacji spółdzielczych i całego rynku Catalyst jest wciąż niska płynność. Wiele z notowanych instrumentów całymi dniami pozostaje nietknięte przez inwestorów. Odstraszać mogą szerokie widełki pomiędzy ofertami kupna i sprzedaży. Warto jednak wykazać się cierpliwością w budowaniu swojego portfela. Pochopny zakup według aktualnie oferowanej ceny sprzedaży może istotnie obniżyć rentowność. I tak na przykład ostatnia transakcja na obligacjach Banku Spółdzielczego w Skierniewicach odbyła się po cenie 101,25 proc., co daje rentowność ok. 7,66 proc. Natomiast gdyby inwestor za wszelką cenę zechciał nabyć obecnie wystawione po 102,5 proc. obligacje, to YTM brutto spadłoby do 7,42 proc.

Zobacz także: Przekredytowanie – jak go uniknąć?

Pomimo małej niepewności inwestycji w obligacje spółdzielcze, warto choć zdawać sobie sprawę z czynników ryzyka. Banki spółdzielcze emitują długoterminowe obligacje podporządkowane, aby za zgodą Komisji Nadzoru Finansowego móc zwiększyć kapitały własne. W efekcie posiadacze tych papierów muszą liczyć się z koniecznością odroczenia wypłaty odsetek. Kiedy? Oprócz tak oczywistych sytuacji jak upadłość, na liście znajduje się również pogorszenie sytuacji finansowej, czyli na przykład poniesienie straty. Lecz dla uspokojenia warto zaznaczyć, że sytuacja banków spółdzielczych, których jest na rynku ponad 570, wciąż się poprawia. Z 10, które w połowie ubiegłego roku nie spełniały norm płynności, na koniec marca br. pozostała już tylko jedna instytucja.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA