Czy warto kupić nieruchomość za gotówkę?

REKLAMA

REKLAMA

Opracowania dotyczące rodzimego rynku mieszkaniowego wskazują, że co piąty Polak dokonuje zakupu nowego lokum przy pomocy własnych środków. Na samodzielne finansowanie potrzeb mieszkaniowych decydują się nie tylko osoby posiadające bardzo wysokie dochody. Niechęć do kredytów hipotecznych sprawia, że niektórzy, mniej zamożni nabywcy mieszkań pozbywają się wszystkich zgromadzonych oszczędności. Taka decyzja niestety może okazać się ryzykowna – pisze Andrzej Prajsnar z portalu RynekPierwotny.com.

REKLAMA

REKLAMA

Kupno za gotówkę

Przedstawiciele firmy Conse Doradcy Finansowi twierdzą, że wiele osób nie zauważa pewnych niedogodności, które są związane z zakupem nieruchomości za gotówkę. – Wbrew pozorom samodzielne finansowanie potrzeb mieszkaniowych nie zawsze jest optymalnym rozwiązaniem. Każda osoba, która nabywa nieruchomość za gotówkę powinna zastanowić się, czy po dokonaniu takiej transakcji będzie dysponowała wystarczającymi oszczędnościami. Zakup mieszkania lub domu dla większości klientów jest priorytetowym wydatkiem. Trzeba jednak wziąć pod uwagę sytuacje wymagające szybkiego wydatkowania gotówki (np. nieoczekiwana choroba). Wspomniany problem nie dotyczy tylko zamożnych osób, które nawet po zakupie mieszkania będą dysponowały odpowiednią kwotą oszczędności – tłumaczy Marta Pawlikowska z Conse Doradcy Finansowi.

Zobacz także: Jakie szanse na kredyt ma emeryt?

Wielu klientów uważa, że zakupiona za gotówkę nieruchomość stanowi lokatę kapitału, którą można uruchomić w obliczu nieoczekiwanych wydatków. Andrzej Brudzyński z Conse Doradcy Finansowi zwraca uwagę na problemy związane z szybką zamianą mieszkania lub domu. Taka operacja nawet w przypadku dobrej koniunktury rynkowej jest czasochłonna i wymaga zredukowania ceny ofertowej.

REKLAMA

Zobacz także: Jaka jest zdolność kredytowa przeciętnej polskiej rodziny?

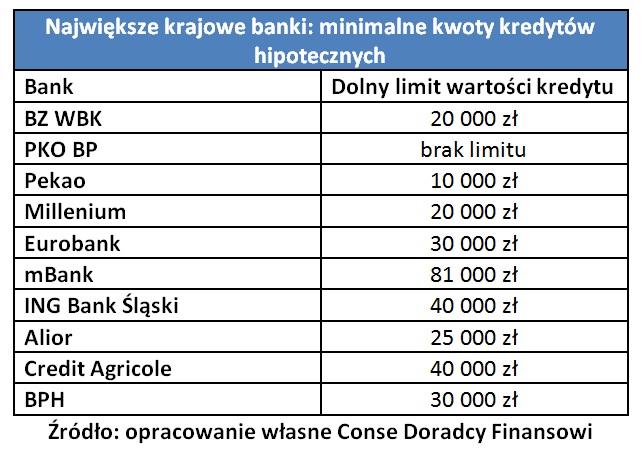

Eksperci firmy Conse akcentują jeszcze jedną kwestię, a mianowicie minimalne kwoty kredytów hipotecznych. Te produkty bankowe zwykle kojarzą się z zobowiązaniami opiewającymi na kilkaset tysięcy złotych. Tymczasem rodzimi kredytodawcy umożliwiają pożyczanie znacznie niższych sum.

Poniższa tabela przedstawia minimalne kwoty kredytów hipotecznych dla dziesięciu największych, krajowych banków.

Zobacz także: Zdolność kredytowa a formy zatrudnienia

Andrzej Brudzyński z Conse Doradcy Finansowi ostrzega jednak przed zaciąganiem kredytów o bardzo wysokim wkładzie własnym. Okazuje się bowiem, że krajowe banki nie stosują szczególnych preferencji dla klientów finansujących więcej niż 30%-40% wartości mieszkania przy pomocy własnych środków. – Osoby posiadające spore ilości gotówki nie powinny popadać w skrajność. Najbardziej efektywny wariant polega na wpłaceniu tylko takiej kwoty, która poprawi warunki kredytowania. Pozostałą część własnych środków można zainwestować zapewniając sobie zwrot kosztów kredytu oraz ewentualne zyski. Najbardziej pożądany scenariusz zakłada, że klient osiągnie dwie korzyści. Pierwsza to wypracowany dochód podczas, gdy druga wiąże się z posiadaniem większej płynności finansowej. Warto pamiętać, że osoba dysponująca wolnymi środkami w razie nieoczekiwanych sytuacji nie musi korzystać z drogich pożyczek gotówkowych – mówi Andrzej Brudzyński z Conse Doradcy Finansowi.

Zobacz także: Jak uzyskać najlepszy kredyt hipoteczny?

Jak sfinansować koszty kredytu i zyskać?

Zyskowność proponowanej operacji finansowej zależy od dwóch czynników: stopy zwrotu z własnego kapitału oraz kosztów spłacanego zobowiązania. Każdy kredytobiorca powinien dążyć do tego, by pierwsza ze wspomnianych wartości przewyższała drugą. Okazuje się, że taki cel można osiągnąć bez konieczności stosowania ryzykownych strategii inwestycyjnych.

Zobacz także: Jakie są prognozy dla rynku kredytów hipotecznych?

Przedstawiciele firmy Conse chętnie przytaczają odpowiednie dane liczbowe. Według nich osoby posiadające wysoki wkład własny mogą liczyć na to, że roczny koszt kredytu (po uwzględnieniu oprocentowania oraz wszelkich opłat i prowizji) nie przekroczy 6,2% pożyczanej kwoty. Wspomniany koszt pozyskania kapitału w dużej mierze można pokryć poprzez ulokowanie większości własnych środków za pomocą depozytu. Warto pamiętać, że posiadacze większych kwot mogą dodatkowo negocjować oferowane oprocentowanie. Taki wariant zwykle dotyczy depozytów o wartości przekraczającej 50 000 zł. W praktyce posiadacze większych sum mogą liczyć na podwyżkę oprocentowania o 0,3–0,5 punktu procentowego (w stosunku do standardowej oferty). Dlatego w przypadku wysokich wkładów uzyskanie oprocentowania na poziomie 6,5–6,7% nie stanowi większego problemu. Po uwzględnieniu podatku od zysków kapitałowych analizowany depozyt zapewni roczną stopę zwrotu na poziomie 5,3%–5,4%. Pozostałą część kosztów kredytu (mniej niż 1 punkt procentowy w skali roku) można bez problemu pokryć za pomocą inwestycji obciążonych większym ryzykiem. Taką rolę mogą pełnić na przykład fundusze inwestycyjne krajowych obligacji.

Osoby decydujące się na zakup nieruchomości ze środków własnych powinny więc bardzo wnikliwie przeanalizować swoją sytuację finansową i rozważyć ewentualne możliwości zainwestowania części pieniędzy, które chcą przeznaczyć na zakup – podsumowuje Andrzej Prajsnar z portalu RynekPierwotny.com.

Zobacz także: Elixir – sesje bankowe i godziny przelewów

REKLAMA

REKLAMA