Losowanie OFE już 31 stycznia

REKLAMA

REKLAMA

W ostatni dzień stycznia ZUS przeprowadzi kolejne losowanie przydziału do otwartych funduszy emerytalnych. Tradycyjnie obejmie ono te osoby, które nie dopełniły obowiązku i nie dokonały wyboru OFE samodzielnie. Tym razem jest ich ok. 311 tys. Do tylu osób ZUS wysłał przypomnienie o konieczności wyboru funduszu emerytalnego.

REKLAMA

REKLAMA

Istotną zmianą w porównaniu z poprzednimi latami jest całkowity zakaz akwizycji ze strony OFE. Do tej pory kiedy zbliżał się termin któregoś z losowań (koniec stycznia i lipca każdego roku), stawały się one na tym polu bardzo aktywne. Obecnie do funduszu można przystąpić wyłącznie drogą korespondencyjną, za pośrednictwem internetu lub telefonu. Komisja Nadzoru Finansowego, aby pomóc w wyborze, przygotowała specjalne zestawienie, dostępne na jej stronach internetowych, zawierające informacje o wysokościach stóp zwrotu w różnych okresach oraz kosztach związanych z członkostwem w każdym z funduszy działających na polskim rynku. Choć zdaniem przedstawicieli OFE dokument ten jest napisany zbyt hermetycznym językiem, niewątpliwie jednak zawiera w zasadzie komplet informacji, które mogą być przydatne przy wyborze funduszu emerytalnego.

Zobacz także: Odwrócona hipoteka zyskuje na popularności

Liczba OFE, które biorą udział w każdym losowaniu jest zmienna – rok temu było ich sześć, a pół roku temu aż osiem. Tym razem będzie ich tylko cztery: Allianz Polska OFE, AXA OFE, Generali OFE i PKO BP Bankowy OFE. W losowaniu uczestniczą te fundusze, które w ostatnich dwóch okresach rozliczeniowych (trzyletnie stopy zwrotu podawane dwa razy w roku przez Komisję Nadzoru Finansowego) osiągnęły wyniki powyżej średniej, a przy tym nie są zbyt duże i ich udział w rynku nie przekracza 10 proc., czyli nie zarządzają więcej niż dziesiątą częścią aktywów netto zgromadzonych przez wszystkie OFE (225 mld zł).

REKLAMA

W losowaniu biorą udział fundusze o najlepszych wynikach inwestycyjnych. Nasuwa się pytanie o sens dokonywania wyboru samodzielnie. Na ogół obowiązek wyboru OFE mają wszystkie osoby urodzone po 31 grudnia 1968 roku, które po raz pierwszy podjęły pracę. Mają na to siedem dni od chwili podpisania umowy o pracę. Jednak w praktyce za niedopełnienie tego obowiązku nie grożą żadne sankcje. Mimo to nam samym powinno zależeć na dokonaniu wyboru, ponieważ chodzi o nasze pieniądze.

Zobacz także: Wrócą polisolokaty?

Ponadto za podpisaniem umowy bezpośrednio po rozpoczęciu pierwszej pracy przemawia to, że składki przekazywane przez pracodawcę do ZUS-u zamiast trafić do funduszu, który od razu je zainwestuje, leżą bezproduktywnie na nieoprocentowanym koncie. Potencjalne utracone korzyści z tego tytułu są jednak niewielkie, chodzi zazwyczaj o niskie kwoty. Pierwsza praca z reguły nie jest dobrze płatna, a do OFE – po ostatnich zmianach – trafia tylko 2,3 proc. pensji brutto.

Zobacz także: Kontroluj budżet domowy, a oszczędzisz

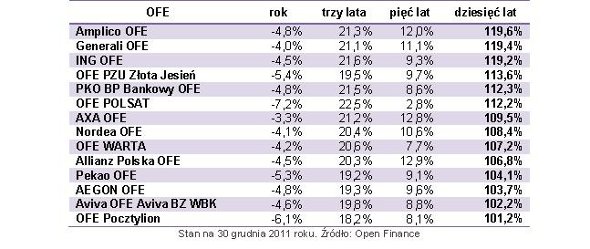

Nie można specjalnie demonizować samego procesu losowania. Zdając się na los, zasadniczo nic się nie traci ani nie jest się na gorszej pozycji wyjściowej niż ci, którzy dokonali wyboru osobiście. Z racji wspomnianych kryteriów wyboru funduszy do losowania mamy gwarancję, że nie trafimy do OFE, który słabo sobie radzi. Oczywiście dobre wyniki osiągnięte w ostatnich kilku latach nie są gwarancją, że w przyszłości będą równie dobre. Dlatego jeśli już postanowimy dokonać wyboru samodzielnie, najlepiej porównywać wyniki funduszy w różnych okresach, np. w ostatnim roku, trzech, pięciu czy dziesięciu latach (patrz tabelka poniżej). Dzięki temu można się przekonać, jak poszczególne fundusze radziły sobie w różnych okresach. Z uwagi na długoterminowy charakter inwestycji w fundusz emerytalny większą wagę lepiej przyłożyć do wyników wypracowywanych w dłuższych okresach.

Stopy zwrotu otwartych funduszy emerytalnych

Zobacz także: Lokaty dla małych przedsiębiorstw

Trzeba też oczywiście pamiętać, że podpisanie umowy z OFE nie wiąże na całe życie. Fundusz zawsze można zmienić. Jednak taka operacja kosztuje – w pierwszym roku od podpisania umowy 160 zł, a w drugim 80 zł. Po upływie dwóch lat nie zapłacimy żadnej prowizji. Częste zmienianie funduszów może okazać się kosztowne, dlatego lepiej nie wykonywać tych operacji zbyt często.

W przypadku usług finansowych zazwyczaj jednym z ważniejszych elementów przy wyborze konkretnej oferty są koszty. Jednak w przypadku OFE, z racji ustawowych uwarunkowań, nie mają one większego znaczenia, bo zasadniczo niewiele się od siebie różnią. Maksymalna prowizja pobierana od każdej składaki wpływającej na konto emerytalne w OFE wynosi 3,5 proc. Prawie wszystkie z 14 działających funduszy naliczają prowizję w takiej właśnie wysokości. Wyjątkami są Polsat (3,4 proc.) oraz Allianz (3,45 proc.).

Zobacz także: Nowa ustawa o kredycie konsumenckim

Drugim składnikiem kosztów jest wynagrodzenie za zarządzanie, które z aktywów funduszu potrąca sobie zarządzające nim powszechne towarzystwo emerytalne (PTE). Jednak także i w tym przypadku jego maksymalna wysokość jest ustalona przez ustawodawcę i wynosi nie więcej niż 0,045 proc. w skali miesiąca (0,54 proc. w skali roku) i maleje wraz ze wzrostem aktywów funduszu. Teoretycznie więc im większy fundusz, tym poziom opłaty jest korzystniejszy. Należy pamiętać, że w grę wchodzą wielkości rzędu setnych części procenta w skali miesiąca. Różnice nie są więc na tyle duże, aby mogły odgrywać większe znaczenie.

Często słychać głosy, że OFE są drogie. Ale warto porównać je z klasycznymi funduszami inwestycyjnymi otwartymi stabilnego wzrostu (średnie deklarowane stałe wynagrodzenie w skali roku to 2,65 proc.), które pod względem prowadzonej strategii inwestycyjnej bardzo przypominają OFE. Przy takim porównaniu możemy się przekonać, że przy uwzględnieniu rynkowych standardów branży zarządzania aktywami w Polsce wynagrodzenie za zarządzanie OFE wcale nie jest wysokie.

Zobacz także: Więcej oszczędności na lokatach

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA