Refinansowanie kredytu przyniesie oszczędności

REKLAMA

REKLAMA

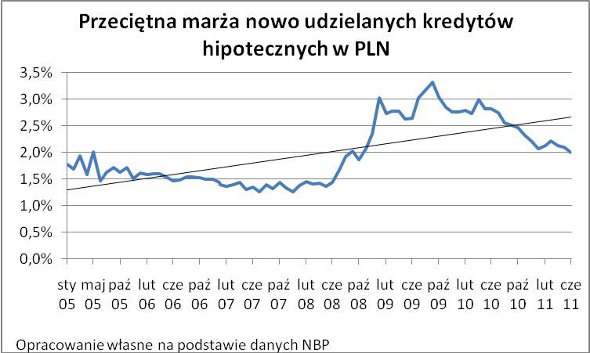

Średnie marże dla nowych kredytów w złotych są dziś co prawda wyższe niż w dołku przypadającym na przełom 2007 i 2008 r., ale koszt kredytu wyraźnie spadł w stosunku do ostatniego kryzysu. Obliczenia oparte na danych NBP o parametrach spłacanych obecnie kredytów wskazują, że w najgorszej sytuacji są osoby, które zadłużyły się między styczniem 2009 r. a sierpniem 2010 r. W tamtym okresie banki bardzo zaostrzyły warunki kredytowania. Dotyczyło to nie tylko marż, ale też wymaganego wkładu własnego czy minimalnego dochodu. W szczytowym momencie średni poziom marży przekroczył 3% (sierpień i wrzesień 2009 r.).

REKLAMA

REKLAMA

Zobacz także: Zmiany na rynku kredytów hipotecznych

Statystki NBP dotyczące oprocentowania nowo udzielonych kredytów kończą się na czerwcu br. i wskazują, że przeciętny poziom marż wynosił wówczas 2%. To średnia dla całego rynku. Według danych Home Broker dla konkretnych założeń (kredyt na 300 tys. zł, 30 lat spłaty, LTV 75%; kredytobiorca ma w tym samym banku rachunek ROR i kartę kredytową), przeciętna marża wynosiła w czerwcu 1,29%, w lipcu minimalnie spadła (1,2%), a w sierpniu wróciła do poziomu 1,29%. Przeciętne oprocentowanie nowych kredytów wynosi z kolei 5,95%.

REKLAMA

Refinansowanie kredytu

Uwzględniając te warunki, sprawdzono, jakie korzyści mogłaby przynieść zamiana (refinansowanie) kredytu zaciągnięto po 2008 roku na nowy. W pierwszym kroku oszacowano wysokość miesięcznej raty kredytu zaciągniętego w poszczególnych miesiącach w okresie od stycznia 2009 roku do sierpnia 2010. Według danych Home Broker, od sierpnia 2010 roku marże dla zadanego przykładu zeszły poniżej 2% i systematycznie kierują się w stronę 1%.

Zobacz także: „Rodzina na Swoim” i frank szwajcarski – sytuacja na rynku kredytów hipotecznych

Bardzo ważne są przyjęte założenia, bo z nich wynikają późniejsze wnioski:

- w każdym przypadku licząc ratę „starego” kredytu, przyjęto, że jest on oprocentowany na poziomie średnia marża (oszacowana na podstawie danych NBP) plus obecny WIBOR 3-miesięczny (4,73%);

- dla uproszczenia przyjęto, że w każdym przypadku kredytobiorca ma jeszcze do spłaty dokładnie 300 tys. zł i 360 rat.

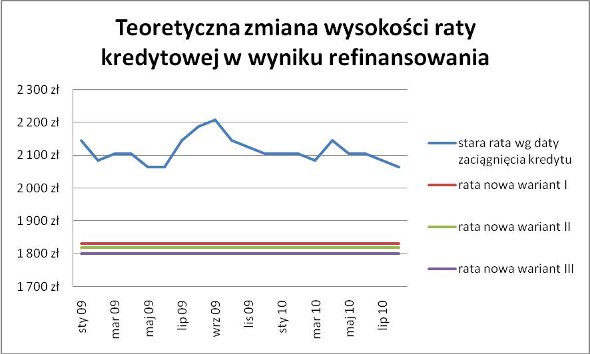

Przeciętna rata dla kredytów zaciągniętych w okresie od stycznia 2009 r. do czerwca 2010 r. wynosi dla przyjętych założeń 2104. Maksymalny poziom w badanym okresie to 2208 zł (kredyt zaciągnięty w we wrześniu 2009 r.).

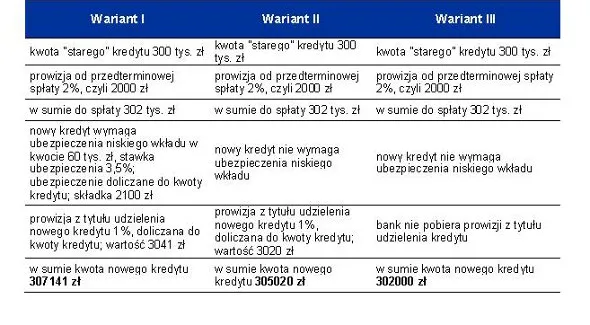

Trzy warianty refinansowania

W kolejnym kroku Home Broker oszacował ratę nowego kredytu zaciągniętego na obecnie oferowanych warunkach. Tu również niezwykle istotne są przyjęte założenia. Założono, że kredyt refinansowany jest na warunkach oferowanych nowym kredytobiorcom. W rzeczywistości , w niektórych bankach parametry dla refinansowania mogą być nieco lepsze. Opracowano trzy warianty refinansowania (tabela poniżej).

Kolejne założenia:

- oprocentowanie nowych kredytów 5,95%, marża 1,29%;

- do czasu dokonania wpisu hipoteki na rzecz nowego banku marża wyższa o 1 pkt. proc. (ubezpieczenie pomostowe).

Tak wygląda kalkulacja wysokości raty nowego kredytu dla każdego z przyjętych wariantów:

Ubezpieczenie pomostowe równa się wyższa rata

Ubezpieczenie pomostowe podnosi ratę o ok. 200 zł. Ten dodatkowy koszt kredytobiorca ponosi przez kilka miesięcy. W przypadku dużego miasta, w skrajnym przypadku można przyjąć, że przez pół roku. Jednak z analizy wynika, że nawet podwyższona rata w tym okresie powinna być mniejsza od obecnie płaconej raty. Rata z ubezpieczeniem pomostowym w najbardziej rygorystycznym wariancie I wynosi 2033 zł. Tymczasem najniższy poziom raty „starego” kredytu to 2063 zł (kredyt z sierpnia 2010).

Zobacz także: Kredyt hipoteczny – vademecum

Przeciętna korzyść z refinansowania kredytu w badanym okresie to obniżenie miesięcznej raty o 272 zł. Taka jest różnica między średnią wysokością raty „starego” kredytu, a średnią ratą nowego kredytu w najbardziej rygorystycznym wariancie I. Maksymalna korzyść w tym wariancie to aż 379 zł. Taka jest różnica między ratą „starego” kredytu zaciągniętego we wrześniu 2009 r. a ratą kredytu po refinansowaniu.

Analizując opłacalność refinansowania spłacanego kredytu, należy jeszcze uwzględnić dodatkowy wydatek w kwocie 319zł (wykreślenie „starej” hipoteki 100 zł, wpis nowej 200 zł, podatek 19 zł).

Należy jednak pamiętać, że obliczenia te mają charakter szacunkowy i są konsekwencją przyjętych założeń. Analiza konkretnego przypadku „starego” kredytu i konkretnej oferty refinansowania może doprowadzić do innych wniosków. Poza tym, duża różnica między ratą „starego” i nowego kredytu jest też wynikiem danych przyjętych do obliczeń. Marże oszacowane na podstawie danych NBP są wyższe od średnich marż w archiwum Home Broker. Różnica może wynikać z przyjętych założeń dotyczących cross-sellu oraz wysokości LTV.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA