Kredyt w czasie wysokiej inflacji. Czy to się opłaca?

REKLAMA

REKLAMA

- Kredyt w czasie wysokiej inflacji. Czy to się opłaca?

- Inflacja a stopy procentowe

- Korzyści wynikające z inflacji

Kredyt w czasie wysokiej inflacji. Czy to się opłaca?

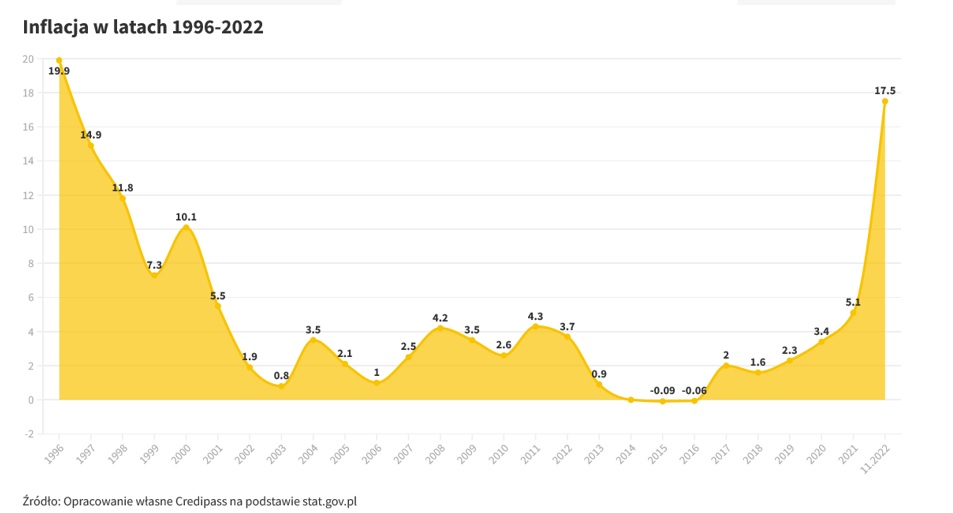

Słowo inflacja odmieniane jest w ostatnich miesiącach przez wszystkie przypadki. Nic dziwnego – Główny Urząd Statystyczny podał, że w październiku inflacja w Polsce wyniosła 17,9%, a w listopadzie była na poziomie 17,5%. Są to najwyższe poziomy od 1996 roku.

REKLAMA

REKLAMA

Inflacja w Polsce w latach 1996-2022

Media

REKLAMA

Listopadowy odczyt oznacza, że ceny w ciągu roku wzrosły o 17,5% – a dokładnie, że o tyle podrożał koszyk inflacyjny GUS-u. Nie trzeba zresztą śledzić danych, żeby zauważyć skutki inflacji. Widać ją podczas codziennych zakupów żywności, na stacjach paliw, czy w rachunkach za prąd i ogrzewanie.

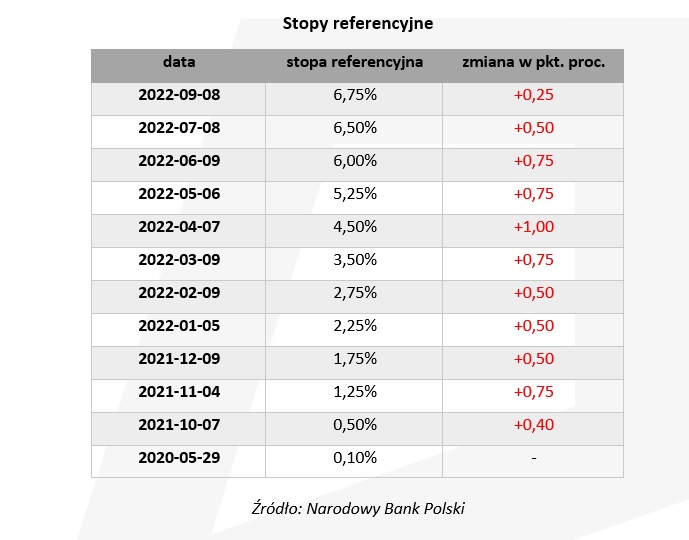

Inflacja a stopy procentowe

Wyższa inflacja oznacza także wyższe stopy procentowe – celem Narodowego Banku Polskiego jest utrzymanie inflacji na poziomie 2,5% z poziomem odchyleń +/-1 pkt. proc., a jedno z narzędzi umożliwiających wykonanie tego planu to właśnie ustalanie wysokości podstawowych stóp procentowych. Od września 2021 Rada Polityki Pieniężnej już 11 razy podniosła stopy procentowane – z poziomu 0,10% do 6,75%.

Stopy referencyjne w Polsce od maja 2022 do września 2022

Media

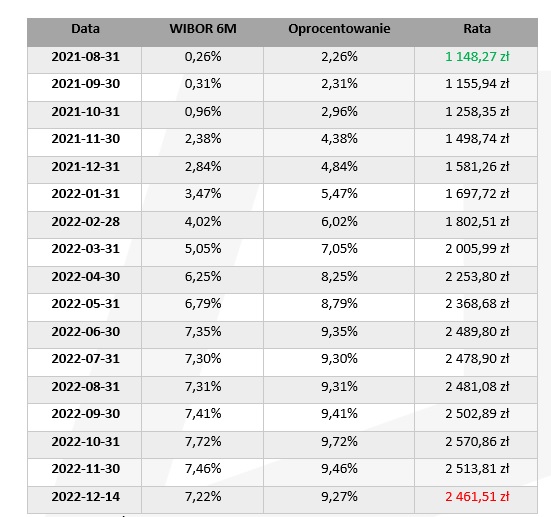

Rosnące stopy procentowe, w połączeniu z oczekiwaniami inflacyjnymi banków, determinowały wzrost WIBOR-u. Dlaczego jego wysokość jest tak ważna? Ponieważ, w przypadku kredytów ze zmienną stopą procentową, wpływa na oprocentowanie i wysokość rat kredytowych. To właśnie wzrost WIBOR-u spowodował, że miesięczne płatności w ciągu roku wzrosły o ponad 100%.

- Załóżmy, że zaciągnąłeś kredyt na kwotę 300 000 zł i przyjmijmy, że kredyt był z marżą 2%. W sierpniu ubiegłego roku stawka WIBOR 6M była na poziomie 0,26%, a obecnie osiągnęła poziom 7,27%. Jeśli rozłożyłeś spłatę na 360 miesięcy, to rata była na poziomie 1 148 zł, a obecnie wzrosła do 2 462 zł, czyli ponad dwukrotnie. – wylicza Paweł Rudzik, Menadżer Produktu w Credipass.

WIBOR a wysokość raty kredytu hipotecznego

Dane od sierpnia 2021 r. do grudnia 2022 r.

Media

Korzyści wynikające z inflacji

Kredytobiorcy hipoteczni mierzą się z dużymi podwyżkami rat kredytowych, ale warto zauważyć, że wysoka inflacja to również… korzyści. Co prawda rosnące raty to znaczący uszczerbek w portfelach Polaków, ale jednocześnie dochodzi do dewaluacji długu. Dewaluacja to spadek realnej wartości kredytu i występuje w sytuacji, kiedy wskaźnik inflacji jest wyższy niż oprocentowanie kredytu. Przy inflacji oscylującej wokół 17-18% i oprocentowaniu kredytów rzędu 8-10%, realne stopy procentowe są na „dużym minusie”, a realna wartość zadłużenia maleje. Wysoka inflacja „zjada” więc nie tylko oszczędności, ale również kredyty – warto sobie przypomnieć, jak dużym kosztem wydawała nam się 10-15 lat temu kwota 2 000 zł, albo – ile mogliśmy kupić wtedy za 100 000 zł. Istotny jest jeszcze jeden element – aby zarobki były waloryzowane przynajmniej o wskaźnik inflacji. W przeciwnym razie, po zrealizowaniu stałych miesięcznych płatności, w kieszeni kredytobiorcy zostanie mniej pieniędzy na obsługę zadłużenia. – mówi Paweł Rudzik, Credipass.

Nie tylko oprocentowanie kredytów hipotecznych jest dalekie od poziomu inflacji. Podobnie jest z cenami mieszkań. Według raportu Barometr Metrohouse i Credipass za III kw. 2022 r. jedynie na łódzkim rynku wtórnym można mówić o podwyżkach cen zbliżonych do poziomu obecnej inflacji. W ciągu roku ceny mieszkań wzrosły tam o 17,2 proc. Natomiast w innych największych miastach wzrosty r./r. są już poniżej aktualnej inflacji – w Gdańsku 14,2 proc., w Krakowie 12,2 proc., a w Warszawie, Wrocławiu i Poznaniu jest to średnio 5-6 proc. Podwyżki cen mieszkań, choć wydają nam się wszystkim, zwłaszcza w ostatnim czasie bardzo wysokie, w erze szalejącej inflacji zyskują nieco inny wymiar. W większości lokalizacji można mówić o realnym spadku cen, bo nawet jeżeli nominalnie jeszcze nie wszędzie to widać, to korygując aktualne ceny o wskaźnik inflacji wzrosty cen mieszkań nie nadążają za nią.

Czy zatem opłaca się dziś brać kredyt hipoteczny? Każdy powinien odpowiedzieć na to pytanie sam, uwzględniając nie tylko swoje potrzeby i oczekiwania, ale chociażby aktualne zobowiązania, stabilność dochodów czy możliwości spłaty w przypadku wzrostu rat kredytowych, a przed złożeniem wniosku porównać przynajmniej kilka ofert z różnych banków. Taką analizę można zrobić samodzielnie, ale lepiej zwrócić się do eksperta finansowego, który policzy zdolność kredytową, porówna oferty banków i zwróci uwagę na szczegóły, które mogą umknąć – wkład własny, składki ubezpieczeniowe, opłaty notarialne i sądowe, czy produkty obniżające marżę. – podsumowuje Paweł Rudzik, Menadżer Produktu, Credipass.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA